تتطلع الأسواق إلى اجتماع البنك المركزي الأوروبي هذا الأسبوع. خلال الأيام الأخيرة ، كان مسؤولو البنك المركزي الأوروبي يحاولون إدارة صفقات الانكماش وإبطاء ارتفاع العوائد ، على الرغم من أن التعليقات الأخيرة دعمت وجهة النظر القائلة بأن البنك المركزي سيترك إعدادات السياسة دون تغيير. كان كل من بنك الاحتياطي الفيدرالي والبنك المركزي الأوروبي يؤيدان ضمنيًا مسار ارتفاع العوائد وسط توقعات بانتعاش قوي في النمو في وقت لاحق من العام ، حتى لو كان صانعو السياسة حريصين بشكل واضح على منع التحركات المفرطة. في ظل هذه الخلفية ، من غير المرجح أن يقدم البنك المركزي الأوروبي أي شيء سوى الكلمات المهدئة لأسواق السندات هذا الأسبوع ، لكن لاغارد ستؤكد على المرونة في شراء الأصول التي يوفرها برنامج PEPP بالفعل.

من المحتمل للغاية أن تقدم الرئيسة لاغارد موقفًا متشائمًا ، لكن في الوقت نفسه ، من المحتمل أن تعيد تأكيد السيناريو المركزي لتعزيز النمو في النصف الثاني من العام. في الواقع ، من غير المرجح أن تجلب توقعات الموظفين المحدثة مراجعات كبيرة ، و على جبهة التضخم يمكن أن تأتي في الواقع أعلى قليلاً مما كانت عليه في ديسمبر – على الأقل لهذا العام ، حيث تتزايد ضغوط التكلفة في سلاسل التوريد.

لا يزال من المحتمل أن تشهد قيود الفيروسات المستمرة أن منطقة اليورو تسجل ربعًا آخر من النمو السلبي في الربع الأول من هذا العام ، ولكن حتى لو كانت اللقاحات بطيئة ، فإنها تتقدم ، ومن المقرر أن يرتد الاستهلاك مرة أخرى في وقت لاحق من العام ، بينما يتوسع التصنيع بالفعل في بخطى ثابتة. كررت أرقام البنك المركزي الأوروبي الرئيسية أن السيناريو المركزي لا يزال قائما لتحقيق انتعاش قوي في النصف الثاني وعلى خلفية تلك الخلفية ، فإن التعليقات المتشائمة تعني أن البنك المركزي الأوروبي لن يخرج من إعدادات السياسة النقدية السخية للغاية في أي وقت قريب ، بدلاً من أن يضيف البنك المركزي إلى الإجراءات الحالية .

قال بانيتا من البنك المركزي الأوروبي مؤخرًا “إننا نشهد بالفعل عدوى غير مرغوب فيها من ارتفاع عائدات الولايات المتحدة إلى منحنى عائد منطقة اليورو” وأن “الانحدار في منحنى العائد الاسمي المرجح للناتج المحلي الإجمالي … غير مرحب به ويجب مقاومته”. وبالمثل ، قال عضو المجلس التنفيذي شنابل يوم الجمعة الماضي إن “الارتفاع في المعدلات الحقيقية طويلة الأجل في المراحل الأولى من الانتعاش ، حتى لو كان يعكس آفاق النمو المحسنة قد يسحب دعم السياسة الحيوي في وقت مبكر جدًا وبشكل مفاجئ نظرًا للحالة التي لا تزال هشة من الاقتصاد “مضيفًا أن” السياسة يجب أن ترفع مستوى دعمها “.

في هذه الأثناء ، أشار فيليروي من البنك المركزي الأوروبي مؤخرًا إلى إمكانية خفض سعر الفائدة على الودائع ، ومن الواضح أنه في المرحلة الحالية يظل أمرًا بالغ الأهمية لطمأنة الأسواق بأن البنك المركزي الأوروبي لم ينفد من الخيارات إذا سارت الأمور مرة أخرى نحو الأسوأ. ومع ذلك ، هذا لا يعني أنه سيتم استخدام هذه الخيارات. في الواقع ، قلل ويدمان من البنك المركزي الأوروبي من أهمية الزيادة في العوائد ، قائلاً إنه “يميل إلى القول بأن حجم الحركات ليس بهذا الحجم لدرجة أن هذا تطور مثير للقلق بشكل خاص”. وبينما يمكن للمرء أن يرفض هذا باعتباره وجهة نظر الأقلية المتشددة من رئيس البنك المركزي الألماني ، فقد بدا نائب الرئيس دي جويندوس مرتاحًا نسبيًا أمس عندما شدد على أن الوضع هادئ للغاية من حيث الفروق ، بينما سلط الضوء على أن الزيادة الأخيرة في العائدات الاسمية جاءت الجزء الخلفي من المستويات المنخفضة للغاية.

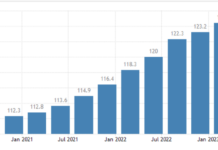

في الواقع ، انخفضت المعدلات الحقيقية بالفعل منذ نهاية العام الماضي ، وذلك بفضل قفزة التضخم الرئيسي في منطقة اليورو حيث سقط التخفيض المؤقت لضريبة القيمة المضافة في ألمانيا خارج المعادلة. بلغ معدل التضخم في HICP في منطقة اليورو 0.9٪ في فبراير ، بعد أن أنهى عام 2020 في المنطقة السلبية. لاحظ أنه بالنسبة للبنك المركزي الأوروبي ، فإن فارق 10 سنوات على المؤشر الألماني أقل من المتوسط على مدار العام الماضي بالنسبة لفرنسا وإسبانيا وإيطاليا والبرتغال ومعظم دول منطقة اليورو بشكل أساسي.

حتى لو كانت هناك مشكلة ، كما أشار مسؤولو البنك المركزي الأوروبي ، فإن برنامج PEPP ، الذي تم تعزيزه مرة أخرى في نهاية العام الماضي ، يوفر مرونة كافية للرد ، إذا لزم الأمر. المغلف الإجمالي لشراء الأصول في إطار برنامج PEPP سخي بالفعل ويسمح أيضًا للبنك المركزي باستهداف العائدات إذا لزم الأمر ، عن طريق الابتعاد عن المشتريات وفقًا لمفتاح رأس المال. لا حاجة لتعديل إعدادات السياسة الرسمية في ذلك الوقت ، خاصة وأن السيناريو المركزي للبنك المركزي لا يزال قائماً لتحقيق انتعاش ملحوظ في النصف الثاني من العام.

من المرجح أن تصبح مشتريات PEPP أكثر أهمية لإدارة العائدات في الأشهر المقبلة ، خاصة إذا كانت ضغوط التكلفة ، والتي تتضح في نتائج المسح ، تغذي التضخم الرئيسي. قد يتجه النشاط العام إلى الانكماش مرة أخرى في الربع الأول ، لكن قطاع التصنيع يشهد بالفعل طلبًا قويًا للغاية ، وبينما من المرجح أن تظل تكاليف العمالة منخفضة ، فإن تضخم أسعار المدخلات يرتفع بشكل حاد ، ليس فقط في منطقة اليورو. من المرجح أن يستمر ذلك في تعزيز التقلبات في الأسواق العالمية مع مخاطر تجاوز العوائد حيث أصبح من الواضح بشكل متزايد أن السياسة النقدية لن تصبح أكثر استرخاء مما هي عليه في الوقت الحالي. في غضون ذلك ، تواجه البنوك المركزية المهمة الصعبة المتمثلة في محاولة تمهيد الطريق لتحول في السياسة دون إثارة الذعر في الأسواق كثيرًا ، ولكن أيضًا دون السماح لتوقعات التضخم بالارتفاع ، وهو ما يمكن أن يحدث إذا ومتى عادت الاقتصادات إلى الانفتاح وعاد الاستهلاك إلى الارتفاع. لا يزال غير مؤكد في الوقت الحالي متى وإلى أي مدى سيتكشف هذا الانتعاش في الاستهلاك ، وسيترك ذلك البنوك المركزية في الأساس في انتظار وترى الموقف والتحوط في أي من الاتجاهين.

اضغط هنا للوصول للمفكرة الاقتصادية الخاصة بشركة HotForex

Andria Pichidi

محلل سوق

اخلاء مسؤليه: يعرض هذا المحتوى كافضاء عام لاخبار التسويق وايضاح بعض المعلومات ولا يشكل بحث استثمارى. ولا يحتوى او يعتبر اى جزء من هذا الافضاء على نصائح استثماريه او توصيات او حتى نداءات لبيع او شراء اى استثمارات ماليه. حيث ان كل المعلومات مجمعه من مصادر موثوقه ولا يعتبر احتواء اى معلومه على اداءات واحداث سابقه ضمان او مصدر موثوق للاداءات الحاليه او القادمه.واقر المستخدمون بان اى استثمار فى المنتجات ذات الرفعه الماليه تتسم بعدم التحقق واضافوا تحملهم المسئولة وادراكهم التام بان اى استثمار فى هذا المجال يحوى على درجه عاليه من المخاطره كذالك. ونحن ناكد عدم مسؤليتنا عن اى خساره ناشئه عن اجراء اى استثمار بناءا على هذا الافضاء. يمنع اعادة نشر هذا الافضاء بدون سبق الحصول من قبلنا على ترخيص مكتوب.