كان التداول هادئًا يوم الاثنين حيث ظلت الأسواق غير مستغلة إلى حد ما بسبب التضخم العالمي وديناميكيات النمو وسط التأثيرات المستمرة من الوباء واضطرابات سلسلة التوريد. لا يزال الاحتياطي الفيدرالي متفائلاً بشأن النمو بينما يقلل من شأن الزيادة المستمرة في ضغوط الأسعار. تستمر البيانات في دعم التوقعات السابقة، بينما لا تزال الأسواق منقسمة حول التضخم.

في الوقت الحالي، هناك قبول فيما يتعلق بالطبيعة “المؤقتة” للارتفاع الأسعار حيث أن أسعار السندات طويلة الأجل ثابتة نسبيًا حتى مع وصول العديد من بيانات الأسعار إلى مستويات قياسية. لكن السندات كانت حساسة لتلك البيانات في بعض الأحيان، حيث أثرت القفزة في أسعار الفائدة على وول ستريت وخاصة أسهم النمو. قلصت الأسهم خسائرها في فترة ما بعد الظهيرة، حيث أنهى مؤشر USA100 هبوطيًا بنسبة 0.38%، بينما انخفض مؤشر USA500 بنسبة -0.25%، وانخفض مؤشر USA30 بنسبة -0.16%. هناك حالة عدم يقين مستمرة بشأن متى سيبدأ بنك الاحتياطي الفيدرالي الحديث عن التيسير الكمي.

تعمل مخاوف التضخم على إبقاء المعدلات مرتفعة، لكن المخاوف المتجددة بشأن حالات فيروس كورونا، لا سيما في آسيا، وتأثيرها على النمو يدعو إلى توخي الحذر، وسط تشديد القيود في هونغ كونغ وسنغافورة وتايوان، على رأس المشاكل في الهند واليابان. وانخفض سعر الفائدة الأمريكية لأجل 10 سنوات بمقدار -0.7 نقطة أساس إلى 1.64%، بينما تعرضت السندات في أستراليا ونيوزيلندا لضغوط مع انتعاش أسواق الأسهم. ارتفع JPN225 بنسبة 2.4%، على الرغم من تقديرات الناتج المحلي الإجمالي الأضعف من المتوقع للربع الأول. ارتفع مؤشر ASX بمقدار 0.75، و Nifty 1.3% وTAIEX التايواني، الذي خسر -3% أمس، وارتد مرة أخرى مع مكاسب بنسبة 4.9% بعد أن قال صندوق الاستقرار المالي في البلاد إنه كان يراقب التطورات ووسط تقارير تظهر أن المستثمرين الأجانب على الأقل استمروا في الشراء في عمليات البيع يوم أمس.

بعد أن جاءت مقاييس التضخم في الولايات المتحدة ومنطقة اليورو والصين لشهر أبريل أعلى بكثير مما كان متوقعًا، وعلى الرغم من تحذيرات البنك المركزي، تواجه الأسواق جدارًا أكبر من القلق. على الرغم من أن الأسواق استعادت اتزانها في البداية حيث أخذ المستثمرون محافظي البنوك المركزية في كلامهم بأن القفزة في الأسعار ستثبت أنها “مؤقتة”، فإن الأسهم اليوم ضعيفة ولا تزال تكافح حيث يراقب المستثمرون عن كثب تطورات الفيروسات وبيانات الأسعار – مثل التضخم والناتج المحلي الإجمالي الفصلي – والذي سيكون مرتفعًا على مستوى العالم هذا الأسبوع، حيث قد يجعل الأمور أكثر تقلبًا.

في الولايات المتحدة، ستكون مكونات الأسعار في استطلاعات الرأي حول التصنيع ذات أهمية، جنبًا إلى جنب مع أرقام أسعار المنازل. يحين موعد محضر اجتماع اللجنة الفيدرالية للسوق المفتوحة، ولكن لا ينبغي أن يغير وجهة النظر القائلة بأن السياسة معلقة “لبعض الوقت”. في منطقة اليورو، يعتبر مؤشر أسعار المستهلكين النهائي لشهر أبريل ومؤشر أسعار المنتجين الألماني أهم النقاط. في المملكة المتحدة، حذر رئيس الوزراء جونسون من أن متغير India Covid الجديد قد يؤخر عمليات إعادة الفتح. في آسيا، تم تحديد مؤشرات أسعار المستهلك ومؤشرات أسعار المنتجين الإقليمية، لكن الاهتمام سينصب أيضًا على حالة الفيروس المتفاقمة، خاصة في الهند التي تضررت بشدة.

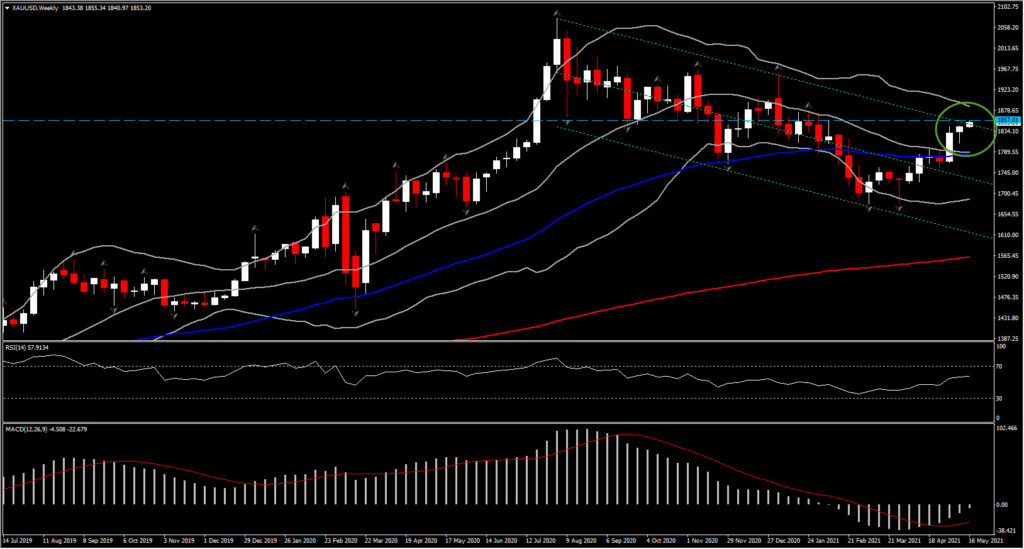

في أوقات عدم اليقين المتزايدة مثل هذه الفترة، بخلاف انخفاض الأسهم، رأينا رد فعل الذهب كملاذ آمن مناسب وتحديد أعلى مستوى له منذ فبراير، مخترقًا قناة الانحدار الهابطة لمدة عام تقريبًا. لنتذكر أن المستثمرين يشترون المعدن الأصفر في كثير من الأحيان كتحوط ضد التضخم.

قال ستيفن إينيس، الشريك الإداري في SPI Asset Management: “بدأت صناديق الذهب المتداولة في البورصة في الارتفاع مرة أخرى هذا الشهر، وهو أمر إيجابي لأن السوق يقرأ تضخمًا أعلى، على الأقل على المدى القصير”.

“إذا استمر الدولار في الضعف، فقد ترتفع قيمة الذهب، لكن الكثير من هذا في آسيا صامت إلى حد كبير. الأمر الأكثر أهمية هنا هو كيفية أداء الذهب في افتتاح لندن”.

قالت بيترز من بنك جي بي مورجان إنها تتوقع أن تظل أسواق الأسهم والسندات “محدودة النطاق خلال الصيف” حيث توقع المستثمرون أن يبدأ بنك الاحتياطي الفيدرالي الأمريكي، البنك المركزي الأكثر نفوذاً في العالم، في التعليق على متى سيخفض 120 مليار دولار في مشتريات السندات الشهرية التي عززت الأسواق المالية من خلال الوباء.

لم تكن لجنة السوق الفدرالية المفتوحة (FOMC) على وجه الخصوص تسعى فقط إلى زيادة التضخم ولكنها شاركت بنشاط في المساعدة على زيادة الأسعار من خلال سياساتها التيسيرية القوية. وتشير البيانات الحديثة إلى أنهم ربما حصلوا على رغبتهم، ثم بعضها. ارتفع مؤشر أسعار المستهلكين الأمريكي بنسبة 0.8% في أبريل وارتفع المؤشر الأساسي 0.9%، وهو أعلى بكثير مما كان متوقعًا. كانت أكبر زيادة في العنوان الرئيسي منذ عام 2009، وأكبر زيادة في المؤشر الأساسي منذ عام 1981.

كما حذر بنك الاحتياطي الفيدرالي، ارتفع المؤشر الرئيسي لمدة 12 شهرًا إلى 4.2% على أساس سنوي (الأكبر منذ سبتمبر 2008) وتسارع المعدل الأساسي إلى 3.0% على أساس سنوي (وهو الأكبر منذ 1995). كانت تكاليف النقل هي السبب الرئيسي، حيث ارتفعت بنسبة 2% بفضل قفزة 10.0% في أسعار السيارات المستعملة (والتي يجب أن تكون مؤقتة)، ولكن ساهمت عوامل أخرى مختلفة (قد لا تكون مؤقتة)، بما في ذلك الزيادات في أسعار السلع والإسكان والخدمات. في حين أن بنك الاحتياطي الفيدرالي قد نسب الارتفاع في التضخم على أساس سنوي إلى حد كبير إلى “التأثيرات الأساسية”، فقد تسارعت المكاسب الشهرية أيضًا في عام 2021، مما يشير إلى ارتفاع معدل التضخم حتى لو كان الارتفاع المفاجئ في التضخم على أساس سنوي يمكن خصمه جزئيًا.

سيتم مراقبة هذا الاتجاه الشهري عن كثب، خاصة لمعرفة ما إذا كانت ضغوط الأسعار مضمنة في توقعات التضخم.

اضغظ هنا للوصول للمفكرة الاقتصادية الخاصة بشركة هوت فوركس

Andria Pichidi

محلل السوق

إخلاء مسؤلية: يعرض هذا المحتوى كافضاء عام لاخبار التسويق و إيضاح بعض المعلومات ولا يشكل بحث استثمارى. ولا يحتوى أو يعتبر أى جزء من هذا الافضاء على نصائح استثماريه أو توصيات أو حتى نداءات لبيع او شراء أى استثمارات مالية. حيث أن كل المعلومات مجمعه من مصادر موثوقه ولا يعتبر احتواء أى معلومه على اداءات و أحداث سابقه ضمان أو مصدر موثوق للاداءات الحالية او القادمة.و أقر المستخدمون بأن أى استثمار فى المنتجات ذات الرفعه الماليه تتسم بعدم التحقق واضافوا تحملهم المسئولة وادراكهم التام بان اى استثمار فى هذا المجال يحوى على درجه عاليه من المخاطره كذالك. ونحن ناكد عدم مسؤليتنا عن اى خساره ناشئه عن اجراء اى استثمار بناءا على هذا الافضاء. يمنع إعادة نشر هذا الافضاء بدون سبق الحصول من قبلنا على ترخيص مكتوب.