تحول التركيز مرة أخرى إلى المشاكل المستمرة التي تفرضها قيود الفيروس الحالية، مع إغلاق أكثر صرامة يبدأ غداً في ألمانيا حيث تشدد المملكة المتحدة القواعد في المزيد من المناطق التي ترتفع فيها أعداد الإصابات. سيتم وضع لندن تحت قيود أكثر صرامة لمدة ثلاثة أيام، كما تقوم هولندا بتشديد ضوابطها

حتى السويد قد أدخلت تدابير أكثر تقييداً، حيث حدت مؤخراً من حجم التجمعات إلى ثمانية (من 50) وفرضت حظر تجول في الساعة 10 مساءً، على الرغم من أن القيود لا تزال خفيفة بشكل ملحوظ وفقاً لمعظم المعايير، مع بقاء قطاع الضيافة مفتوحاً بالكامل ومع عدم إرتداء معظم الناس أقنعة الوجه غير الإلزامية. كانت السويد واحدة من أكثر الدول الأوروبية تضرراً خلال الموجة الأولى، لكنها لم تفرض أي عمليات إغلاق وشهدت في الأسابيع والأشهر الأخيرة واحدة من أقل حالات الوفاة من فيروس كورونا في أوروبا، مع إجمالي أمراض الجهاز التنفسي ومعدلات الوفيات. ضمن نطاقات الموسمية العادية. يبدو أن فيروس كورونا في السويد، كما هو الحال في البلدان الأخرى التي لا تستطيع تحمل عمليات الإغلاق (تقدم التجارب في مناطق الأحياء الفقيرة الهندية أمثلة واضحة)، قد وصلت إلى توازن مستوطن كنتيجة لمناعة المجتمع. منحنى الوفيات لجميع الأسباب في السويد – المنحنى الذي لا يكمن – إعتباراً من الأسبوع 48 من عام 2020، ضمن المتوسط (معدل السكان) الذي شوهد على مدى السنوات الخمس الماضية. من المقرر أن يكون عام 2020، على الرغم من الوباء، عاماً بدون وفيات زائدة في السويد

القيود الأوروبية آخذة في الازدياد. وهذا من شأنه أن يبقي البنوك المركزية على المسار الصحيح للحفاظ على شروط التمويل التيسيرية. ومع ذلك، يجب أن تكون الآثار الإقتصادية للقيود أقل نسبياً مما كانت عليه في النصف الأول من العام، حيث تعلمت الشركات والمستهلكون التكيف

أكد عضو مجلس الإدارة رين مرة أخرى أن البنك المركزي الأوروبي على إستعداد لتعديل جميع الأدوات حسب الضرورة. لقد تمسك إلى حد كبير بالنص اليوم، قائلاً إن البنك المركزي الأوروبي يواصل “الحفاظ على شروط التمويل التيسيرية” مع سياسته النقدية وأن شراء السندات بموجب برنامج شراء الطوارئ الوبائي (بي ئي بي بي) “سيتم إجراؤه بطريقة مرنة وعلى مدى فترة طويلة من أجل الحفاظ على شروط تمويل مواتية في جميع أنحاء الوباء “. لا يوجد شيء جديد حقاً هناك والتعليقات على بي ئي بي بي تشير إلى موقف محايد جداً حيث لا يركز رين على إمكانية تمديد بي ئي بي بي، كما فعل بانيتا بالأمس، ولا يشدد على أن الحجم قد تحول من هدف إلى حد أعلى، مثل الذي يركز عليه معسكر المتشددين

أسواق الأسهم مرتفعة في أوروبا، في معظمها، وكذلك العقود الآجلة لمؤشرات الأسهم الأمريكية، على الرغم من ارتفاعاتها الأخيرة. على الرغم من ذلك، لا تزال أسواق الأسهم الأوروبية متباينة بشكل عام، حيث خفت حدة الإرتياح الأولي بشأن إستمرار محادثات خروج بريطانيا من الإتحاد الأوروبي، التي هيمنت على جلسة أمس. إرتفع مؤشر ألمانيا 30 بنسبة 0.8%، لكن أي بي ئي إكس وإم أي بي يكافحان من أجل الإتجاه، كما أن أداء مؤشر المملكة المتحدة 100 كان ضعيفاً حيث يواصل الجنيه الإسترليني الصعود من أدنى مستوياته الأخيرة

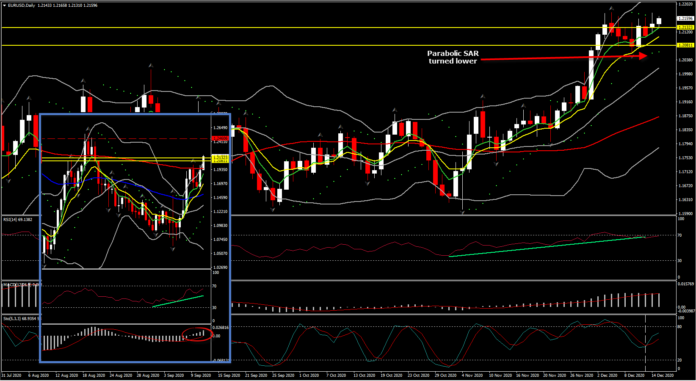

كان مؤشر الدولار الأمريكي ثقيلاً ولكنه أعلى من أدنى مستوى خلال 32 شهراً والذي شوهد يوم أمس عند 90.42. الظروف تتضاءل مع نهاية العام. ظل اليورو مقابل الدولار الأميركي منتعشاً بالقرب من أعلى مستوياته في 32 شهراً عند 1.2178. أصبحت الأسواق أضعف في نهاية العام، ويبدو أن معنويات أكثر حذراً بشأن المخاطرة سوف تسود، والتي قد تشهد الإتجاه الصعودي في أسواق الأصول العالمية والإتجاه الهبوطي للدولار الأمريكي يفقد قوته

تمثل إنتخابات الإعادة في جورجيا في الخامس من يناير مخاطر، حيث ستقرر النتيجة ما إذا كان الجمهوريون أو الديمقراطيون سيسيطرون على مجلس الشيوخ. يحتاج الديموقراطيون للفوز بكليهما، مما يترك مجلس الشيوخ بـ 50 مقعداً جمهورياً و50 مقعداً ديمقراطياً، مع تأرجح السيطرة على الأخير بسبب التصويت الفاصل لنائبة الرئيس المنتخب كامالا هاريس

بالنسبة لأسواق العملات، يُنظر إلى الرئاسة الديمقراطية والمجلس المنفصل، وهو السيناريو الأكثر ترجيحاً، على أنهما هبوطي للدولار، بينما يُنظر إلى الرئاسة والمجلس الديمقراطيين على أنهما صعودي للدولار الأمريكي، أو على الأقل هبوطي للدولار الأمريكي (بسبب تحفيز أكبر في جانب الطلب، مدفوعاً بالإنفاق على الرعاية الصحية والبنية التحتية)

ومن هنا جاءت توقعات اليورو مقابل الدولار الأميركي إلى 2021 بقايا الصاعدة، على شرط أن تبقى أسواق الأصول العالمية في الإتجاه الثور، والتي تبدو على الأرجح وسط مزيج من الحوافز المالية، وآفاق للعودة بمساعدة قاح نحو الحياة الطبيعية الإجتماعية والإقتصادية، والإفراج المتوقع المحتجز – زيادة طلب المستهلكين في الإقتصادات الكبرى، وإنخفاض أسعار الفائدة، وما إلى ذلك. في هذا السيناريو، فإن عدم التناسق بين أسواق الأسهم الأمريكية ذات القيمة العالية مقابل الأسواق ذات الأسعار المنخفضة نسبياً في أوروبا وعبر العالم الناشئ من شأنه أن يجذب مزيداً من التدفقات الرأسمالية الخارجة من الدولار والتي تسعى للحصول على القيمة. يعتبر عنوان سياسة البنك الفيدرالي المتسامح مع التضخم، والذي يجب أن يبقي أسعار الفائدة الحقيقية للولايات المتحدة على مسار التخفيف، إعتباراً رئيسياً أيضاً، كونه سلبياً للدولار الأمريكي

اضغظ هنا للوصول للمفكرة الاقتصادية الخاصة بشركة هوت فوركس

Andria Pichidi

محللة السوق

إخلاء مسؤلية: يعرض هذا المحتوى كافضاء عام لاخبار التسويق و إيضاح بعض المعلومات ولا يشكل بحث استثمارى. ولا يحتوى أو يعتبر أى جزء من هذا الافضاء على نصائح استثماريه أو توصيات أو حتى نداءات لبيع او شراء أى استثمارات مالية. حيث أن كل المعلومات مجمعه من مصادر موثوقه ولا يعتبر احتواء أى معلومه على اداءات و أحداث سابقه ضمان أو مصدر موثوق للاداءات الحالية او القادمة.و أقر المستخدمون بأن أى استثمار فى المنتجات ذات الرفعه الماليه تتسم بعدم التحقق واضافوا تحملهم المسئولة وادراكهم التام بان اى استثمار فى هذا المجال يحوى على درجه عاليه من المخاطره كذالك. ونحن ناكد عدم مسؤليتنا عن اى خساره ناشئه عن اجراء اى استثمار بناءا على هذا الافضاء. يمنع إعادة نشر هذا الافضاء بدون سبق الحصول من قبلنا على ترخيص مكتوب