لا تزال أسواق السندات الألمانية وغيرها من أسواق السندات في منطقة اليورو تحت الضغط حيث أن الطلبات الألمانية الأقوى من المتوقع في بداية الجلسة تضيف إلى الحجج لتغيير المسار في مارس ، والتي وفقًا لتعليقات لاجارد ، من الواضح أنها مدرجة على جدول الأعمال في الأشهر المقبلة ، عندما تكون المجموعة المحدثة من توقعات الموظفين متاحة أيضا. تعافت أسواق الأسهم على الرغم من تعرضها لضغوط من البنوك المركزية المتشددة في أوروبا والتقارير المخيبة للآمال من عمالقة التكنولوجيا أمس. ظل اليورو مدعومًا ، بعد أن قفز على التحول المتشدد القوي للبنك المركزي الأوروبي أمس ، وكان اليورو مقابل الدولار الأميركي عند 1.1475 واليورو مقابل الجنيه الإسترليني عند 0.8465 ، وسط ضعف أوسع في الجنيه الاسترليني ، حيث تفكر الأسواق في تأثير الزيادات المتعددة في أسعار الفائدة ، كما أشار بنك إنجلترا يوم أمس.

بدا كل من بنك إنجلترا والبنك المركزي الأوروبي مرعوبين من الارتفاع المفاجئ في التضخم اليوم ، مما يسلط الضوء على أن التركيز قد تحول بشكل جيد وحقيقي ، وأن المخاوف من الفيروس لم تعد مركز الاهتمام. لم يرفع بنك إنجلترا ارتفاعًا آخر فحسب ، بل أرسل إشارة واضحة جدًا بأن المزيد سيأتي ، وبينما بدا البيان الأولي للبنك المركزي الأوروبي متوسعاً بشكل مدهش ، أشار ضغط لاجارد إلى تحول متشدد جعل البنك المركزي الأوروبي يرفع سعر الفائدة في وقت لاحق من العام ، و ربما حتى نهاية مبكرة لمشتريات الأصول الصافية مما بدا ملتزمًا به في الاجتماع الأخير. تم تأجيل القرار الفعلي إلى اجتماع مارس على الرغم من أن موقف سياسة البنك المركزي الأوروبي ، على أي حال ، لا يزال على وشك أن يظل أكثر توسعية من موقف بنك إنجلترا وبنك الاحتياطي الفيدرالي.

قدم بنك إنجلترا رفع سعر الفائدة المتوقع بمقدار 25 نقطة أساس اليوم ورفع سعر الفائدة المصرفية إلى 0.50٪ ، لكن المفاجأة الحقيقية كانت نمط التصويت ، حيث اختار أربعة من أعضاء لجنة السياسة النقدية التسعة رفع سعر الفائدة بمقدار 50 نقطة أساس. لذا ، بدلاً من عكس بعض الأصوات الحذرة في المناقشة حول أول زيادة متتالية منذ عام 2004 ، سلط التصويت الضوء على الحاجة الملحة إلى معالجة تجاوزات التضخم ، والتي تخرج عن نطاق السيطرة. منعت حالة عدم اليقين المتبقية بشأن التوقعات الأغلبية من المضي في خطوة أكثر جرأة ، لكن البيان قال “من المرجح أن يكون من المناسب إجراء المزيد من التشديد المتواضع في الأشهر المقبلة” ، مما يوضح أن المزيد قادم.

علاوة على ذلك ، يجري تشديد التيسير الكمي. سيتوقف بنك إنجلترا فورًا عن إعادة استثمار السندات المنتهية الصلاحية المشتراة بموجب البرامج ، مما سيسمح بأكثر من 200 مليار جنيه إسترليني للتدفق بحلول عام 2025. كما أعلن عن خطط لتفريغ كامل لمخزون سندات الشركات البالغ 20 مليار جنيه إسترليني بحلول نهاية العام المقبل . رفع مسؤولو بنك إنجلترا توقعاتهم لذروة التضخم إلى 7.25٪ من 6٪ المتوقعة في وقت مجموعة التوقعات الأخيرة في نوفمبر 2021. كما أبرز تقرير السياسة النقدية المحدث أن سوق العمل لا يزال ضيقًا للغاية وتشير توقعات نمو الأجور إلى أن الوتيرة الأساسية ستصل إلى 4.75٪ في العام المقبل. تظل أسعار الطاقة المرتفعة العامل الدافع الرئيسي لارتفاع الأسعار والقفزة المتوقعة في تكلفة المعيشة ، والتي من المحتمل أن تبطئ نمو الناتج المحلي الإجمالي.

تشير حسابات البنك المركزي إلى أنه بحلول نوفمبر من العام الماضي ، عاد الاقتصاد إلى الحجم قبل أن يضرب كوفيد ، وبينما لا يزال من المتوقع أن ينمو الاقتصاد على مدى السنوات القليلة المقبلة ، بعد الانتعاش الفوري من اوميكرون، فإن انخفاض القدرة الشرائية سيحد من توقعات النمو على المدى المتوسط. من المتوقع أن ترتفع نسبة البطالة إلى 5٪ من حوالي 4٪ حاليًا وتؤدي إلى زيادة الركود في الاقتصاد بنهاية فترة التوقعات. من المتوقع أن يكون التضخم أعلى قليلاً من هدف البنك المركزي في غضون عامين وأن ينخفض إلى ما دون ذلك في ثلاث سنوات ، بناءً على توقعات السوق لأسعار الفائدة التي تشير حاليًا إلى أن أسعار الفائدة ستصل إلى 1.5٪ بحلول منتصف العام المقبل.

قد يعني ذلك أن مسار السوق قد يكون متشائمًا للغاية بشأن توقعات السعر. في الواقع ، تُظهر توقعات بنك إنجلترا أن السيناريو البديل القائم على أسعار الطاقة التي تتبع منحنى العقود الآجلة ، بدلاً من أن يظل ثابتًا بعد 6 أشهر ، من شأنه أن يؤدي إلى انخفاض التضخم إلى حوالي 0.75 نقطة دون الهدف في غضون عامين وثلاثة أعوام. لذا ، بينما قد يكون بنك إنجلترا قد قرر رفع معدلات الفائدة مرة أخرى في الأشهر المقبلة ، قد تكون زيادة أسعار الفائدة أقل حدة مما توقعته الأسواق قبل تحرك اليوم. مع أخذ ذلك في الاعتبار ، يبدو رد فعل اليوم على البيان مبالغًا فيه إلى حد ما.

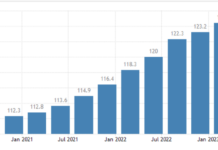

في هذه الأثناء في فرانكفورت ، لم يتغير البيان الأولي للبنك المركزي الأوروبي كثيرًا عن ديسمبر ، لكن ضغط لاجارد أشار إلى تحول متشدد في البنك المركزي. وشددت لاجارد على أن جميع أعضاء المجلس قلقون من تجاوزات التضخم الأخيرة والمخاطر المحتملة على التوقعات متوسطة المدى لاستقرار الأسعار. هناك ثقة متزايدة في أن الاقتصاد سوف ينتعش بسرعة من أوميكرون وقالت لاجارد إن الإنتاج وصل إلى مستويات ما قبل الوباء في نهاية العام الماضي. على هذه الخلفية ، أشار رئيس البنك المركزي الأوروبي إلى أن التضخم سيظل أعلى لفترة أطول مما كان متوقعًا في السابق.

كما هو الحال في المملكة المتحدة ، تظل الزيادات في أسعار الطاقة هي المحرك الرئيسي للتضخم ، لكن لاغارد اعترفت أيضًا بأن مقاييس التضخم الأساسي قد ارتفعت ، على الرغم من أنها لا تزال تقول إن استمرار التضخم الأساسي لا يزال غير مؤكد. ومع ذلك ، مع تحسن ظروف سوق العمل ، من المرجح أن تنتعش المزيد من الأجور في المستقبل. في حين يتم الحكم على المخاطر على توقعات النمو على أنها متوازنة على نطاق واسع ، فإن المخاطر على توقعات التضخم تميل الآن إلى الاتجاه الصعودي.

ستتوفر التوقعات الجديدة مع مجموعة التوقعات المحدثة في مارس وألمحت لاجارد بشدة إلى أن الاجتماع القادم سيأتي بخريطة طريق جديدة للمسار إلى تطبيع السياسة. وأشارت مباشرة إلى اجتماع مارس والتوقعات الجديدة التي من شأنها أن تسمح باتخاذ قرار أكثر جدوى. لذلك لا يُستبعد حدوث ارتفاع في النصف الثاني من العام.

كانت لاجارد واضحة جدًا في أن التسلسل الخاص بتطبيع السياسة لا يزال قائمًا ، لذلك لا يزال صافي مشتريات الأصول محددًا للانتهاء قبل وقت قصير من رفع المعدل الأول. سينتهي صافي المشتريات في إطار برنامج شراء الطوارئ الوباء في مارس ، لكن بيان اليوم لا يزال يكرر أن “صافي المشتريات الشهرية بموجب التطبيق سيصل إلى 40 مليار يورو في الربع الثاني من عام 2022 و 30 مليار يورو في الربع الثالث” ، وهو ما يبدو كما لو أن صافي المشتريات سيستمر على الأقل خلال الربع الثاني. علاوة على ذلك ، استمر البيان في القول إنه “اعتبارًا من أكتوبر فصاعدًا ، سيحافظ مجلس الإدارة على مشتريات الأصول الصافية في إطار التطبيق بوتيرة شهرية تبلغ 20 مليار يورو طالما كان ذلك ضروريًا لتعزيز التأثير التوافقي لمعدلات سياسته.”

إذا وافق البنك المركزي الأوروبي على ذلك ، فيمكنه إنهاء صافي المشتريات في وقت مبكر من الربع الرابع ورفع سعر الفائدة في نهاية العام ، ولكن يبدو أن لاجارد تركت الباب مفتوحًا لإجراء تعديل في جدول صافي شراء الأصول في مارس. يمكن أن يؤدي ذلك إلى رفع منطقة اليورو في وقت مبكر حتى من ارتفاع أسعار الفائدة ، ومع تشديد لاجارد على أهمية اجتماعات مارس ويونيو ، يبدو أن هذه الخطوة ستدخل حيز التنفيذ في سبتمبر.

اضغظ هنا للوصول للمفكرة الاقتصادية الخاصة بشركة هوت فوركس

Andria Pichidi

محللة السوق

إخلاء المسؤولية: يتم توفير هذه المواد كتواصل تسويقي عام لأغراض المعلومات فقط ولا تشكل بحثًا استثماريًا مستقلاً. لا شيء في هذا الاتصال يحتوي أو يجب اعتباره يحتوي على نصيحة استثمارية أو توصية استثمارية أو التماس لغرض شراء أو بيع أي أداة مالية. يتم جمع جميع المعلومات المقدمة من مصادر حسنة السمعة وأي معلومات تحتوي على مؤشر للأداء السابق ليست ضمانًا أو مؤشرًا موثوقًا للأداء المستقبلي. يقر المستخدمون بأن أي استثمار في المنتجات ذات الرافعة المالية يتميز بدرجة معينة من عدم اليقين وأن أي استثمار من هذا النوع ينطوي على مستوى عالٍ من المخاطر يتحمل المستخدمون وحدهم المسؤولية عنها. نحن لا نتحمل أي مسؤولية عن أي خسارة تنشأ عن أي استثمار يتم بناءً على المعلومات الواردة في هذا الاتصال. يجب عدم إعادة إنتاج هذا الاتصال أو توزيعه.