كان الأمر كله يتعلق بالتضخم بالنسبة للبنوك المركزية هذه المرة. رفع كل من بنك إنجلترا وبنك الاحتياطي الفيدرالي أسعار الفائدة بمقدار ربع نقطة ، مع خطط الأخيرة لإجراء ستة زيادات إضافية بمقدار ربع نقطة في العام. أشار بيان سياسة بنك الاحتياطي الفيدرالي إلى أن الآثار المترتبة على غزو أوكرانيا والأحداث ذات الصلة “غير مؤكدة إلى حد كبير” ، ولكن على المدى القريب “من المحتمل أن تخلق ضغطًا تصاعديًا إضافيًا على التضخم وتؤثر على النشاط الاقتصادي”. كشفت التقديرات الفصلية الجديدة عن تعزيزات لأسعار سلسلة نفقات الاستهلاك الشخصي والتخفيضات في النمو ، مع تشتت واسع في مخطط النقاط نظرًا للشكوك الهائلة في التوقعات. يمكن أن يبدأ تخفيض الميزانية العمومية في أقرب وقت ممكن في مايو.

على الرغم من أن كل هذا تم تقديره ، إلا أن العدوانية الشاملة لبنك إنجلترا والاحتياطي الفيدرالي ولهجة المؤتمر الصحفي للرئيس باول قد فاجأت الأسواق. بيعت سندات الخزانة بناءً على موقف اللجنة الفيدرالية للسوق المفتوحة ، على الرغم من تقليص الخسائر وإدارة السندات للمكاسب الصغيرة. أغلقت وول ستريت بمكاسب قوية بعد تذبذب مجلس الاحتياطي الفيدرالي ، على الرغم من أن الأمل في وقف إطلاق النار في أوكرانيا قدم الدعم.

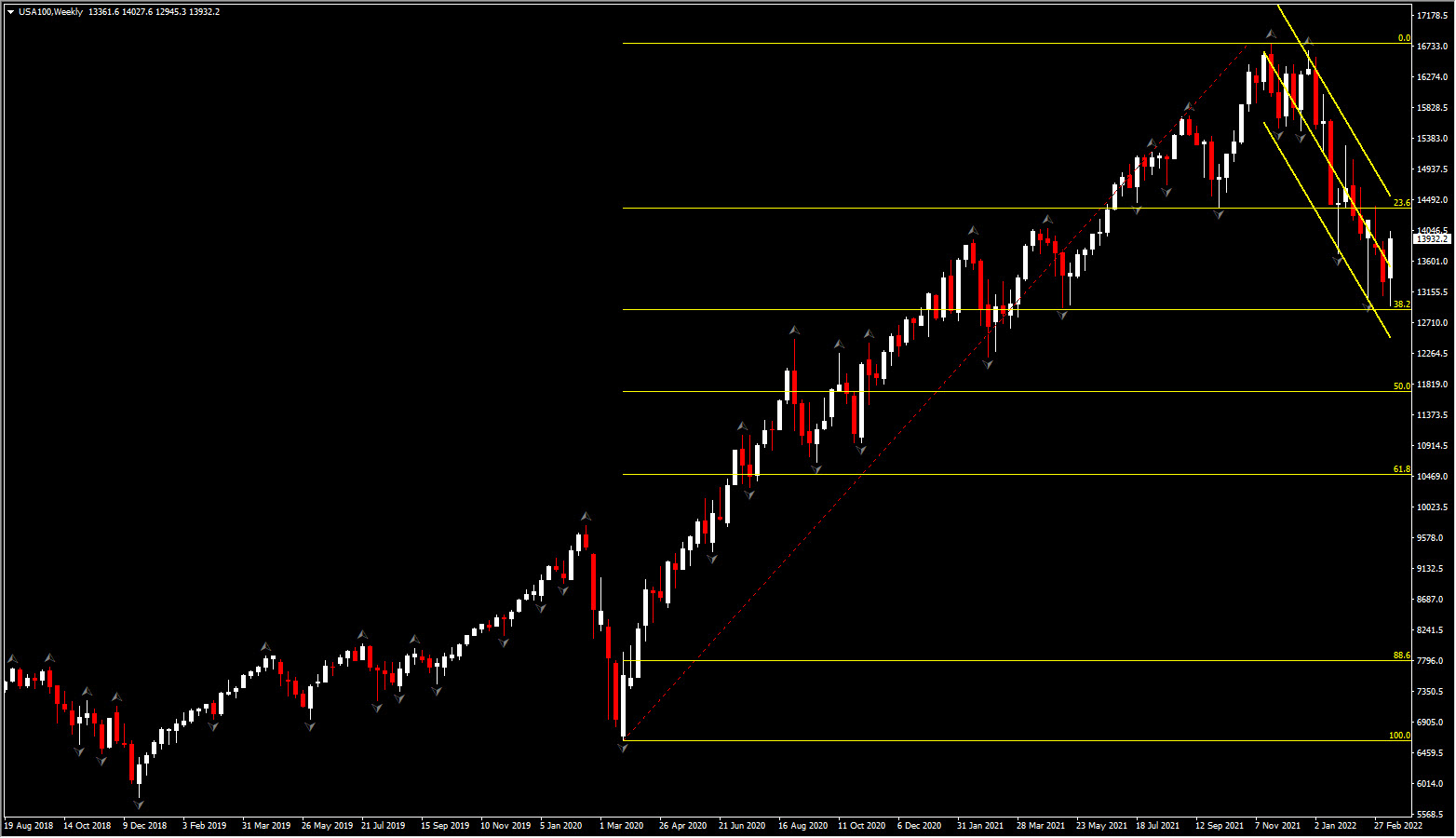

ارتفعت مؤشرات الأسهم الأمريكية إلى أعلى مستوياتها في أسبوعين مع الحفاظ على مكاسبها حتى الآن اليوم. أغلق مؤشر الولايات المتحدة المريكية 500 مرتفعًا 2.24٪ مع قفز شركة ئي بي إيه إم سيستم بنسبة 25.19٪. أغلق مؤشر الولايات المتحدة المريكية 30 + 1.55٪ مع شركة بوينج بنسبة 5.06٪ و مؤشر الولايات المتحدة المريكية 100 أغلق على إرتفاع بنسبة + 3.70٪ مع إرتفاع شركة بيندودو بنسبة 56.06٪. انخفض العائد على سندات الخزانة الأمريكية لأجل 10 سنوات إلى 2.19٪ يوم الأربعاء ، بعد أن ارتفع لفترة وجيزة بالقرب من أعلى مستوى في عامين عند 2.24٪.

ومع ذلك ، هناك زخم سلبي متزايد على الصورة الجيوسوليكية المختلطة ، مع عناوين الأخبار الإيجابية والسلبية التي تحمل التقلبات في قدمها ، مع ذكر أحدث تقرير أن روسيا رفضت تقارير عن إحراز تقدم كبير في المحادثات مع أوكرانيا. لا تزال الرغبة في المخاطرة هشة وسط تلاشي الآمال في التوصل إلى اتفاق سريع بين أوكرانيا وروسيا.

مع ذلك ، على المدى المتوسط إلى الطويل ، من المتوقع أن يتم دعم المؤشرات الأمريكية بغض النظر عن بنك الاحتياطي الفيدرالي المتشدد. تم تسعير العقود الآجلة لصناديق الاحتياطي الفيدرالي برفع أسعار الفائدة بمقدار 7 أرباع هذا العام وهذا ما حصلوا عليه من نتيجة الأمس. تعتبر العقود الآجلة أكثر ثباتًا حاليًا ولكنها لا تزال تشير إلى 50 نقطة أساس أخرى في التشديد بحلول يونيو و 100 نقطة أساس خلال النصف الثاني من العام.

كما صرح ڤي كيه فيجاياكومار: “على الرغم من أن بنك الاحتياطي الفيدرالي المتشدد يعتبر عادةً سلبيًا لأسواق الأسهم ، فإن التاريخ يخبرنا أن عوائد السوق بعد تشديد الأسعار جيدة. تظهر دراسة دويتشه بنك لـ 13 دورة رفع أسعار الفائدة أن ستاندرد آند بورز تحقق 7.7 في المائة من متوسط العوائد في العام التالي للارتفاع. نظرًا لأن رفع أسعار الفائدة يحدث في سياق التعافي الاقتصادي ، فإن نمو أرباح الشركات الناتج يبرر مرونة الأسواق “.

شدد بنك الاحتياطي الفيدرالي على التضخم على الوظائف أمس مع تأكيد باول على القوة في سوق العمل. كما قلل من فرص حدوث ركود خلال الأشهر الـ 12 المقبلة. ستكون مهمة الأسواق الآن هي الموازنة بين مخاطر التضخم والنمو. بالنظر إلى صدمات العرض من فيروس كورونا والحرب والتوترات الجيوسياسية ، من المرجح أن يظل التضخم مرتفعًا ولفترة زمنية أطول مما كان متوقعًا في السابق. ومن شأن ذلك أن يبقي بنك الاحتياطي الفيدرالي على مسار متشدد بشأن معدل الفائدة ، خاصة مع تخفيض الميزانية العمومية المرجح أن يبدأ في مايو. ومع ذلك ، هناك حالة عدم يقين متزايدة حول ما إذا كان الاقتصاد سيكون قادرًا على تحمل الظروف المالية الأكثر تشددًا. من الجدير بالذكر أن بنك إنجلترا جاء في الجانب الأقل تشددًا من العملة وسط النمو.

كان التصويت 8-1 مع اعتراض المتشدد بولارد لصالح زيادة أكبر بمقدار نصف نقطة. وأشار بيان السياسة أيضًا إلى أن الزيادات الإضافية ستكون “مناسبة”. شدد باول في مؤتمره الصحفي على أن اللجنة “تدرك تمامًا” الحاجة إلى العودة إلى استقرار الأسعار ، وأن الاحتياطي الفيدرالي سيفعل ما يحتاج إليه للتأكد من عدم ترسيخ التضخم. “استقرار الأسعار هدف أساسي”. وأكد أنه في الواقع “شرط مسبق” لتحقيق سوق عمل قوي ومستدام ، وهو النصف الآخر من المهمة المزدوجة. سيراقب صناع السياسة التضخم “تقريرًا تلو الآخر”.

شدد باول على أن الاحتياطي الفيدرالي لديه خطة وأدوات للتأكد من أن التضخم لن يترسخ ، ولضمان سوق عمل قوي. ووصف سوق العمل بأنه “ضيق للغاية … ضيق للغاية إلى مستوى غير صحي” وأشار إلى الحاجة إلى إبطائه. ويتوقع انتعاشًا في المشاركة في سوق العمل هذا العام ، وهو ما من شأنه أن يساعد في تخفيف حدة التضخم. إنه لا يرى تطورًا في دوامة الأجور – الأسعار. تشير القوة الأساسية في سوق العمل له إلى أن احتمالية حدوث ركود هذا العام “ليست مرتفعة بشكل خاص”. كل الدلائل تشير إلى أن هذا اقتصاد قوي يمكن أن “يزدهر” في مواجهة سياسة أشد صرامة.

كانت تنقيحات توقعات اللجنة الفيدرالية للسوق المفتوحة للنمو والتضخم ومعدل البطالة في الاتجاهات المتوقعة. ومع ذلك ، كانت هناك مراجعات نمو إجمالي الناتج المحلي أكبر من المتوقع ، وزيادات أكبر بكثير من المتوقع في تقديرات أسعار نفقات الاستهلاك الشخصي ، مما ترك مسارًا “تضخمًا مصحوبًا بالركود” أكثر بكثير مما توقعنا. تركزت مراجعات الناتج المحلي الإجمالي النزولي في عام 2022 ، لكن توقعات التضخم قد امتدت بشكل مفاجئ خلال فترة 3 سنوات. يصادف شهر مارس سادس سبتمبر على التوالي مع مراجعات تضخم تصاعدية. تم تعديل تقديرات معدل البطالة إلى أقل قليلاً في عام 2022.

بالنسبة لتقديرات الناتج المحلي الإجمالي ، تم تخفيض الاتجاه المركزي لعام 2022 بشكل حاد إلى 2.5٪ -3.0٪ من 3.6٪ -4.5٪ ، مقابل تقديراتنا الخاصة بـ 2.9٪. بالنسبة لأسعار السلسلة ، شهدنا تنقيحات تصاعدية ضخمة في الاتجاهات المركزية لعام 2022 إلى 4.1٪ -4.7٪ من 2.2٪ -3.0٪ للعنوان ، مقابل تقديراتنا 5.2٪ ، وإلى 3.9٪ -4.4٪ من 2.5٪ -3.0٪ لـ الأساسي ، مقابل تقديرنا البالغ 3.9٪. لقد شهدنا ارتفاعات في معظم مقاييس التضخم لعامي 2023 و 2024.

إضغظ هنا للوصول للمفكرة الاقتصادية الخاصة بشركة هوت فوركس

Andria Pichidi

محلل السوق

إخلاء المسؤولية: يتم توفير هذه المواد كتواصل تسويقي عام لأغراض المعلومات فقط ولا تشكل بحثًا استثماريًا مستقلاً. لا شيء في هذا الاتصال يحتوي أو يجب اعتباره يحتوي على نصيحة استثمارية أو توصية استثمارية أو التماس لغرض شراء أو بيع أي أداة مالية. يتم جمع جميع المعلومات المقدمة من مصادر حسنة السمعة وأي معلومات تحتوي على مؤشر للأداء السابق ليست ضمانًا أو مؤشرًا موثوقًا للأداء المستقبلي. يقر المستخدمون بأن أي استثمار في المنتجات ذات الرافعة المالية يتميز بدرجة معينة من عدم اليقين وأن أي استثمار من هذا النوع ينطوي على مستوى عالٍ من المخاطر يتحمل المستخدمون وحدهم المسؤولية عنها. نحن لا نتحمل أي مسؤولية عن أي خسارة تنشأ عن أي استثمار يتم بناءً على المعلومات الواردة في هذا الاتصال. يجب عدم إعادة إنتاج هذا الاتصال أو توزيعه.