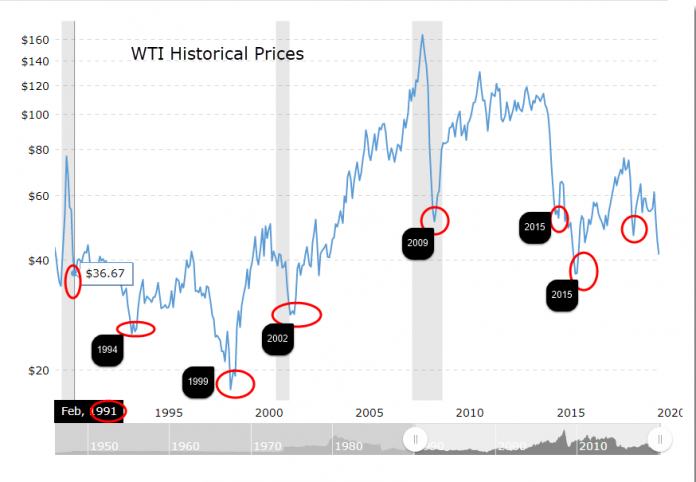

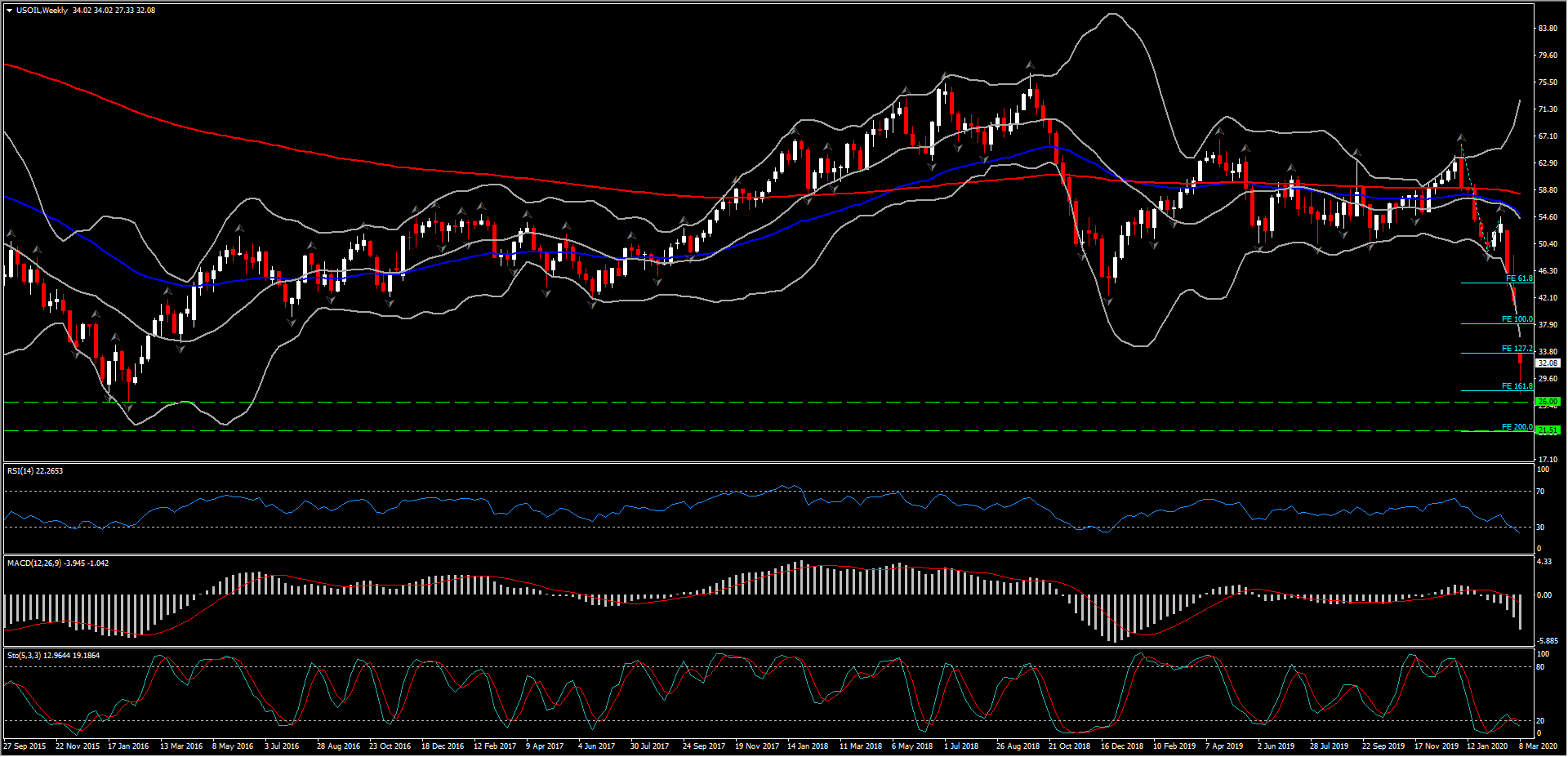

Parece un lunes negro, ya que el colapso de los precios del petróleo provocó fuertes reacciones en los mercados de divisas, bonos y acciones. El colapso en las conversaciones entre la OPEP y Rusia sobre la gestión del suministro de petróleo ha llevado a los futuros de USOIL a la baja, inicialmente por debajo de $41.04 por barril el viernes, a los mínimos actuales de 4 años en $27.33. Esta asombrosa caída de más del 30% fue impulsada cuando Arabia Saudita claramente inicia una guerra de precios con Rusia, con el primer desencadenamiento de la producción en respuesta a la intransigencia de este último sobre el recorte de la oferta en un momento de caída de la demanda.

Como dijo Bloomberg, «la potencia del Golfo redujo su precio para entrega en abril en $ 4-6 por barril a Asia y $ 7 a los Estados Unidos, con Aramco vendiendo su Arabian Light a un precio sin precedentes de $ 10.25 por barril menos que Brent a Europa». Esto nos recuerda claramente a 2014, cuando Arabia Saudita volvió a mantener estable su producción, ya que decidieron que los bajos precios del petróleo ofrecían más beneficios a largo plazo que renunciar a la participación de mercado en un esfuerzo por obligar a EE. UU. Y Canadá a abandonar sus métodos de producción más costosos. (fracking) debido a la falta de rentabilidad. Después de todo, Arabia Saudita posee las mayores reservas de petróleo del mundo, por lo tanto, es el único país que puede soportar los bajos precios del petróleo durante un período de tiempo más largo que otro sin un impacto significativo en su economía.

La carnicería resultante en los precios del petróleo ha exacerbado las preocupaciones de los virus. Por lo general, este nivel de caída podría hacer que los ganadores se beneficien de los precios del fondo del petróleo, como el mayor importador mundial, es decir, China, cuya recuperación del impacto del virus «desconocido conocido» será crucial para la economía mundial.

¡Sin embargo AHORA las cosas son diferentes! Tradicionalmente, el aumento de los precios del crudo empuja la inflación hacia arriba y la disminución de los precios del crudo empuja la inflación hacia abajo. Una disminución del petróleo, si se mantiene, podría aumentar los presupuestos mundiales, podría empeorar la presión sobre el crédito de alto rendimiento y presionar a los bancos centrales para detener una recesión. Sin embargo, ahora que Covid-19 mantiene a las personas en sus hogares, provocando temores de recesión en todo el mundo y presionando a los bancos centrales para que adopten medidas de estímulo adicionales, el shock del petróleo ha aumentado los riesgos crediticios en los mercados financieros y podría tener una dinámica opuesta.

Mientras tanto, el colapso de los precios del petróleo ha dejado a los mercados en crisis. La venta masiva de acciones se aceleró y los bonos continuaron subiendo liderados por los bonos del Tesoro, ya que los rendimientos se han desplomado a mínimos históricos. La tasa estadounidense a 10 años ahora está por debajo del 0,5%, el alemán a 10 años bajó -14.0 pb a -0.854% y el rendimiento de UK Gilt bajó -12.7 pb a 0.102%. No hace falta decir que estos son todos mínimos históricos y las curvas continúan aplanándose. El Reino Unido también se unió al club de tasa negativa y los dos años están en -0.10% a medida que aumenta la presión sobre los gobiernos y los bancos centrales.

El USDCAD se recuperó en más del 1.5% a un máximo de 34 meses en 1.3758, y parece probable que haya más ganancias si los precios del petróleo mantienen la debilidad, lo que marcaría un deterioro significativo en los términos de intercambio de Canadá. CADJPY cayó a sus niveles más bajos desde noviembre de 2011.

Click here to access the HotForex Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.