Un repunte de más del 10% en los precios del crudo catalizó ganancias en las monedas que se correlacionan con el petróleo, incluido el dólar canadiense y la corona noruega, y otras monedas de productos básicos, al tiempo que ayudó a impulsar a los mercados bursátiles después de una sesión de bombardeo en Asia. La estela del repugnante repunte de 6,6 millones en las solicitudes de desempleo de Estados Unidos, que era aproximadamente el doble del pronóstico de consenso, pesó en los mercados mundiales. Las acciones estadounidenses retrocedieron a la baja a medida que el apetito por el riesgo se erosionó nuevamente, recuperando las ganancias anteriores, mientras que Aussie, por ejemplo, ha renunciado a las ganancias intradiarias, con AUDUSD actualmente presionando mínimos en 0.6019, un poco por debajo de una gran cifra desde el máximo intradiario que se observó durante La sesión de Sydney.

El aumento masivo en las reclamaciones iniciales, que siguió a un aumento similar de la semana anterior, fue bien anticipado, pero proporcionó un recordatorio oportuno de lo que está por venir.

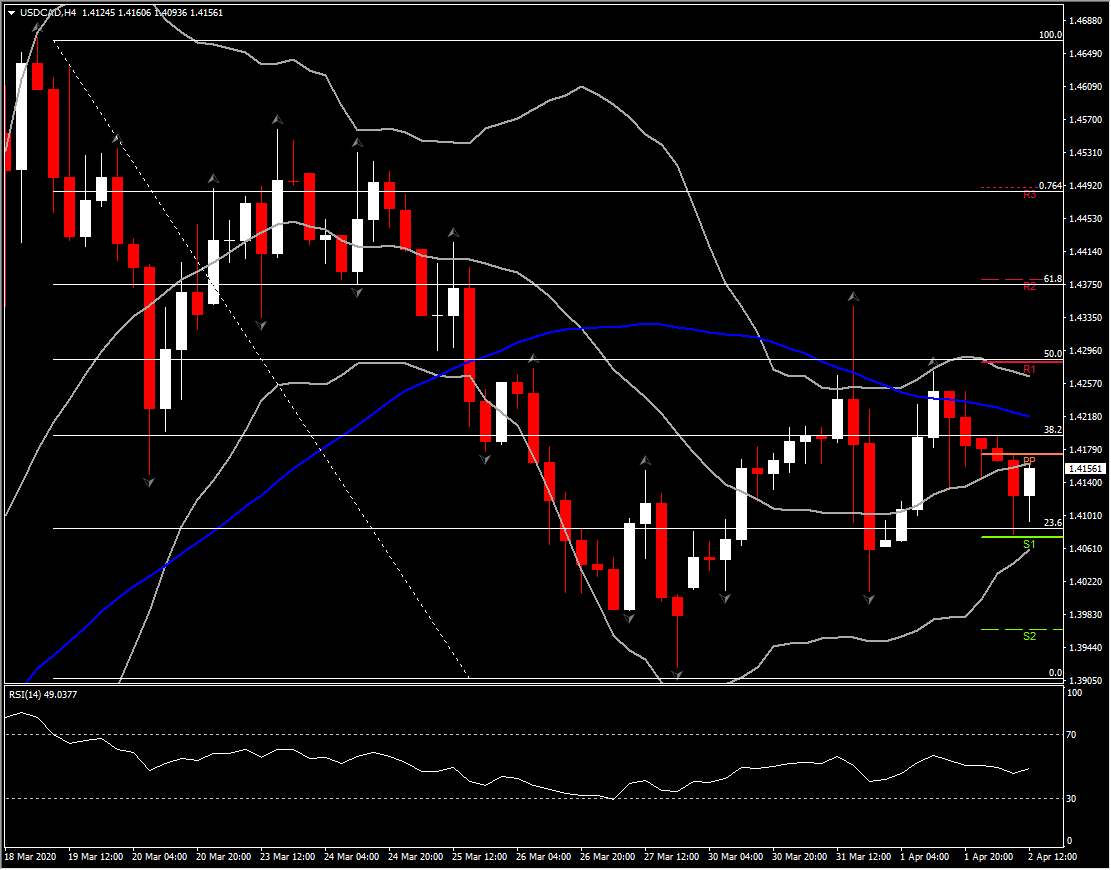

USDCAD ha caído más de un 0.6%, impulsado por una oferta por el dólar canadiense en medio de un aumento del precio del petróleo de más del 10%. El par registró un mínimo en 1.4079, aunque hasta ahora se ha mantenido por encima de su mínimo del miércoles en 1.4060. Un informe de Bloomberg, citando fuentes con conocimiento interno, dijo que China está avanzando con planes para comprar petróleo para sus reservas de emergencia. Según los informes, Pekín apunta a construir una reserva de crudo que cubra 90 días de importaciones netas con la posibilidad de expandir esto a 180 días. China es el mayor importador mundial de petróleo y está aprovechando el colapso del 60% en los precios del petróleo. Los precios de USOIL registraron un máximo de 6 días a $ 22.55, pero aún se mantienen bajos en un 65% desde los máximos observados a principios de enero. Este nivel de disminución de precios en la principal exportación de Canadá, aunque se mantiene, marca un deterioro significativo en los términos de intercambio de la economía canadiense. Suponiendo que la ola de compras de China no cerrará sustancialmente esta brecha, dado el exceso de crudo que inunda el mercado, y dado que la demanda seguirá siendo débil durante un período de tiempo históricamente prolongado, CAD debería seguir siendo propenso a un bajo rendimiento. En el mediano plazo, el USDCAD podría volver a probar su máximo reciente de 17 años en 1.4669.

Tanto el AUDUSD como el NZDUSD se recuperaron, aunque ambos permanecieron dentro de sus respectivos rangos de los miércoles frente al dólar estadounidense.

USDJPY y la mayoría de los cruces de yenes, en particular los que involucran una moneda de productos básicos, han ganado concomitantemente con la mejora en el apetito por el riesgo, que vio cómo la prima del refugio seguro del yen se relajó.

GBP nuevamente se encuentra entre los que tienen un mejor desempeño de la moneda hoy, ganando más del 0.7% frente al dólar y en más del 0.8% frente al euro y al yen en el día hasta ahora. Las narrativas del mercado han estado señalando el impacto del lanzamiento de la Fed de una nueva instalación «FIMA» (anunciada el martes), que comenzará el 6 de abril y permitirá a los bancos centrales extranjeros obtener dólares sin vender bonos del Tesoro. Esto se ejecutará junto con las líneas de intercambio creadas con 14 bancos centrales, y los dos deberían aliviar las tensiones en la financiación global en dólares. Esto se considera particularmente positivo para la libra, dada la vulnerabilidad recientemente comprobada del Reino Unido a la escasez de liquidez global, con su gran sector financiero y su dependencia de las entradas de inversión extranjera (equivalente a aproximadamente el 4% del PIB) para financiar su gran déficit en cuenta corriente.

La Libra tuvo un rendimiento inferior incluso a las monedas de los productos básicos durante lo peor de la reciente crisis mundial de liquidez, que se extendió desde aproximadamente el 10 de marzo hasta el 19 de marzo, antes de que las medidas de la Fed y otros bancos centrales proporcionaran un impacto atenuante. La libra esterlina perdió alrededor del 10% de su valor en términos comerciales ponderados durante este período, y cayó un 12% frente al dólar, alcanzando un mínimo de 35 años y un mínimo de 11 años frente al euro. Lo peor ahora parece haber terminado para la Libra, especialmente con los mercados que comienzan a apostar a que el Reino Unido solicitará a la UE una extensión de su membresía de transición posterior al Brexit de la unión aduanera y el mercado único de la Unión. Ni el Reino Unido ni la UE tienen los recursos para llevar a cabo negociaciones comerciales detalladas en las circunstancias prevalecientes de la crisis del coronavirus. Esto se considera positivo en libras esterlinas, ya que evitará la posibilidad de que el Reino Unido abandone el período de transición y cambie una gran parte de su comercio a términos comerciales menos favorables de la OMC.

Click here to access the HotForex Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.