Los mercados están relativamente acostumbrados a las malas noticias, ya que los reclamos de desempleo semanales ya nos han dado las noticias cada vez más feas sobre el mercado laboral. Las acciones estadounidenses son moderadamente más débiles en medio de un sentimiento de riesgo y un informe de empleo que reveló una caída mucho mayor de lo previsto -701k en marzo y un salto en la tasa de desempleo a 8.7% desde 7.0%.

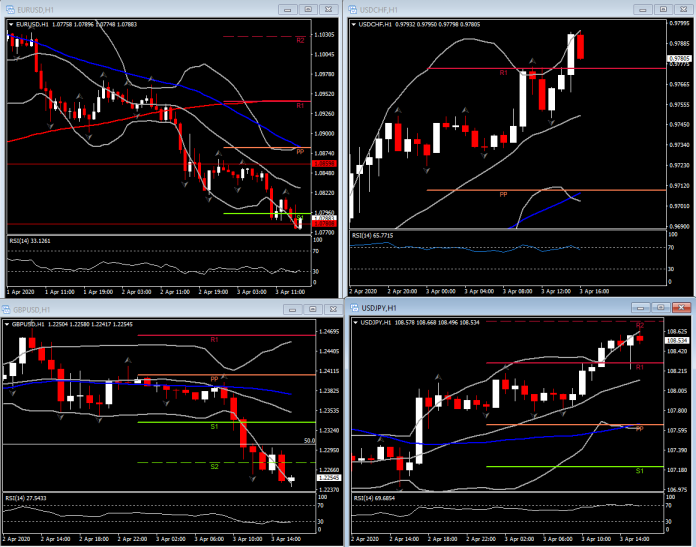

Mientras tanto, el dólar mostró una reacción mixta al informe de empleo. Estas cifras fueron peores de lo esperado, aunque en realidad no debería ser una sorpresa dado el aumento más oportuno en las cifras de solicitudes de desempleo en las últimas dos semanas. USDJPY inicialmente cayó a 108.25 antes de volver a subir nuevamente a 108.60, mientras que EURUSD cayó a 1.0780 desde 1.0800. El USDCHF extendió las ganancias hasta 0.9794, revirtiendo casi el 76% de la disminución observada desde el 20 de marzo.

EURUSD simultáneamente logró un mínimo de 9 días en 1.0774, por lo que este es el quinto día consecutivo de mínimos más bajos al tiempo que extiende la corrección desde el máximo de 17 días que se vio el viernes pasado en 1.1148. El par aún se mantiene por encima del mínimo visto durante la reciente crisis de liquidez del dólar, en 1.0637, antes de que la Fed y otros bancos centrales intervinieran para tratar de saciar la demanda de dólares en efectivo. Mientras tanto, su perspectiva general sigue siendo negativa, con el activo extendiéndose muy por debajo de las 3 SMA diarias y con sus indicadores de impulso diarios configurados negativamente. Por lo tanto, la oferta del dólar parece mantenerse.

Las encuestas de marzo sobre el establecimiento y el empleo en el hogar capturaron más despidos tempranos de lo que los mercados habían asumido, con caídas masivas de nóminas y horas trabajadas, grandes caídas para el empleo civil, la fuerza laboral y la tasa de participación, y el comienzo del alza marchar por la tasa de desempleo. Los salarios también fueron firmes, probablemente debido a la concentración de la pérdida de empleo entre los trabajadores con salarios más bajos.

Los detalles: las nóminas no agrícolas de marzo cayeron -701k después del aumento de 275k de febrero (fue de 273k), que terminó con una racha de 9.5 años de ganancias en el empleo. El empleo en el sector productor de bienes cayó -54k desde el aumento de 57k (fue 61k). Los empleos en el sector servicios cayeron -659k después de aumentar 185k (fue 167k) en febrero. Los trabajos de ocio / hotelería cayeron -459k desde el aumento anterior de 45k (fue 51k). Los trabajos de educación / atención médica disminuyeron -76k versus un aumento de 65k (fue 54k) anteriormente. Los trabajos del gobierno aumentaron 12k, con 18k agregados a la nómina federal. La tasa de desempleo aumentó a 4.4% (4.38%) de 3.5%. Las ganancias promedio por hora aumentaron 0.4% en comparación con la ganancia anterior de 0.3%.

La debilidad capturada en el informe de empleos de marzo de mediados de mes puede provocar revisiones a la baja en la estimación del PIB del primer trimestre, en el supuesto de que el trimestre pueda capturar más de la caída económica de lo que se suponía anteriormente.

Sin embargo, más allá del momento de las cifras de crecimiento Q1 versus Q2, la sorpresa en el informe de hoy es más el grado en que las encuestas capturaron los eventos de fines de marzo que la magnitud de los descensos, ya que la mayor parte de la pérdida de empleos aún se capturará en las encuestas. para abril

Dado que la Fed ya está en el modo de relajación máxima, es poco probable que informes como el de hoy alteren el camino de la política monetaria.

Click here to access the HotForex Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.