Varios factores han moderado el optimismo reciente de que se reducirán los bloqueos y que las economías comenzarán a crecer nuevamente. Después de que Wall Street puso su mejor mes desde 1987 con esas esperanzas, los índices se desplomaron nuevamente al final de la semana debido a la preocupación de que la reapertura de los estados será lenta y desarticulada, que habrá una segunda ola del virus, y que el consumo y la producción no volverán a la normalidad este año.

Además de las incertidumbres sobre el momento y el alcance de un rebote, hubo informes de datos débiles que comenzaron a capturar más impactos y desalentaron las esperanzas de un rebote rápido en forma de V. Las perspectivas bastante sombrías de la Fed y el BCE también influyeron en el sentimiento de los inversores, incluso cuando los bancos confirmaron que están «todos» para apoyar a los mercados financieros. Y, por último, los temores de las resurgentes tensiones entre Estados Unidos y China se sumaron al tono bajista cuando el presidente Trump contempla las reparaciones.

La administración de Trump aumentó sus acusaciones sobre China y la pandemia de coronavirus, y el secretario de Estado de Estados Unidos, Pompeo, dijo el domingo que había «una gran cantidad de evidencia» de que el virus surgió de un laboratorio en Wuhan. Beijing, a través de un editorial en el Global Times controlado por el estado, respondió diciendo que Estados Unidos estaba «engañando». Los informes de la semana pasada sugirieron que la Casa Blanca está considerando tomar una serie de medidas contra China, incluidos nuevos aranceles. Es obvio que los motivos de Trump para culpar a China son altos 6 meses después de una elección presidencial, aunque las relaciones deshilachadas entre las dos economías más grandes son, sin embargo, una preocupación para los inversores.

Por lo tanto, a medida que los inversores están reconsiderando la fuerte recuperación de abril con nuevas preocupaciones sobre las relaciones entre Estados Unidos y China, con datos que muestran una profunda contracción global y expectativas de que serán peores para el segundo trimestre, esperan una recuperación rápida en forma de V. están deprimidos

Dicho esto, la aversión al riesgo vuelve a la normalidad con el sentimiento de los osos. Las acciones son marcadamente más bajas, al ritmo de los baches europeos a medida que se ponen al día con las pérdidas estadounidenses del viernes. El GER30 es de aproximadamente -3.5%, con futuros de EE. UU. De hasta -1%. En Europa, las tasas europeas son más baratas con el Bund subiendo 3 pb a -0.562%, y los diferenciales se ampliaron, a pesar de las garantías adicionales del vicepresidente del BCE, Guindos, quien enfatizó que el BCE está comprometido a prevenir la fragmentación y las tensiones en los mercados.

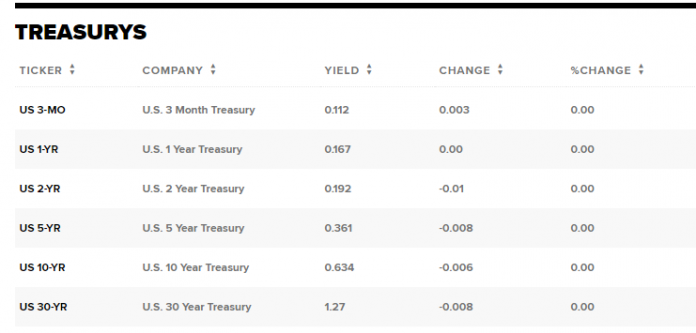

También se debe prestar atención a los bonos del Tesoro y la curva de rendimiento, ya que, como se repitió en el pasado, la curva de rendimiento puede proporcionar información sobre cómo los inversores creen que la economía evolucionará. La curva de rendimiento muestra la relación entre los rendimientos de los bonos y el vencimiento de los bonos y, como tal, es un indicador líder de recesión económica, recuperación o incluso expansión.

Por ahora, la llegada de la oferta, con el anuncio de reembolso de mayo del miércoles, la mayor reducción en las compras de la Reserva Federal (ahora a $ 8 mil millones por día frente a $ 10 mil millones), y los rendimientos cerca del más bajo registrado, han puesto un piso bajo las tasas. Los rendimientos a 10 y 30 años son fraccionalmente más bajos en 0.634% y 1.280%, mientras que los de 2 años son marginalmente más altos en 0.200%, pero dentro de rangos estrechos en las últimas dos semanas. La curva también ha sido bastante estable, actualmente a 44 bps, cerca del punto medio del rango de 36 bps a 52 bps desde finales de marzo.

¡Importante! La relación entre bonos y acciones es clave por muchas razones. Una importante es simplemente la búsqueda actual de rendimiento. Cuando los precios de los bonos suben, eso significa que los rendimientos de los bonos bajan. A medida que los rendimientos de los bonos bajan, las acciones se vuelven más atractivas, ya que muchas compañías sólidas pagan dividendos regulares, que a menudo son más que el rendimiento de ellas.

Los inversores acuden a las acciones, y los precios de las acciones suben junto con los precios de los bonos. O, en otras palabras, los precios de las acciones tienen una relación inversa con los rendimientos de los bonos, ya que cuanto menor es el rendimiento de un bono, mayor es el atractivo de las acciones. Por lo tanto, la reciente disminución de los rendimientos de los bonos podría verse como un apoyo para los mercados de renta variable a corto plazo, ya que los inversores se mostraron un poco optimistas a corto plazo.

Tenga en cuenta que el Tesoro anuncia su reembolso en mayo el miércoles y se espera que describa un bono revivido a 20 años, además de la lista habitual de subastas. Los rendimientos del Tesoro se han abaratado 1-2 puntos básicos luego de un ligero enriquecimiento nocturno en las operaciones de refugio seguro. Por lo tanto, una mayor disminución podría impulsar un refugio seguro, mientras que una reversión podría pesar en los refugios seguros.

Siempre tenga en cuenta que las relaciones entre mercados rigen la acción del precio de la moneda. Los rendimientos de los bonos sirven como un excelente indicador de la fortaleza del mercado de valores de una nación, lo que aumenta la demanda de la moneda de la nación y viceversa. Por ejemplo, los rendimientos de los bonos de EE. UU. Miden el rendimiento del mercado de valores de EE. UU., Lo que refleja la demanda del dólar estadounidense. Además, si observa los diferenciales de bonos entre dos países, puede prever cambios en las tasas de interés y tendrá una idea de hacia dónde se dirige el par de divisas (de esos dos países).

Click here to access the HotForex Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.