Todos están de acuerdo en que hay una recuperación disponible después de la recesión más profunda pero más corta registrada gracias a las medidas masivas de alivio fiscal y monetario que ponen un piso al colapso económico y limitan las consecuencias negativas de los cierres globales. Ahora que estamos viendo un repunte, han surgido puntos de vista competitivos sobre el rebote. Por otro lado, está la opinión de que el rebote será más anémico debido al distanciamiento social y los temores sobre una segunda ola. Y en el medio, existe la creencia de que el rebote temprano se desvanecerá en un crecimiento mediocre. A medida que comience el verano, los mercados seguirán siendo volátiles en el tira y afloja entre estas opiniones. Los datos serán importantes a medida que medimos la tasa de recuperación.

La pequeña disminución de la semana pasada en las solicitudes de desempleo en Estados Unidos causó cierta decepción y sugirió que las buenas noticias del informe de empleos de mayo fueron un exceso. Los datos comerciales a nivel mundial siguen siendo extremadamente débiles. El pico de virus en Beijing y la aparición de puntos calientes en otras partes de Asia, así como en algunos estados de EE. UU., Se han sumado a la opinión de que es más probable un aplanamiento menos robusto o un aplanamiento en la recuperación.

Hoy, el primer bamboleo en los mercados al aire libre llegó con datos que muestran una mayor aceleración en las infecciones por coronavirus y un aumento de la tasa de coronavirus en Alemania, aunque el Instituto Robert Koch minimizó esto, argumentando que pequeños brotes localizados en el contexto de un bajo número total de casos. han exagerado la estadística principal, lo que ayudó a mejorar el sentimiento de riesgo en los mercados mundiales.

Las monedas y los activos sensibles al riesgo en general, se recuperaron de las pérdidas tempranas, ya que las acciones en la región de Asia-Pacífico se recuperaron de las pérdidas tempranas, en su mayor parte, mientras que los futuros de USA500 lograron ganancias del 0,5%, eliminando la disminución observada durante el sesión regular de Wall Street el viernes.

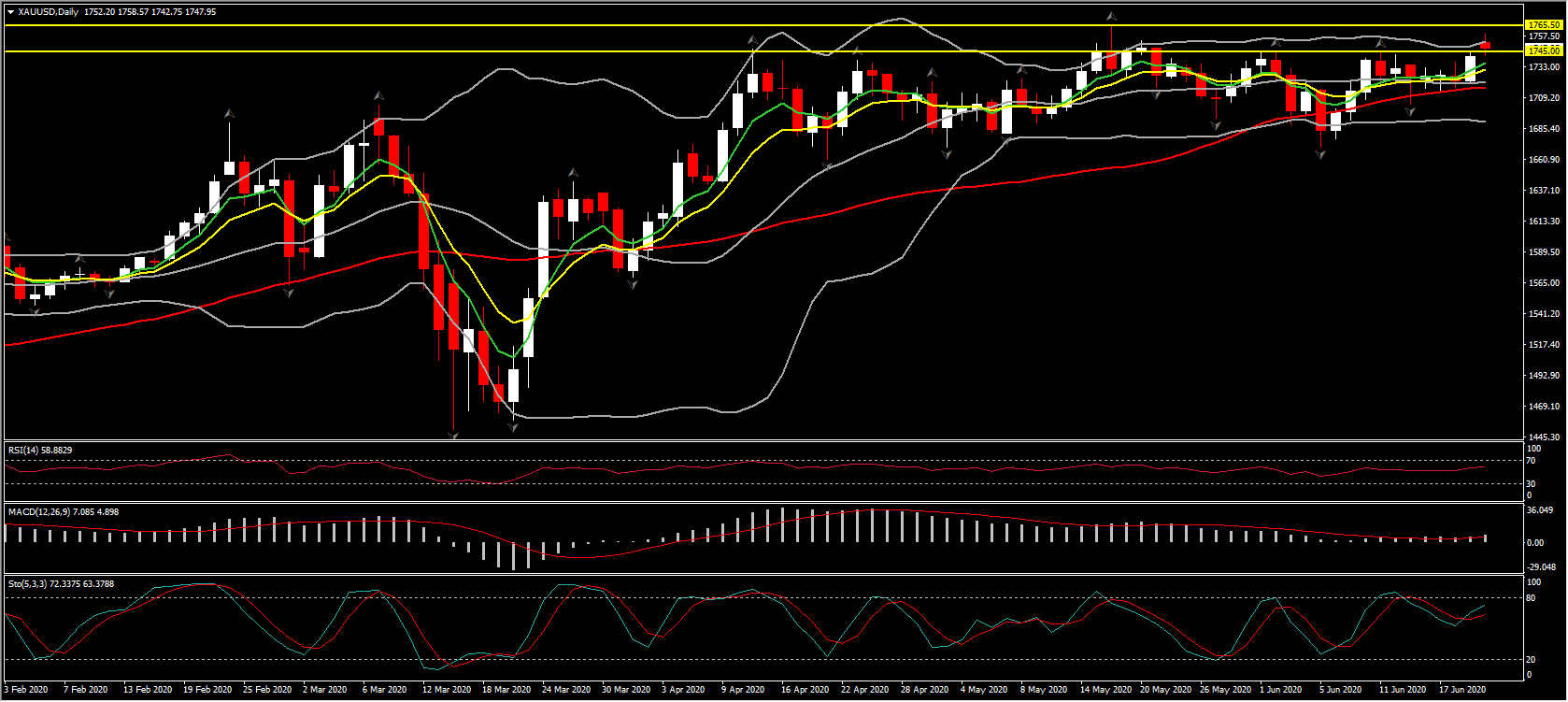

El metal precioso, el oro, se disparó al descubierto al encontrar un impulso alcista de la sesión fuerte del viernes, que resultó en una ruptura al alza de los $1745.00 clave hoy. El activo superó los $1,758.57 (máximo de 1 mes), lo que generó preocupación sobre si esta ruptura podría ser confiable para un cambio a $1,800, o si podría verse disminuyendo nuevamente al 18 de mayo.

El oro se ha visto respaldado por el aumento del apetito por el riesgo, ya que el aumento de los casos de virus en los EE. UU. Aumenta la preocupación por una rápida recuperación económica. Curiosamente, durante el fin de semana, Reuters informó que 9 bancos privados recomendaron a sus clientes que retengan «hasta el 10% de sus carteras en el metal amarillo ya que el estímulo masivo del banco central reduce los rendimientos de los bonos, lo que hace que el oro no rentable sea más atractivo» y aumenta el riesgo de inflación que devaluaría otros activos y monedas «. Antes de la crisis pandémica, los bancos privados aconsejaban no realizar inversiones en oro o al menos en una pequeña cantidad de oro.

En palabras simples, a medida que el estímulo se mantiene, manteniendo bajos los rendimientos y las tasas de interés bajas, y las medidas de QE siguen devaluando las monedas fiduciarias, entonces el oro gana tracción, como un activo no rentable.

Vale la pena mencionar que, según Reuters, 9 bancos privados supervisan alrededor de $ 6 trillones en activos de las personas ultra ricas del mundo y, por lo tanto, han aconsejado a sus clientes que aumenten sus tenencias de oro. Consejos que no se han visto desde la Gran Crisis Financiera y la desaparición de Lehmans.

Dicho esto, no olvidemos que el oro ha estado experimentando una recuperación de más del 12% durante el año y alrededor del 25% más que hace un año. Si bien la imagen fundamental de la oferta y la demanda de oro sigue al alza, ya que una recuperación en forma de V para la economía de los mayores consumidores de oro del mundo, China e India, podría ver un aumento en la demanda.

Técnicamente hablando, los indicadores de impulso diario mantienen la precaución contra la ruptura pero siguen siendo positivos. La reanudación de la recuperación de mayo podría llevar al oro a su resistencia de $1,765. Idealmente, el Soporte podría verse en la Resistencia de 1 mes a $1,745.00.

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.