Revenue Season Q2

La temporada de ganancias del segundo trimestre ha llegado, con 27 compañías de S&P 500 informando sus resultados esta semana durante tres meses sin precedentes. Como de costumbre, los grandes bancos serán los primeros en informar. JPMorgan Chase, Citigroup y Wells Fargo comienzan la temporada hoy, seguidos por Goldman Sachs el miércoles y Morgan Stanley y Bank of America el jueves.

Las acciones se negociaron globalmente cerca del nivel más alto desde febrero, centrándose en si las perspectivas de ganancias respaldarán las ganancias impulsadas por el banco central y la política fiscal. En los EE. UU., Debido a que varias compañías no han brindado una guía concreta sobre el impacto de una pandemia, los inversores están prestando atención al impacto en los ingresos de los cierres y a la rapidez con que los ingresos podrán recuperarse cuando el mundo vuelva a abrir.

Perspectiva de Goldman Sachs

Se espera que el informe de ganancias de Goldman Sachs se publique el miércoles 15 de julio de 2020. Este informe podrá ayudar a que los precios de las acciones suban, si estas cifras clave son mejores de lo esperado. Por otro lado, si está por debajo de las expectativas, los precios de las acciones pueden bajar. El mercado estima una disminución en las ganancias anuales de Goldman Sachs con menores ganancias al informar los resultados para el trimestre que finaliza en junio de 2020.

La estimación básica de Goldman para las ganancias por acción del S&P 500 en 2020 es de $ 115, por encima de una estimación anterior de $ 110. La compañía mantiene su perspectiva para 2021 en $ 170, un 4% por encima de los niveles realizados en 2019, y pronostica $ 188 para el año 2022.

Los resultados generales del segundo trimestre tienden a cubrir una amplia difusión en varios sectores. Los estrategas esperan pérdidas en acciones discrecionales de energía y consumo, y un trimestre débil del sector financiero. Se espera un mejor desempeño de las empresas de servicios y tecnología.

Las condiciones comerciales en medio de la pandemia de COVID-19 han tenido un efecto adverso importante en todos los sectores y servicios reales. El estado de resultados determinará en gran medida la sostenibilidad de los cambios en los precios directos y las expectativas de ingresos futuros: ¿existe la posibilidad de un shock EPS positivo en el segundo trimestre? Como sabemos, Goldman Sachs reportó $ 3,110 en EPS / Ganancias por acción para el primer trimestre de 2020.

Source: tradingeconomics.com

Source: tradingeconomics.com

La estimación de consenso de EPS para este trimestre se ha revisado 15.41% más en los últimos 30 días a los niveles actuales. Se espera que el banco de inversión publique una ganancia trimestral de $ 3.84 por acción en su próximo informe, que representa un cambio interanual de -33.9%. Los ingresos se estiman en $ 9.33 mil millones, un 1,4% menos que el trimestre del año pasado. Esta perspectiva de consenso ampliamente conocida es importante para evaluar la imagen de ingresos de la compañía, pero el factor importante que podría afectar el precio de sus acciones a corto plazo es cómo los resultados reales se comparan con estas estimaciones.

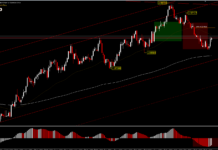

Durante el comienzo del segundo trimestre, el precio de las acciones de GS estaba cubierto por un 50.0% de Fib (193.67) desde una disminución máxima de 250.06 (pre-pandemia) a un precio bajo de 130.87. De mayo a principios de junio, los precios volvieron a subir hasta alcanzar el 76,4% de Fib a 222,29. La posición actual del precio es de alrededor de 205.96. Los precios parecen oscilar entre los precios bajos de 193.60 – 222.00. Un movimiento más allá de 207.76 volverá a probar los altos precios de junio (222.29). En el lado negativo, es probable que un precio que exceda el mínimo de 188.49 confirme una disminución en el pico de 250.06 con el objetivo de probar el mínimo de mayo en 165.31.

Durante el comienzo del segundo trimestre, el precio de las acciones de GS estaba cubierto por un 50.0% de Fib (193.67) desde una disminución máxima de 250.06 (pre-pandemia) a un precio bajo de 130.87. De mayo a principios de junio, los precios volvieron a subir hasta alcanzar el 76,4% de Fib a 222,29. La posición actual del precio es de alrededor de 205.96. Los precios parecen oscilar entre los precios bajos de 193.60 – 222.00. Un movimiento más allá de 207.76 volverá a probar los altos precios de junio (222.29). En el lado negativo, es probable que un precio que exceda el mínimo de 188.49 confirme una disminución en el pico de 250.06 con el objetivo de probar el mínimo de mayo en 165.31.

Pero los precios generales todavía se están moviendo por encima de la EMA de 200 días.

Pero los precios generales todavía se están moviendo por encima de la EMA de 200 días.

Don’t forget to follow and immediately register for FREE ONLINE WEBINAR

Click here to access the Economic Calendar

Ady Phangestu

Market Analyst – HF Indonesia

Disclaimer:This material is provided as general marketing communication with the aim of information only and not as independent investment research. This communication does not contain investment advice or recommendations or requests with a view to buying or selling any financial instruments. All information presented is from trusted, reputable sources. All information that contains indications of past performance is not a guarantee or a reliable indicator of future performance. The user must realize that all investments in Products with Leverage have a certain degree of uncertainty and that all investments of this kind involve a high level of risk for which the obligations and responsibilities are solely borne by the user. We are not responsible for losses arising from any investment made based on information provided in this communication. Reproduction or further distribution of this communication is prohibited without our prior written permission.

Risk Warning: Trading Leverage Products such as Forex and Derivatives may not be suitable for all investors because they carry a high level of risk to your capital. Before trading, please make sure that you fully understand the risk content involved, taking into account your investment objectives and level of experience and if necessary seek advice and input from independent parties.