Los datos de confianza de la ronda de agosto hasta ahora han sido mixtos, ya que el sector de servicios registra las consecuencias de los bloqueos y el resurgimiento de nuevas infecciones por Covid-19. Las restricciones de viaje y las nuevas medidas de distanciamiento social afectaron al sector de servicios y la confianza de los consumidores, especialmente en los países que dependen del turismo. Los riesgos a la baja para las perspectivas continúan persistiendo en ese momento, incluso cuando los titulares positivos sobre las vacunas y el tratamiento ofrecen una salida.

El PIB del segundo trimestre de Alemania se revisó ligeramente al alza con la publicación de hoy, a un -9,7% intertrimestral todavía firmemente negativo, desde el -10,1% intertrimestral informado inicialmente. No es sorprendente que el desglose mostrara una contracción de base bastante amplia, y solo el consumo del gobierno ayudó a amortiguar el golpe. Mientras tanto, el consumo privado se contrajo -10,9% intertrimestral y las exportaciones se desplomaron -20,3%, frente a una disminución intertrimestral de -16,0% en las importaciones debido al cierre de fronteras y la interrupción de las cadenas de suministro.

Más allá del impacto temporal de los bloqueos, la parte más preocupante del informe es la caída del -19,6% intertrimestral en la inversión en equipos, que siguió a una caída del -7,3% intertrimestral en el trimestre anterior y podría sugerir que las empresas no esperan una rebote rápido.

El sector manufacturero al menos continúa recuperándose y, después de un aumento en el PMI compuesto preliminar de Alemania, la confianza empresarial alemana Ifo hoy saltó a 92,6 en agosto, desde 90,5 en julio. Un número mejor de lo esperado, que registró una mejora de base amplia, especialmente en el indicador de condiciones actuales. El desglose del índice de difusión, que da el saldo de respuestas positivas y negativas, mostró un aumento de la confianza en los servicios a 7,8 desde 2,1, mientras que la manufactura mejoró a un todavía negativo -5,4, desde -12,1 en el mes anterior. En general, una mejora de base amplia que debería contribuir de alguna manera a restaurar la confianza en la recuperación, especialmente en el contexto de titulares positivos sobre las vacunas y el tratamiento Covid-19..

Sin embargo, el PMI de agosto de la zona euro (21 de agosto) reveló una imagen más mixta en la publicación preliminar. Los desarrollos fueron desiguales entre los países con Francia más afectada que Alemania, aunque las lecturas finales probablemente mostrarán que España e Italia sufrieron aún más por las renovadas restricciones para el sector de servicios.

Con la inflación aún en niveles muy bajos, los banqueros centrales tienen suficiente espacio para maniobrar. La inflación medida por el IAPC de la zona euro puede haber aumentado ligeramente en julio, aunque con el título confirmado en el 0,4% interanual en la lectura final, se mantiene muy por debajo de la definición de estabilidad de precios del BCE. Parte de esto se debe, por supuesto, a factores especiales, con los precios de la energía aún muy por debajo de los niveles observados el año pasado y las lecturas de julio también afectadas por el impacto moderador del recorte temporal de Alemania a la tasa del IVA. De hecho, la inflación subyacente se elevó al 1,2% interanual en julio desde el 0,8% interanual de junio, aunque incluso eso es más bajo de lo que el BCE quisiera ver.

El BCE sigue debatiendo el objetivo de inflación

Si bien puede que no haya nada en los datos de inflación que sugiera un riesgo serio de deflación, la baja tasa general se sumará a los argumentos de aquellos en el consejo que están presionando por una meta de inflación más simétrica que requeriría que el BCE deje que la inflación se eleve por encima objetivo durante un tiempo después de un período de tasas de título por debajo del objetivo. En la situación actual, eso empujaría la primera subida de tipos aún más en el futuro. Un debate similar parece estar ocurriendo en el FOMC, que, como el BCE, también está llevando a cabo una revisión del marco. Existe cierta especulación de que el presidente de la Fed, Powell, dará alguna pista sobre el objetivo de inflación promedio en la conferencia de Jackson Hole, que en el pasado ha sido el escenario para señales coordinadas de los bancos centrales.

El EUR sigue beneficiándose del acuerdo de estímulo

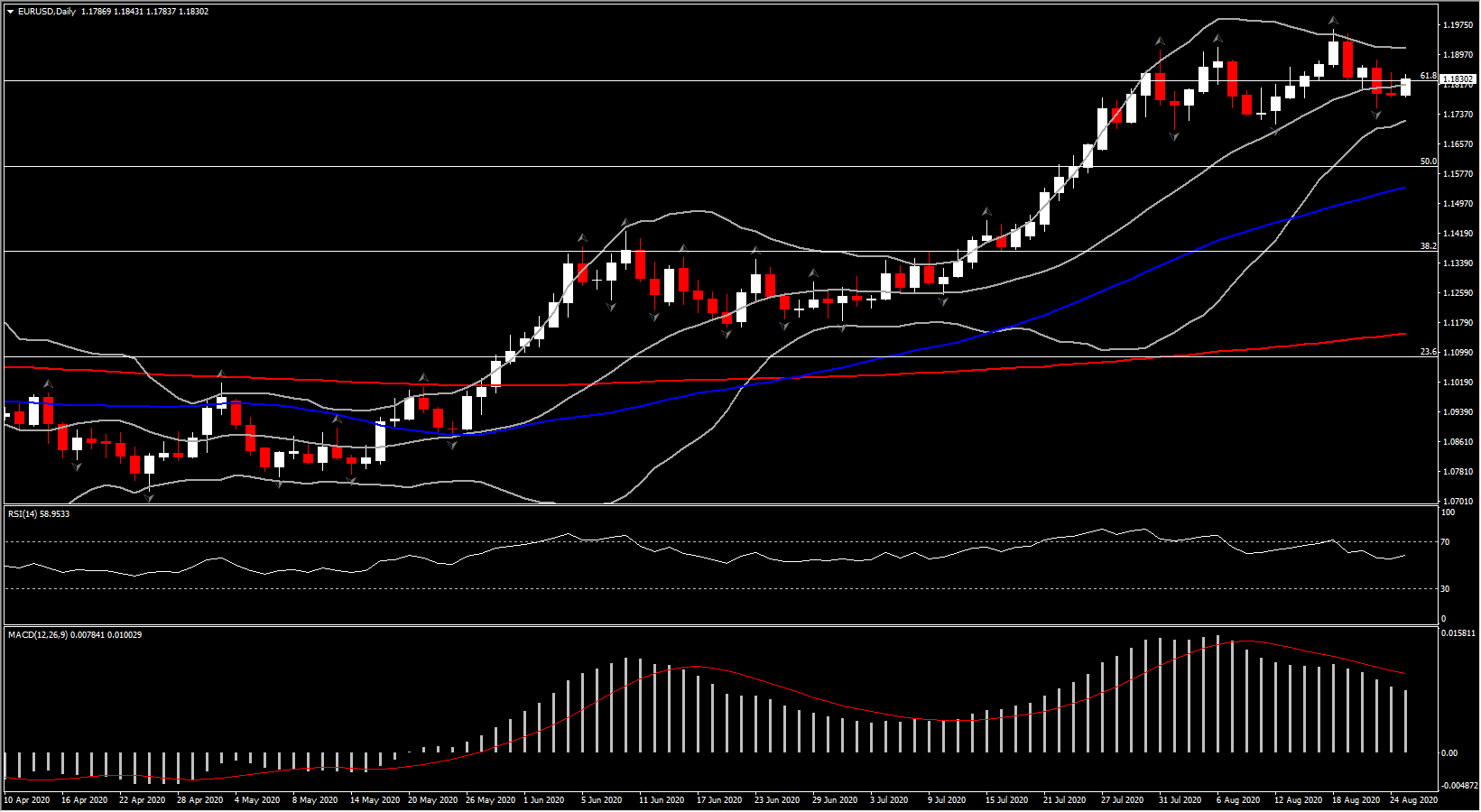

El EURUSD se ha elevado a mediados de los 1,1800 hoy, registrando un máximo intradiario en 1,1843, que es 60 pips por encima del nivel de cierre del lunes en Nueva York. El euro también se ha recuperado frente al yen, que es el mayor perdedor del día, y la mayoría de las demás monedas. Si bien un episodio de venta general de dólares ha ayudado a elevar el EURUSD, al mismo tiempo ha habido un par de señales para comprar euros, incluida la lectura del Ifo mejor de lo esperado y los comentarios optimistas del ministro de finanzas alemán Scholz.

Aún así, el repunte de 5 meses del par desde niveles por debajo de 1.0650 de mediados de marzo ha estado perdiendo impulso en las últimas semanas, incluso aún produjo nuevos máximos de 27 meses. La semana pasada fue la primera semana baja que ha visto el par en las últimas nueve semanas. Es cada vez más probable una corrección sostenida. Estados Unidos atravesó claramente lo peor de la pandemia, la economía se está recuperando, Wall Street se encuentra en una racha ganadora sin precedentes y los rendimientos de los bonos del Tesoro se han animado en las últimas sesiones a pesar de la inclinación moderada esperada por el presidente de la Fed, Powell, en su discurso de apertura este Jueves.

Click here to access the Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.