El euro ha vuelto a situarse en el carril superior al mostrar una ganancia del 0,3% frente al dólar, un avance del 0,5% frente al yen y ganancias frente a las monedas del bloque dólar y la libra esterlina. El EURUSD ha registrado un máximo de una semana en 1,1820, mientras que el EURJPY ha ascendido a un terreno alto de 8 días rompiendo la media móvil simple de 50 días en 124,75.

El euro se sustenta en la primera oferta de bonos sociales de la UE, diseñada para financiar un programa de empleo, que recibió pedidos de más de 275 mil millones de euros, según Bloomberg. El bloque apunta a recaudar EUR 10 billones de la venta de deuda a 10 años a través de bancos y también está emitiendo EUR 7 mil millones en valores a 20 años. El problema es el primero desde que la UE anunció el acuerdo de recuperación de la pandemia financiado conjuntamente por 750 mil millones de euros, y con una calificación AAA, la oferta claramente está demostrando ser popular, lo que probablemente aumentará la demanda de nuevas emisiones conjuntas, especialmente de los gobiernos con problemas de liquidez en Roma y Madrid. . La resistencia de Roma a cualquier «interferencia» en sus propias finanzas, sin embargo, es uno de los obstáculos para una mayor cooperación en políticas fiscales en la Eurozona.

Muchos analistas consideran que el fondo de recuperación es un hito que reduce los riesgos de ruptura de la zona euro. Los datos también mostraron una ampliación del superávit por cuenta corriente de la zona euro en agosto, que compensa el déficit de la cuenta de capital (y que al mismo tiempo aumentará el superávit neto de ingresos por intereses). El superávit por cuenta corriente de la zona euro se sitúa en el 1,9% del PIB en los 12 meses hasta agosto, frente al 2,2% del período correspondiente del año anterior.

Sigue siendo un superávit muy considerable, que pone de relieve la necesidad de fortalecer la demanda interna y la inversión en la zona euro, especialmente porque los datos de sa muestran que la cuenta corriente ya se está recuperando nuevamente, con un superávit de 30 mil millones de euros en agosto de este año, frente a los 17 euros. mil millones en julio.

Mientras tanto, la cuenta financiera muestra que los residentes de la eurozona continúan centrando su inversión de cartera fuera de la eurozona, con adquisiciones netas por un total de 549 mil millones de euros en los 12 meses hasta agosto, mientras que los no residentes adquirieron 446 mil millones de euros de valores de inversión de cartera de la zona del euro en el mismo período. Nada allí que cambie el panorama inmediato, pero destacando que los desequilibrios aún persisten y que un reequilibrio podría ayudar a impulsar la economía interna en la Eurozona.

En los mercados de divisas, el euro ha establecido un sesgo alcista frente al yen y el dólar, y aunque parece probable que se produzcan más ganancias, existen riesgos. Los nuevos casos de Covid en Europa están aumentando y se han acelerado en algunos países, lo que está dando lugar a restricciones cada vez más draconianas, que a su vez tendrán consecuencias en la actividad económica y mantendrán la presión sobre el BCE para una acomodación monetaria más expansiva. Y si bien existen al mismo tiempo posibles osos del dólar, la propensión a que el capital esté a salvo en los bonos del Tesoro de EE. UU. significa que esto depende de que la perspectiva de crecimiento global establezca una tendencia de mejora sostenible, y que a su vez puede depender de que el mundo lo supere. la crisis de Covid.

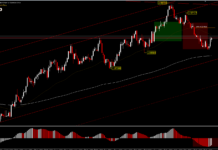

Sin embargo, ni el EURUSD ni el EURJPY han establecido una tendencia a medio plazo en las últimas semanas. El EURJPY se recuperó del doble fondo visto en octubre con 2 movimientos decisivos consecutivos esta semana que rompieron la confluencia clave de 50-DMA y 50% Fib. nivel desde el máximo del año, y se acercó al patrón superior diario de BB. A pesar de la perspectiva fuertemente alcista a corto plazo, el panorama general permanece neutral con MACD y RSI consolidándose en la zona neutral. Por lo tanto, un giro de ambos indicadores junto con un cierre dentro de la semana por encima del área de 124.70-125.00 podría dirigir la atención al pico del año.

Es probable que los mercados se mantengan nerviosos, en general, ante las elecciones de EE. UU., Que ahora están a solo dos semanas, dado el riesgo percibido de que se impugnen, lo que en este escenario podría conducir a una escena política desordenada por un tiempo y retrasar aún más el estímulo fiscal (lo que parece poco probable que suceda en este lado de las elecciones). El final del Brexit también está claramente enfocado. La opinión predominante es que la UE y el Reino Unido, a pesar de los titulares dramáticos de los líderes políticos, se encaminan hacia un acuerdo de libre comercio, aunque sea limitado.

Click here to access the Economic Calendar

Andria Pichidi Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.