El apetito por el riesgo está disminuyendo a medida que continúa el recuento de votos en los EE. UU. Con Biden aparentemente acercándose poco a poco a la victoria. Los mercados también esperan cifras clave de la nómina estadounidense hoy.

El dólar ha encontrado un equilibrio después de caer bruscamente durante los últimos tres días, lo que refleja una disminución en el tema del posicionamiento de riesgo en los mercados globales de hoy. Todavía estamos esperando el resultado de las elecciones estadounidenses. Los mercados están valorando una presidencia de Biden y un Congreso dividido, con los republicanos probablemente reteniendo el Senado y los demócratas reteniendo la Cámara. Con respecto a los esfuerzos de litigio de Trump, la opinión general parece ser que los líderes republicanos de alto nivel romperán con Trump, y muchos ya se están distanciando de él, si los tribunales rechazan sus afirmaciones de fraude electoral generalizado, asumiendo que Biden efectivamente alcanza el umbral de conteo de 270 colegios electorales para ganar la presidencia. La fijación de precios de una barrida demócrata de «onda azul» provocó la fuerte caída en los rendimientos de los bonos del Tesoro de Estados Unidos ante la perspectiva de un estímulo fiscal más restringido y, por lo tanto, las perspectivas de una menor emisión de bonos del Tesoro. El rendimiento de las notas T a 10 años, incluso después de haber salido de mínimos, se mantiene aproximadamente 16 pb netos por debajo de los niveles vigentes el martes antes de los resultados electorales, y se mantienen los diferenciales de rendimiento con gilts, bunds y JGB, entre otros rendimientos de referencia soberanos. más estrecho por 12 bp-plus. El estrechamiento de los diferenciales de rendimiento marcó la caída del dólar esta semana.

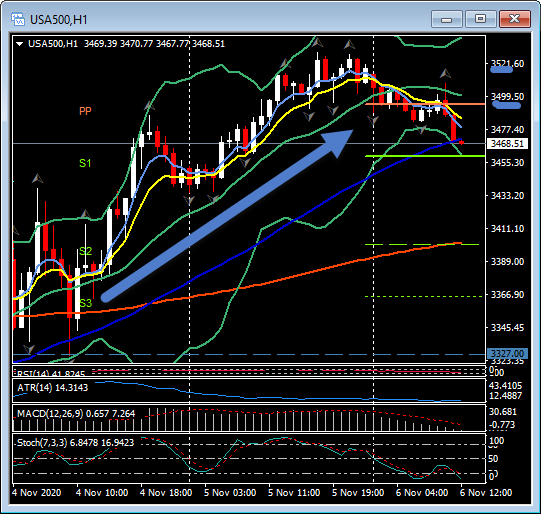

En cuanto a Wall Street, la falta de control demócrata de la Cámara presagia una perspectiva de menos impuestos y menos regulación de lo que habría habido de otra manera. El S&P 500 cerró ayer con una ganancia del 7,4% en lo que va de la semana. Las mayores ganancias de las principales monedas han sido el bloque del dólar y otras monedas correlacionadas con las materias primas. La mayoría de los precios de las materias primas han subido con fuerza frente a los niveles de hace una semana. Los precios del petróleo han subido más de un 7% y el oro subió más de $1950 ayer, un aumento del 3,88% esta semana.

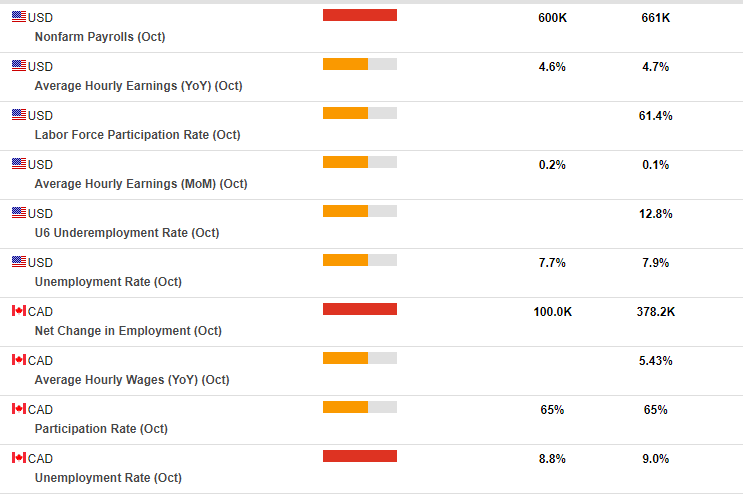

La libra ha sido mixta esta semana, ganando frente al dólar, manteniéndose en niveles casi netos sin cambios frente al euro, mientras pierde terreno frente al dólar australiano y otros correlacionadores de materias primas. El negociador comercial de la UE, Barnier, levantó las cejas a principios de semana al afirmar que «siguen existiendo divergencias muy graves» con el Reino Unido, un mensaje que desde entonces ha sido repetido por otros funcionarios. A juzgar por el desempeño de la libra esterlina, los mercados evidentemente no están perturbados, esperando una caída de último minuto. Se entiende que la fecha límite final para un acuerdo comercial es el final de la próxima semana. El informe de nóminas de octubre de EE. UU. Ha subido hoy, donde los mercados esperan que el titular muestre la ganancia laboral más baja en cinco meses como consecuencia del impulso debilitado debido a la finalización del estímulo fiscal y la implementación de nuevas restricciones de Covid en varias partes del país.

Nóminas no agrícolas de EE. UU. tiene una variación más amplia de lo habitual este mes; el rango en las estimaciones de la encuesta de Reuters varía de 300.000 a 1.221 millones. El consenso se sitúa en un aumento de 600.000 para las nóminas no agrícolas de octubre, después de ganancias de 661.000 en septiembre, 1.489 millones en agosto y 1.761 millones en julio. Las suposiciones son de una ganancia de 50.000 puestos de trabajo en las fábricas después del aumento de 66.000 en septiembre. La tasa de desempleo debería caer al 7,7% desde el 7,9% de septiembre, frente a un máximo del 14,7% en abril. Se supone que las horas trabajadas crecerán un 0,6% después de un aumento del 1,1% en septiembre, con la semana laboral estable desde 34,7, igualando el máximo de 19 años de 34,7 en mayo. Se supone que los ingresos medios por hora aumentarán un 0,1% en octubre, con un viento en contra debido a que se desacelerará la distorsión de abril por la concentración de despidos en las categorías de salarios bajos. Esto se traduce en una ganancia interanual del 4,4%, frente al 4,7%. Esperamos que el repunte de la nómina continúe durante el cuarto trimestre, pero el aumento aún dejará una caída neta para el empleo para 2020 en general. Esta semana, los números de ADP y de reclamos semanales podrían sesgar el número de NFP principal a la baja.

Los mercados de valores asiáticos cerraron ampliamente al alza, el Nikkei225 cerró en máximos de 29 años después de una ganancia del 4% esta semana, y los índices chinos redujeron las pérdidas. El GER30 y el UK100 han bajado un -0,4% y un -0,2% respectivamente y los futuros de EE. UU. También están en números rojos.

Click here to access the HotForex Economic Calendar

Stuart Cowell

Head Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.