Un comercio de reflación está encontrando un punto de apoyo, uniéndose a los flujos de riesgo inspirados en las vacunas para impulsar los rendimientos soberanos más altos. Los bonos del Tesoro han liderado la carga con el rendimiento del 1,75% a 30 años, el más alto desde marzo. La liquidación se vio exacerbada el viernes por el tibio aumento de las nóminas que impulsó las expectativas de alivio fiscal. Las sólidas ganancias en las ganancias promedio por hora y la caída en la tasa de desempleo también pesaron, especialmente porque el FOMC permitirá que la inflación se caliente. Mientras tanto, el repunte de la renta variable continúa con Wall Street en nuevos máximos a medida que los desarrollos de vacunas prometedoras eclipsan los crecientes casos de virus y cierres más estrictos.

En medio de esos antecedentes, la atención estará puesta en el BCE. Pero es probable que quienes busquen otra bonanza de alivio se sientan decepcionados. El brexit también es un foco. También hay una lista de datos ocupada en Asia, donde los informes chinos deberían confirmar aún más que la recuperación se está ampliando.

El calendario de EE. UU. Jugará un papel secundario con solo el IPC y la oferta del Tesoro de mucho interés. Mientras tanto, se espera que el acuerdo de estímulo estadounidense esté bien encaminado para actuar a corto plazo. Las negociaciones continúan sobre el acuerdo bipartidista de $ 908 mil millones y Bloomberg informa que los detalles podrían estar disponibles hoy. Se habla de $ 300 mil millones para las pequeñas empresas, $ 180 mil millones para los trabajadores desempleados y $ 160 mil millones para los gobiernos estatales y locales. Un par de puntos de fricción importantes son el dinero en efectivo para las personas con otros $ 1,200 cheques que supuestamente no están en la agenda, que los demócratas quieren, mientras que los republicanos se resisten a la ayuda a los estados. El Partido Republicano también aboga por una medida de responsabilidad. Hay planes para adjuntar un proyecto de ley de ayuda a un proyecto de ley de gastos provisionales, que se necesita para el viernes para mantener al gobierno en funcionamiento.

En Canadá, el anuncio del Banco de Canadá (miércoles) es el tema central de esta semana. Sin embargo, se esperaba que fuera un asunto como se esperaba, sin cambios en el establecimiento de la tasa del 0,25% junto con una reiteración de su compromiso de mantener las tasas en el 0,25% en 2023, que es cuando «la holgura económica se absorbe de modo que la inflación del 2% el objetivo se alcanza de forma sostenible «.

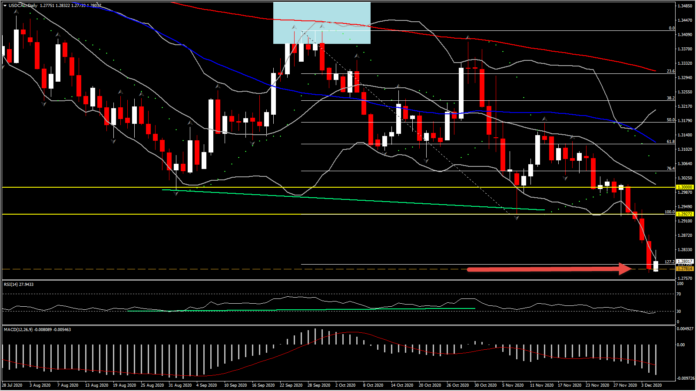

El USDCAD ha encontrado un equilibrio y puede estar en un rebote relativamente sostenido después de registrar un mínimo de 26 meses en 1.2770 el viernes. Se recuperó a máximos de 1,2833 cuando los precios del petróleo se vieron empujados a la baja por una ola de riesgos relacionados con el Brexit. Desde entonces, los precios del crudo han salido de sus mínimos, lo que ha permitido que el USDCAD vuelva a caer por debajo de la marca de 1,2800. El dólar reveló un sesgo ligeramente más alto en general, aunque ha vuelto a estar bajo presión desde el comercio de Asia. Los precios del petróleo y la dirección general del USD continuarán impulsando al USDCAD.

USOIL abrió la sesión asiática en máximos de $46.25, luego se negoció en una banda estrecha hacia la apertura de Londres. A partir de ahí, los informes de que las conversaciones comerciales entre la UE y el Reino Unido pueden volver a estar en problemas, vieron el telón de fondo cambiar a la reducción del riesgo, lo que provocó que los precios del crudo cayeran a mínimos de $45,36. Desde entonces, los precios se han recuperado ligeramente.

Los precios del petróleo se han suavizado después de alcanzar un máximo de nueve meses el viernes, y es posible que haya más en este tema. Si bien las perspectivas generales siguen siendo optimistas para el petróleo y las monedas correlacionadas con el petróleo, como el dólar canadiense, el plazo más cercano parece más desafiante. El suministro de petróleo está en alza, con el suministro de Libia volviendo a los niveles anteriores al bloqueo, Noruega anunció un aumento en la producción y el grupo OPEP + anunció un aumento de 500 mil barriles por día a partir de enero. También hay indicios de que la disidencia de la OPEP está aumentando, como lo destacó Chatham House la semana pasada, con múltiples participantes en las cuotas de producción que no están dispuestos a cumplir por más tiempo. También hay expectativas de que el presidente electo de Estados Unidos, Biden, reduzca y levante las sanciones a Teherán, lo que provocaría un aumento de la producción iraní. Todo esto se produce en medio de crecientes restricciones relacionadas con Covid en América del Norte, y Europa mantiene las restricciones. Si bien los programas de vacunación contra Covid han comenzado en Rusia y comenzarán en el Reino Unido esta semana, y en los EE. UU. La próxima semana, estos no tendrán mucho impacto para aliviar las restricciones durante el invierno del hemisferio norte.

Sin embargo, a pesar de que la decisión de la OPEP de aumentar la producción modestamente en enero decepcionó a los mercados, las perspectivas para las vacunas Covid y un paquete de estímulo fiscal en Estados Unidos han limitado el potencial a la baja del crudo. El máximo de 9 meses del viernes de $ 46,68 es una resistencia al alza clave.

El escenario parece estar listo para una corrección a corto plazo en los precios del petróleo, lo que haría que el sesgo direccional del USDCAD se desplazara de la baja a la alza durante un período.

Click here to access the Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.