El gigante de los vehículos eléctricos, Tesla (#Tesla), lanzará sus ganancias del primer trimestre en 2021 el 26 de abril (lunes) después del cierre del mercado.

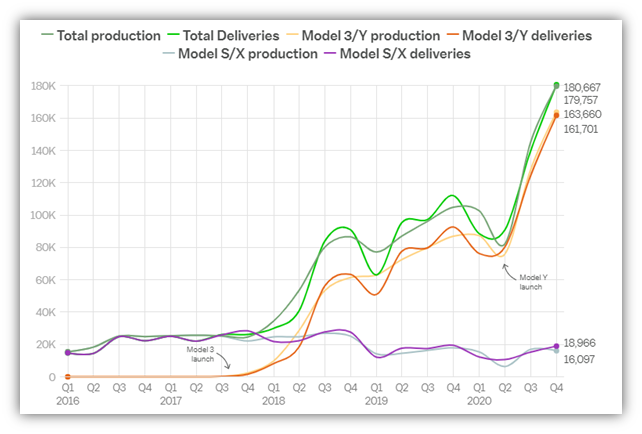

Figura 1: al 27 de enero de 2021, producción y entregas de vehículos Tesla.

A pesar del cierre temporal de la planta de fabricación y, posteriormente, la escasez de semiconductores, así como la persistencia de una pandemia, Tesla ha tenido un desempeño excepcionalmente bueno en sus últimos números de entrega. Según el resultado recientemente publicado, la compañía ha entregado 184,800 vehículos en el primer trimestre, un aumento del 2,34% (q / q) y más del 100% (interanual). En general, el Model 3 / Y representa casi el 99% de las entregas totales (siendo las ventas en China el principal contribuyente), ya que según el director financiero Zachary Kirkhorn, la producción de un modelo S / X más lujoso sigue siendo baja debido a la «transición a los productos recientemente rediseñados ”y que la empresa se encuentra en las primeras etapas de la aceleración de la producción.

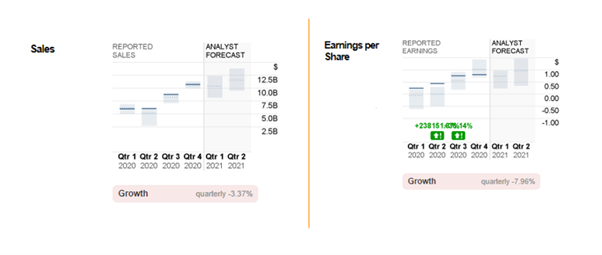

Figura 2: Ventas trimestrales y ganancias por acción.

Durante el trimestre anterior en 2020, el desempeño de la compañía fue mixto, con ganancias por acción (EPS) no GAAP de $ 0,80, por debajo de las estimaciones de consenso en más del 20%; Por el contrario, las ventas reportadas fueron de $ 10,7 mil millones, ligeramente mejores que las expectativas del mercado ($ 10,5 mil millones).

En un próximo anuncio de ganancias, luego de una amplia disminución en las ventas de vehículos de lujo de mayor margen, se espera que tanto las ventas reportadas como las EPS continúen en una tendencia a la baja, a $10.4 mil millones y $0.74, respectivamente.

Básicamente, el crecimiento continuo de la demanda de vehículos eléctricos en el mercado chino puede beneficiar a Tesla. De hecho, Tesla ha representado el 21% del valor de todos los vehículos eléctricos de pasajeros vendidos en China durante 2020. Mirando hacia el futuro, Wedbush señaló que China contribuirá con al menos el 40% de las ventas totales de la compañía para 2022. Sin embargo, una desventaja el riesgo a tener en cuenta es que puede haber una mayor dificultad para que Tesla asegure su participación de mercado luego de la dura competencia de los actores locales, desde las OPI Nio, Xpeng y Li Auto, hasta el fabricante de teléfonos inteligentes Huawei y Xiaomi, además de compañías de tecnología como Tencent y Baidu, que Todos han visto el campo como «una de las mayores oportunidades comerciales en la próxima década». Además, las noticias recientes de que Tesla no puede satisfacer las expectativas de los consumidores y de que se cuestione la seguridad pueden llevar a la compañía a perder gradualmente su participación.

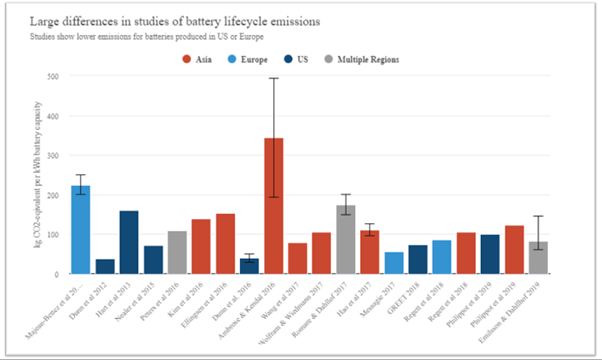

Por otro lado, el gobierno de los EE.UU. ha lanzado su primer plan internacional de financiamiento climático. El presidente Biden también prometió reducir las emisiones de carbono al menos a la mitad para fines de 2030. Aunque es controvertido decir que los vehículos eléctricos funcionan perfectamente para reducir las emisiones de carbono, como en el caso de Alemania, se dice que las baterías Tesla que se producen en Gigafactory (Nevada, Estados Unidos), que funciona en su totalidad con fuentes de energía renovables, tiene emisiones de ciclo de vida sustancialmente más bajas (puede llegar a 62 kg de equivalente de CO2 por kWh, cerca de la estimación mínima de 61 kg según lo declarado por investigadores de la Agencia Sueca de Medio Ambiente Research Institute (IVL)), por lo que posee mejores ventajas climáticas sobre muchos otros vehículos eléctricos y vehículos convencionales.

Sin embargo, los estudios también han revelado que, en general, las emisiones del ciclo de vida de las baterías fabricadas en Asia son aproximadamente un 20% más altas que las de EE. UU. / Europa, debido al uso generalizado de carbón (en lugar de energía renovable) para la generación de electricidad en la región. como se muestra en la Figura 3:

Figura 3: Informes de investigación de emisiones del ciclo de vida de la batería en diferentes regiones.

Por lo tanto, considerando la explosiva expansión de Tesla en China (que pertenece a la región de Asia), la suma total de sus emisiones (donde las baterías se fabrican en fábricas locales) puede aumentar inevitablemente con el tiempo (de hecho, para 2030, el 90% de todas las nuevas emisiones provienen de países en desarrollo y China; contrariamente a los Estados Unidos, el presidente Xi Jinping dijo una vez que las emisiones de China alcanzarán su punto máximo en 2030, y se espera que no logre la neutralidad de carbono hasta 2060) y, en consecuencia, una mayor contaminación; esto claramente ha divergió de lo que esperaba el presidente Biden (¿la política de Biden puede que ya no sea amistosa con Tesla?).

Además, se agrega un riesgo adicional cuando el fundador Elon Musk da la bienvenida a las criptomonedas en su operación comercial, ya sea una inversión directa o la aceptación de bitcoins como pago por sus autos. Tales movimientos pueden resultar en que el precio de las acciones de Tesla se vincule con la alta volatilidad de la criptomoneda, y que incluso puede «eclipsar la visión de los vehículos eléctricos a corto plazo para los inversores«.

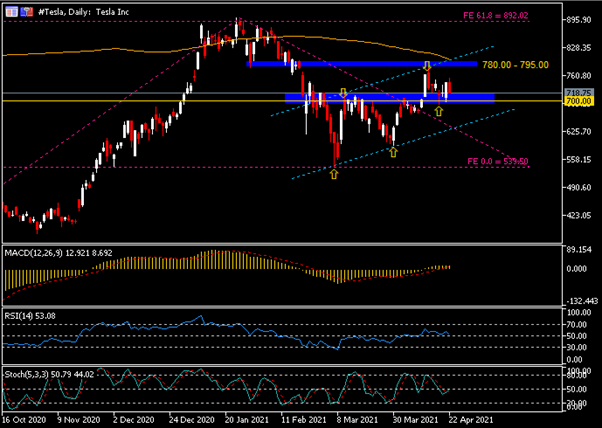

El gráfico diario muestra el precio de la acción #Tesla se negocia dentro de un canal ascendente y se ha mantenido sólido por encima del soporte clave en $700. Tras su repunte desde el mínimo de la sesión de 539,50 dólares el 5 de marzo, el precio de las acciones de la empresa ha recuperado casi la mitad de las pérdidas realizadas desde finales de enero. Actualmente, se considera que el precio de las acciones de #Tesla ronda el objetivo medio proporcionado por los analistas: $733. A pesar de la expectativa de que las ventas informadas y las ganancias por acción se revisen a la baja, el consenso para el precio de las acciones de la compañía sigue siendo neutral alcista (mantener la compra).

A corto plazo, $780-$795 sigue siendo una zona de resistencia clave a tener en cuenta. El área también se corresponde con SMA 200 (naranja) y la línea superior del canal ascendente. Una ruptura exitosa por encima de la zona crítica puede agravar aún más el impulso alcista para probar la próxima resistencia, en $890.

Por el contrario, si la ruptura en el soporte de $700 tiene éxito, la línea inferior del canal ascendente funcionará como el segundo soporte y el mínimo de marzo de 2021 ($539,50) será el tercer soporte.

Por último, en términos de indicadores técnicos, las líneas dobles del MACD permanecen flotando por encima de la línea 0; RSI se inclina hacia el sur pero se mantiene por encima de 50; El oscilador estocástico forma una cruz dorada alrededor del nivel 50.

Click here to access our Economic Calendar

Larince Zhang

Market Analyst – HF Educational Office

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.