EN EL CENTRO DE ATENCIÓN: WELLS FARGO, BANK OF AMERICA, CITIGROUP, BLACKROCK

Esta semana, la temporada clave de ganancias del segundo trimestre comienza en serio, con muchos de los principales bancos de EE. UU. Informando y se espera que superen enormemente el consenso, algo que podría complacer a los alcistas. ¿Pero será este el caso? Y si es así, ¿entonces qué? Wall Street se ha mantenido en modo rally y en máximos históricos, antes de lo que se espera sea una fuerte temporada de ganancias del segundo trimestre. Como dijo el viernes el estratega jefe de inversiones de CFRA Research, Sam Stovall, a Trading Nation de CNBC: “Creo que lo que vamos a ver es la segunda mejor ganancia trimestral interanual de los últimos 25 años, solo la segunda a lo que vimos en el cuarto trimestre de 2009, ya que se espera que las ganancias de USA500 sean casi del 61% este trimestre ”.

Las ganancias del segundo trimestre se consideran clave para establecer el tono del desempeño de la empresa, ya que es probable que continúe la propagación de la variante Delta Covid, y países como los Países Bajos informaron un aumento del 800% en los casos durante la semana pasada, por lo que se teme que el crecimiento económico se estabilice. y la desaceleración de las tasas de vacunación a nivel mundial, lo que mantiene a los inversores cautelosos sobre las altas valoraciones. En general, los mercados de valores de EE.UU. registraron nuevos máximos históricos con un fuerte cierre ayer, ya que los sólidos datos económicos mantienen vivas las esperanzas de recuperación.

El sector financiero ha sido uno de los principales beneficiarios del comercio de “reflación” desde el año pasado y de la Ley de Estímulo y la Ley de Infraestructura, que también benefició y podría seguir beneficiando al sector bancario en particular. Hasta ahora, el sector financiero registró un crecimiento de las ganancias del 34,5% en el primer trimestre de 2021, mientras que en el segundo trimestre se proyecta un sorprendente crecimiento de las ganancias por acción del 117% para el sector financiero en el segundo trimestre, según la firma de investigación FactSet. Esa es la tercera proyección más alta de FactSet por sector. Una preocupación clave es que una posible disminución de la actividad de las “empresas de adquisición de fines especiales” (SPAC) durante el segundo trimestre también podría haber perjudicado al sector.

Por lo tanto, siguiendo el informe de JPMorgan Chase y Goldman Sachs de hoy, el miércoles tiene Bank of America, Wells Fargo, Citigroup, BlackRock, Infosys, PNC Financial y Delta Airlines.

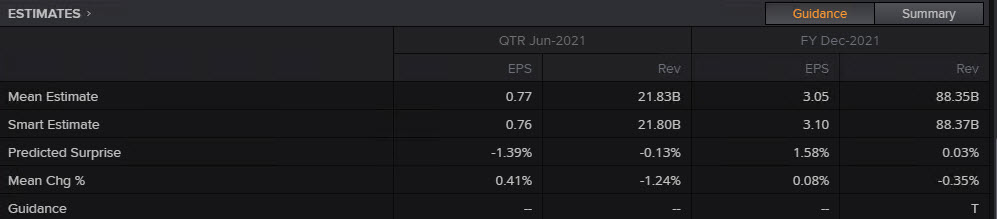

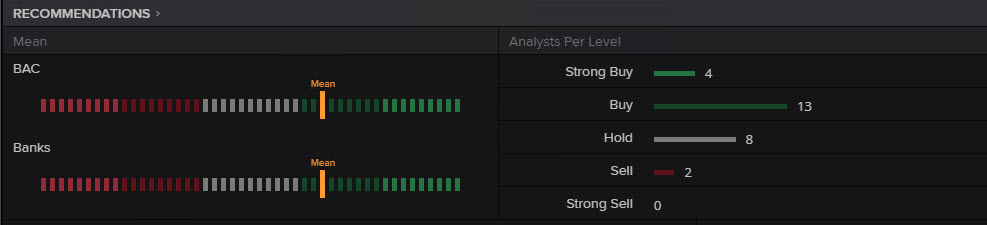

La recomendación de consenso de Bank of America (#BankofAmerica o BOA) es «Comprar», ya que se espera que los ingresos superen, ya que es probable que las ganancias superen la mayoría de las recomendaciones de consenso de la terminal de Eikon Reuters. Según Reuters Eikon Research, se espera que el informe para el trimestre fiscal que finaliza en junio de 2021 experimente un repunte de casi un trimestre de sus ganancias por acción (EPS) en comparación con el año pasado, a $0,77 desde $0,37, lo que implica un cambio medio del 0,41% y un crecimiento interanual del 107,9%. Zacks Investment Research predice EPS similares, mientras que los ingresos de la compañía se deprecian ligeramente desde hace un año a $ 21.83 mil millones, un 2,16% menos sobre una base anual.

Tenga en cuenta que BOA, el segundo banco más grande del país, ha superado los pronósticos de ganancias en los últimos dos trimestres debido al fuerte crecimiento en sus negocios de banca de ventas y comercio y banca de inversión, independientemente de que los ingresos de la compañía hayan caído desde 2020 debido a la disminución de los ingresos netos por intereses. El margen de intereses, que aporta más del 50% de los ingresos totales, se redujo debido a los vientos en contra de las tasas de interés y la menor emisión de nuevos préstamos. Además, es probable que los mismos factores continúen respaldando un sólido crecimiento de las ventas, el comercio y la banca de inversión del banco durante el resto del año, pero es probable que las tasas de interés se mantengan bajas debido al resurgimiento de los crecientes casos de Covid-19.

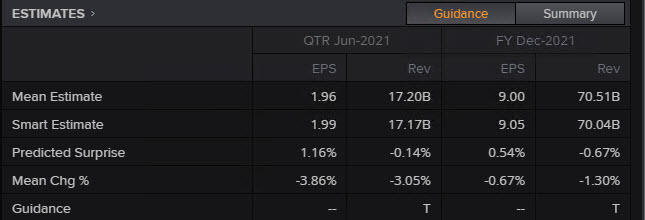

En lo que respecta a Citigroup ahora, las cosas son similares a BOA, ya que se espera que el banco publique un ritmo en Earning ESP pero una desaceleración en los ingresos de la banca de consumo. Al igual que en el primer trimestre de 2021, los factores que se prevé afectarán el informe financiero del segundo trimestre son:

- Bajos ingresos de la banca de consumo: préstamos de tarjetas de crédito más bajos, ya que los titulares de tarjetas de crédito ahora están devolviendo sus préstamos a tasas más rápidas basadas en la abundante liquidez y la ayuda del gobierno, lo que provoca retrasos o incluso impide los volúmenes de préstamos.

- Deslizamiento de los ingresos comerciales: después de un aumento en la actividad comercial y los volúmenes de acuerdos de suscripción desde 2020, la administración pronosticó una disminución en el segundo trimestre de 2021. Se prevé que los menores ingresos de ingresos fijos hayan sido un factor que socava las ganancias del banco.

- Deslizamiento de los ingresos de la banca de inversión: por un lado, más acuerdos de fusiones y adquisiciones implican un aumento en las tarifas de asesoría de Citigroup, algo que se espera sea un factor de fortalecimiento. Sin embargo, por otro lado, una disminución en los ingresos de la banca de inversión es un riesgo para el banco.

- Disminución de los ingresos netos por intereses: otro factor que debilita los ingresos similar al BOA.

- Aumento de gastos: los gastos del segundo trimestre probablemente aumentarán a $ 11,2 mil millones.

- Calidad de activos para mejorar

Por lo tanto, se espera que Citigroup informe ganancias ajustadas de $ 1,96, en comparación con las ganancias por acción de $ 0,50 reportadas para el mismo trimestre del año pasado. Los ingresos se estiman en $ 17.20 mil millones, según las estimaciones de los analistas del grupo Eikon, casi un 11% menos que el primer trimestre de 2021.

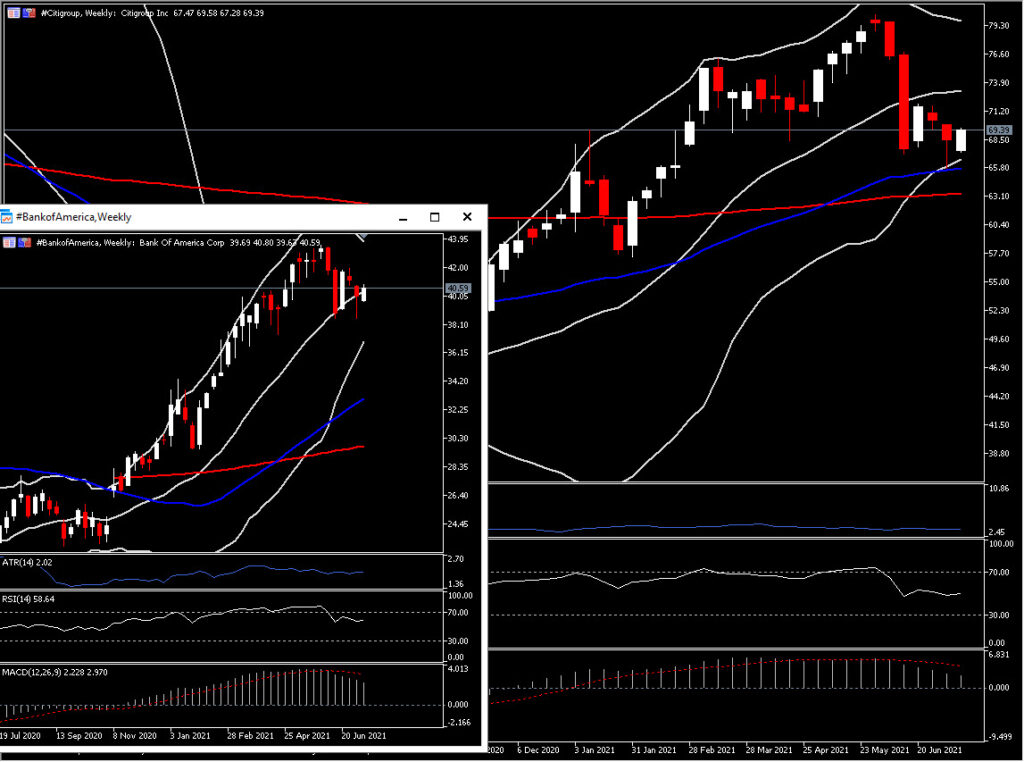

Desde una perspectiva técnica, sean cuales sean los resultados, se anticipa mucho a partir de las cifras de Bank of America y Citigroup, ya que se espera que ambos bancos superen las estimaciones consensuadas de ganancias, aunque es probable que los ingresos no alcancen las expectativas. Ambos bancos siguen siendo técnicamente optimistas a medio plazo, cotizando al norte de sus respectivas EMA de 20 y 50 semanas, a pesar de que se ha observado un fuerte retroceso en junio. Hoy #Citigroup está en el área de $69, estabilizándose las últimas 5 semanas por encima de la EMA de 50 semanas encontrando un soporte en el nivel de $65.80, lo que sugiere que la corrección podría perder fuerza. #BankofAmerica está en $40.59, por encima del doble piso visto en $38.47, ya que los indicadores de impulso configurados positivamente sugieren que la perspectiva sigue siendo positiva.

Finalmente, se espera que Wells Fargo y Blackrock, que son el cuarto y quinto banco más grande de EE. UU., Registren sólidos informes de ganancias del segundo trimestre, después de que el primero registró su primera pérdida desde la crisis financiera mundial de 2008 y el segundo tiene un sólido historial de ganancias superadas. estimaciones, si bien está bien asentado, para mantener una tendencia positiva en su informe del segundo trimestre.

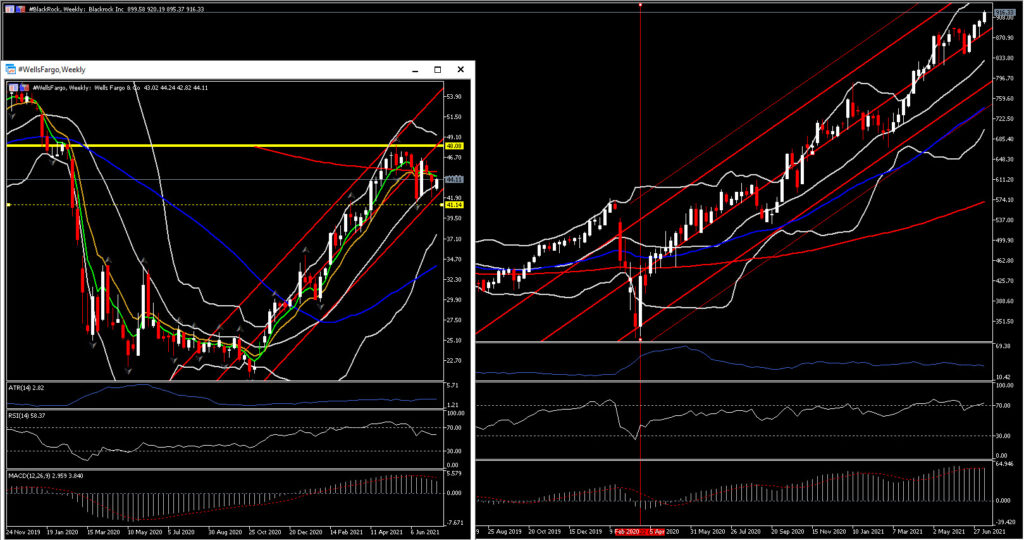

Wells Fargo podría publicar un BPA de 0,97 e ingresos de $17,75 billones. El precio de #Wells Fargo mantiene un movimiento por encima de la media móvil simple (SMA) de 20 semanas por segunda semana consecutiva, después del rebote desde el mínimo de $41. Los indicadores de momentum y su configuración de positivo a neutral junto con el movimiento sostenido con un canal alcista de 1 año implican una perspectiva positiva a medio plazo para el precio de la acción.

Blackrock, por otro lado, en contraste con los otros 3, ha tenido un desempeño notablemente sólido desde marzo de 2020 sin un retroceso notable en el precio de las acciones en 2021, mientras que actualmente se cotiza en máximos históricos. Según Eikon Reuters, se espera que el administrador de activos más grande del mundo informe ganancias ajustadas de $ 9.36, en comparación con los $ 7.85 EPS reportados para el mismo trimestre del año pasado. Los ingresos se estiman en $ 4.605 mil millones, según las estimaciones de los analistas del grupo Eikon, lo que representa un crecimiento de más del 25% desde el segundo trimestre de 2020. Por lo tanto, un ritmo de las estimaciones podría impulsar la acción a nuevos máximos históricos.

Sin embargo, las acciones de los bancos de EE. UU. Han disfrutado de un fuerte repunte en 2021, claramente visto en los principales índices de EE. UU. Como USA30, que ha subido un 92% desde el mínimo de 2020 y un 33% hasta la fecha, debido al impulso continuo de los paquetes de estímulo masivo, vacunación positiva. despliegue, y la política de la Fed adaptativa. Según las estimaciones de Refinitiv, se prevé que Wells Fargo, Bank of America, Citigroup y JPMorgan juntos reporten ganancias de $ 24 mil millones en el segundo trimestre de 2021, significativamente más que los $ 6 mil millones del año pasado.

Click here to access our Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.