Las ganancias del segundo trimestre tuvieron un comienzo mediocre el martes. Las fuertes ganancias de JPM y Goldman Sachs se vieron eclipsadas por las preocupaciones sobre los ingresos y ya que gran parte de la fortaleza estuvo en las comparaciones fáciles.

EE.UU: Una impresión del IPC mucho más caliente de lo esperado y una subasta de bonos a 30 años muy mal ofrecida fueron una combinación poderosa para una liquidación de bonos del Tesoro. El combo también dejó a Wall Street pesado. El IPC de junio subió un 0,9% tanto en el título general como en el núcleo, más del doble de la estimación para el índice general y 3 veces la previsión para el componente sin alimentos y energía. Para el primero fue el mayor salto desde junio de 2008, mientras que para el segundo empató como el mayor desde finales de 1981.

Asia: Sin embargo, los bonos en la región de Asia y el Pacífico estaban bajo presión y la tasa a 10 años de Nueva Zelanda se disparó 7,3 pb a 1,73% después de que el Banco de la Reserva de Nueva Zelanda decidiera inesperadamente poner fin a las compras de activos a gran escala antes del 23 de julio. para aumentar un 0,4%, a pesar de las restricciones de virus extendidas en algunas partes. JPN225 es -0,3%. El NZX 50 ha bajado un -0,5%. La inflación del IPC del Reino Unido saltó inesperadamente al 2,5% interanual desde el 2,1% interanual del mes anterior. Una fuerte ronda de números, incluso si las lecturas del PPI muestran una ligera desaceleración en las presiones sobre los precios. La línea oficial del Banco de Inglaterra ha sido que los rebotes de inflación serán transitorios, pero después de la ronda de hoy de cifras más altas de lo esperado, los datos del mercado laboral más adelante en la semana se observarán con mucha atención.

Avance del testimonio del presidente de la Fed, Powell: el presidente Powell va al Capitolio para su Informe semestral de política monetaria (también conocido como Humphrey Hawkins) y sus comentarios serán especialmente analizados después de otro fuerte salto del IPC. Sin embargo, aunque probablemente indicará que las presiones sobre los precios han estado por encima de las expectativas de la Fed, esperamos que reitere que las presiones sobre los precios deberían ser «transitorias» y en gran medida una función de los efectos base y los impactos de oferta / demanda de reaperturas y restricciones de la cadena de suministro. También repetirá que el FOMC aún no está listo para comenzar a retirar el alojamiento ya que el mercado laboral aún no se ha recuperado por completo. Y no dará una línea de tiempo sobre la relajación de QE.

Mercados de divisas: el GER30 y el UK100 cayeron un -0,1% y un -0,007% respectivamente, mientras que los futuros de EE.UU. Siguen siendo muy mixtos, y el futuro de USA100 tiene un rendimiento superior. NZD se recuperó a raíz del giro agresivo en el RBNZ. El USD se mantiene estable a más débil, con el USDJPY en 110.53. El EUR y la GBP subieron frente a un USD mucho más débil, aunque el EURUSD se mantiene por debajo de 1,18 y el Cable por debajo de 1,39. El USOIL, por su parte, está a 75,06 dólares por barril.

Hoy: los datos publicados hoy se centran en el IPP de junio de EE. UU., La política monetaria y la conferencia de prensa del BoC y el testimonio del primer día del presidente de la Fed, Powell. El calendario de ganancias incluye BOA, Wells Fargo, Citigroup y Blackrock.

Es probable que los bancos centrales reduzcan gradualmente el extraordinario grado de estímulo a finales de año, pero la política monetaria seguirá siendo acomodaticia durante mucho tiempo, lo que debería hacer que las economías superen los reveses del virus.

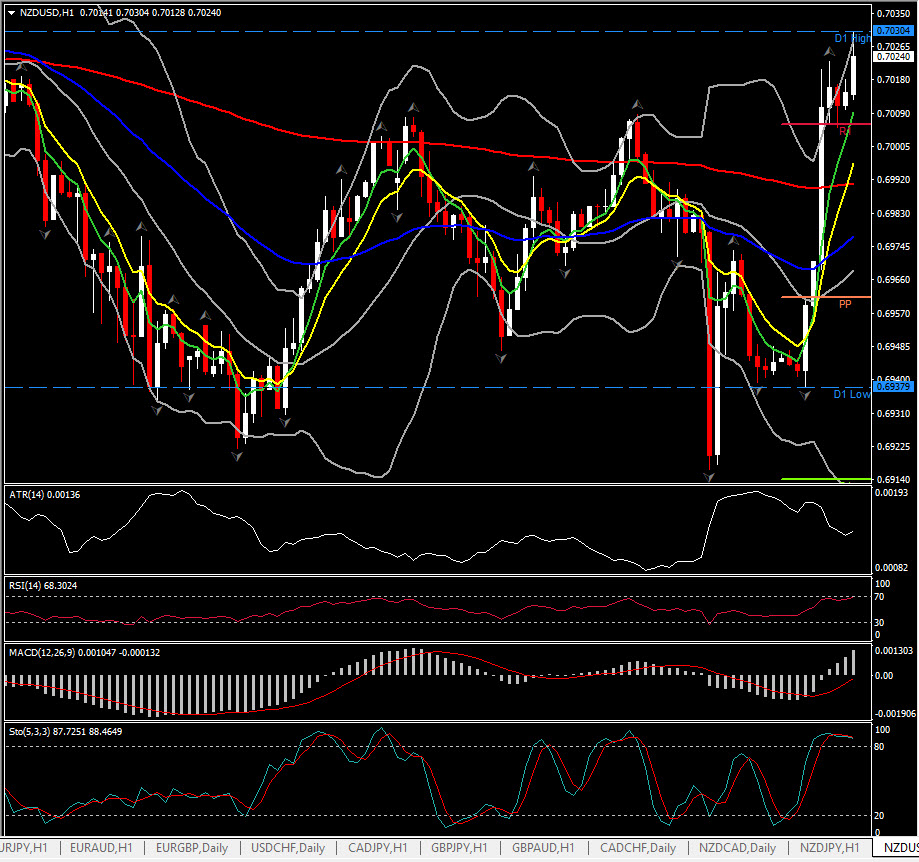

Mayor cambio de divisas a (07:00 GMT) NZDUSD (+1.20%). El kiwi se disparó a 0,7030 tras el movimiento inesperado del RBNZ. Los indicadores de impulso todavía están configurados positivamente con la excepción de los estocásticos que se aplanaron en el área del OB, lo que implica un posible movimiento lateral. Las MA rápidas se alinearon más alto

Click here to access our Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.