Es la temporada de ganancias una vez más y los gigantes de los bancos de inversión de EE. UU. están programados para ser los primeros en publicar sus resultados financieros del cuarto trimestre de 2021. Las perspectivas generales para el sector bancario de EE. UU. siguen siendo sólidas, con una recuperación económica que se mueve a un ritmo saludable, y las expectativas de una política monetaria más estricta hasta 2022 (los mercados están valorando alrededor de 3 aumentos de tasas por parte de la Reserva Federal) permitirán a los bancos aumentar su margen de interés neto de los préstamos, que también es positivo. Sin embargo, las tasas de interés más altas pueden no ser buenas noticias para los mercados bursátiles en general y el aplanamiento anticipado de la curva de rendimiento también podría ser motivo de preocupación, especialmente a corto plazo, sin mencionar el aumento de casos de virus en todo el mundo que, si no bajo control podría resultar en más restricciones y una desaceleración en la recuperación económica.

Fuente: Clasificaciones de propinas

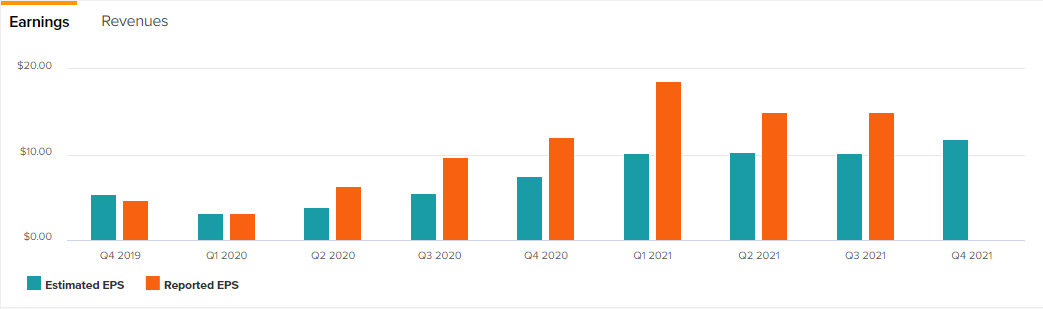

Se espera que Goldman Sachs informe sus ganancias e ingresos del cuarto trimestre de 2021 el 18 de enero antes de la apertura del mercado. Los analistas de Zacks proyectan ganancias trimestrales de $12,10 por acción, un aumento del 0,17 % con respecto a los $12,08 por acción de hace un año y estiman ingresos por impresión de $12 090 millones, un 3 % más que los $11 740 millones del mismo trimestre de 2020, junto con un sólido rebote en las ganancias de todo el año a $ 60,70, significativamente más que $ 24,74 EPS en 2020. Siguiendo la perspectiva optimista destacada por el presidente y director ejecutivo, David Solomon, después de las dos adquisiciones estratégicas que, según dijo, mejorarán la escala y la capacidad del banco para impulsar más y rentabilidades más duraderas, los planes de expansión del banco en Latinoamérica y las recompras de acciones por $1.700 millones, sin olvidar que GS ha superado las estimaciones del mercado en 4 de los últimos 4 trimestres en un promedio de 59,4%; podemos esperar otra impresión sólida este trimestre.

#GoldmanSachs Diario

Desde mediados de 2021, el precio de las acciones de #GoldmanSachs se ha estancado en un rango de entre $370 y $420, manteniendo una amplia oscilación dentro del área. Aunque esto se produce después de un monstruoso repunte de alrededor del 230% desde los mínimos de la pandemia en marzo de 2020 alrededor de $130, y a pesar de algunas correcciones, los sólidos fundamentos de la empresa han mantenido el precio a flote. Actualmente cotiza en el extremo inferior del rango alrededor de $380; hay más espacio al alza si vemos otro informe financiero sólido con el promedio móvil de 50 días como primera resistencia, seguido del nivel de $400 y luego el tope del rango. El MACD se suma a los aspectos positivos y el gráfico semanal aún muestra una sólida tendencia alcista.

Banco de America

Earnings History and Projections

Earnings History and Projections

Fuente: CNBC

Se espera que la segunda institución bancaria más grande de los EE. UU. informe sus resultados financieros del cuarto trimestre de 2021 el 19 de enero, antes de la apertura del mercado. Según Zacks, las estimaciones de consenso mantienen el EPS en 76 centavos por acción sobre ingresos de $ 22,080 millones, lo que representa un aumento del 21,81 % y 9,88 %, respectivamente, con respecto al mismo período del año pasado. A pesar de no haber superado la estimación de ganancias solo una vez desde el primer trimestre de 2018 con la última impresión superando en un 66,67 %, las ganancias ESP de Zacks se mantienen negativas en -0,66 %, lo que muestra que la información reciente ha visto a los analistas revisar las estimaciones a la baja, lo que le otorga el tercer puesto (mantener) calificación en el rango de Zack. Sin embargo, hay motivos para el optimismo ya que el banco, en el trimestre anterior, registró ingresos -netos de intereses pagados- de $22,800 millones (crecimiento del 12 %), devolvió casi $12,000 millones a los accionistas y reportó un crecimiento de la utilidad neta del 58 % como presidente. y el CEO Brian Moynihan dijeron que los negocios del banco recuperaron el impulso de crecimiento orgánico de clientes visto por última vez antes de la pandemia, aplaudiendo así los resultados sobresalientes.

#BankofAmerica Diario

#BankofAmerica también se ha mantenido en una carrera alcista constante desde que alcanzó los mínimos pandémicos alcanzados en marzo de 2020 alrededor de $ 18 y ha seguido imprimiendo mínimos y máximos más altos en su camino hacia el máximo histórico de la acción en $ 50. El soporte reciente de alrededor de $ 43 sirvió como el último peldaño para el precio, respaldado por la línea de tendencia de soporte que viene desde el comienzo de 2021 alrededor de $ 29; con el precio muy por encima de la media móvil de 50 días, lo que podría servir como soporte, el MACD mostrando que los alcistas tienen el control y la expectativa de otro trimestre sólido, podría estar en camino de volver a probar $50 si las cosas salen bien como esperan los mercados.

Morgan Stanley

Earnings History and Projections

Fuente: CNBC

Morgan Stanley también tiene previsto publicar sus resultados financieros el 19 de enero antes de la apertura del mercado. Los analistas de Zacks proyectan ganancias por acción de $2 (frente a los $2,04 del trimestre anterior, pero un aumento del 4,17 % desde los $1,92 del mismo período del año pasado) sobre ingresos de $14 770 millones (frente a los $15 050 millones del trimestre anterior, pero un aumento del 8,27 % desde mismo período hace un año). Los analistas en su mayoría tienen una calificación de compra moderada para las acciones y con razón, considerando el crecimiento estelar del 48 % en el precio de las acciones en 2021, el desempeño destacado en el tercer trimestre ayudó al banco a lograr un nuevo activo neto récord de $ 135 mil millones en gestión patrimonial, ingresos sólidos y eficiencia mejorada que producen un ROTCE (retorno sobre el capital ordinario tangible promedio de los accionistas) del 20 %, lo que lleva los activos combinados totales de los clientes a $ 6,2 billones según el presidente y director ejecutivo James Gorman.

#MorganDiario

Técnicamente, #Morgan ha estado cotizando dentro de un rango durante más de 5 meses desde agosto de 2021 entre $ 94 y $ 106,5 y no ha visto ningún impulso significativo para romper. El promedio móvil de 50 días se pierde entre la acción del precio y se ubica en una posición neutral por el momento. Aunque es importante tener en cuenta que este rango se encuentra en la parte superior del precio de las acciones después de repuntar como los otros bancos desde los mínimos de la pandemia de alrededor de $27 y ya ha visto un repunte impresionante de casi el 300 % en ese período de tiempo y puede deberse a una corrección. . El soporte a corto plazo llega a $96,5 y más abajo en la parte inferior del rango, mientras que la resistencia superior se encuentra en la parte superior del rango alrededor de $106.

Click here to view the economic calendar

Heritage Adisa

Market Analyst – HF Educational office – Nigeria

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.