Los mercados bursátiles europeos se han vendido en general, ya que los mercados bursátiles mundiales se vieron presionados por un aumento en los rendimientos y aumentaron las expectativas de ajuste que afectaron en particular a las acciones tecnológicas. En este entorno, las publicaciones de datos sólidos solo aumentan la presión, en lugar de elevar el sentimiento en las acciones y GER30 y UK100 están actualmente abajo -1.2% y -0.8% respectivamente.

Los EGB básicos han cambiado poco, con el rendimiento del Bund a 10 años bajando -0,4 pb hasta el -0,033 %, después de que el papel redujera las pérdidas anteriores. El bono alemán a 10 años claramente se está preparando para salir del territorio negativo por primera vez desde principios de 2019, pero parece que aún no ha llegado. El tipo de interés Gilt a 10 años permanece sin cambios en el 1,18 % ahora, mientras que los rendimientos de la zona euro periférica siguen subiendo en el día en el contexto de un salto del tipo a 10 años de EE. UU. en 2,5 pb hasta el 1,809 % actual. La confianza en la recuperación se fortalece, pero eso también está impulsando expectativas más restrictivas. El BoJ modificó hoy su perspectiva de inflación por primera vez en mucho tiempo y Kuroda del BoJ claramente estaba ansioso por evitar que los mercados se escaparan con expectativas más estrictas. Pero eso no fue suficiente para calmar a los mercados más amplios, especialmente porque los datos europeos de hoy se sumaron a los argumentos de los halcones en el BoE y el BCE. Los datos del mercado laboral del Reino Unido parecían sorprendentemente optimistas, con un aumento del empleo en diciembre, a pesar de la llegada de Omicron. La confianza de los inversores alemanes en el ZEW saltó al nivel más alto desde julio del año pasado, a pesar de que la situación del virus sigue siendo difícil en Alemania.

En ese contexto, el BCE en particular tendrá dificultades para mantener a raya las expectativas de ajuste.

La economía alemana se expandió un 2,7 % el año pasado, después de una contracción del -4,6 % en 2020 (o -4,9 % cuando se ajusta por factores de calendario). La oficina de estadísticas informó que el sector de producción se expandió un 4,4% y que el sector de servicios también mejoró, aunque los sectores de comercio y hotelería continuaron luchando con el impacto de las restricciones del virus. Solo el sector de la construcción, que no se había visto demasiado afectado por la pandemia en 2020, se contrajo un -0,4%.

La mayoría de los sectores aún no han alcanzado los niveles anteriores a la crisis y el consumo público fue el motor clave del crecimiento general. El consumo privado se estancó después de contraerse un -5,9 % en 2020. Las exportaciones repuntaron un 9,4 % y las importaciones un 8,6 % en 2021, prácticamente igualando las contracciones observadas el año anterior. El mercado laboral se ha mantenido sólido y el número de personas con trabajos sujetos a cotizaciones a la seguridad social aumentó. El PIB por persona empleada aumentó un 2,7 %, después de caer un -3,8 % en 2020. En general, un informe que es más o menos lo esperado y, aunque el repunte del año pasado no coincide con el esperado para Francia, España, Italia, la contracción en Alemania en 2020 tampoco fue tan pronunciado como en otros lugares.

De cara al futuro, la confianza de los inversores alemanes ZEW aumentó a principios de año, con una lectura general de 51,7 en enero, mucho más de lo previsto y superior al 29,9 del mes anterior. El indicador de condiciones actuales aún disminuyó, pero el salto en el titular dejó la lectura de confianza en el nivel más alto desde julio de 2021, lo que sugiere que los inversores ya se han desentendido de Omicron y esperan que la economía mundial se recupere rápidamente.

Los datos mantendrán al BCE en modo defensivo con los funcionarios luchando para evitar que las expectativas de inflación se recuperen, mientras intentan mantener a raya las expectativas de ajuste. La línea oficial sigue siendo que una subida de tipos este año es muy poco probable y, de hecho, dado que el punto de partida para la Fed y el BCE cuando se produjo el Covid-19 era muy diferente, el grado de corrección de la política que el BCE planea este año ya está bastante a la par. con los esfuerzos de la Fed. Sin embargo, el hecho de que el banco central aún agregue compras netas de activos durante la mayor parte de este año significa que ahora existe el riesgo de un exceso de inflación más permanente que podría socavar la confianza en las credenciales del banco central para combatir la inflación.

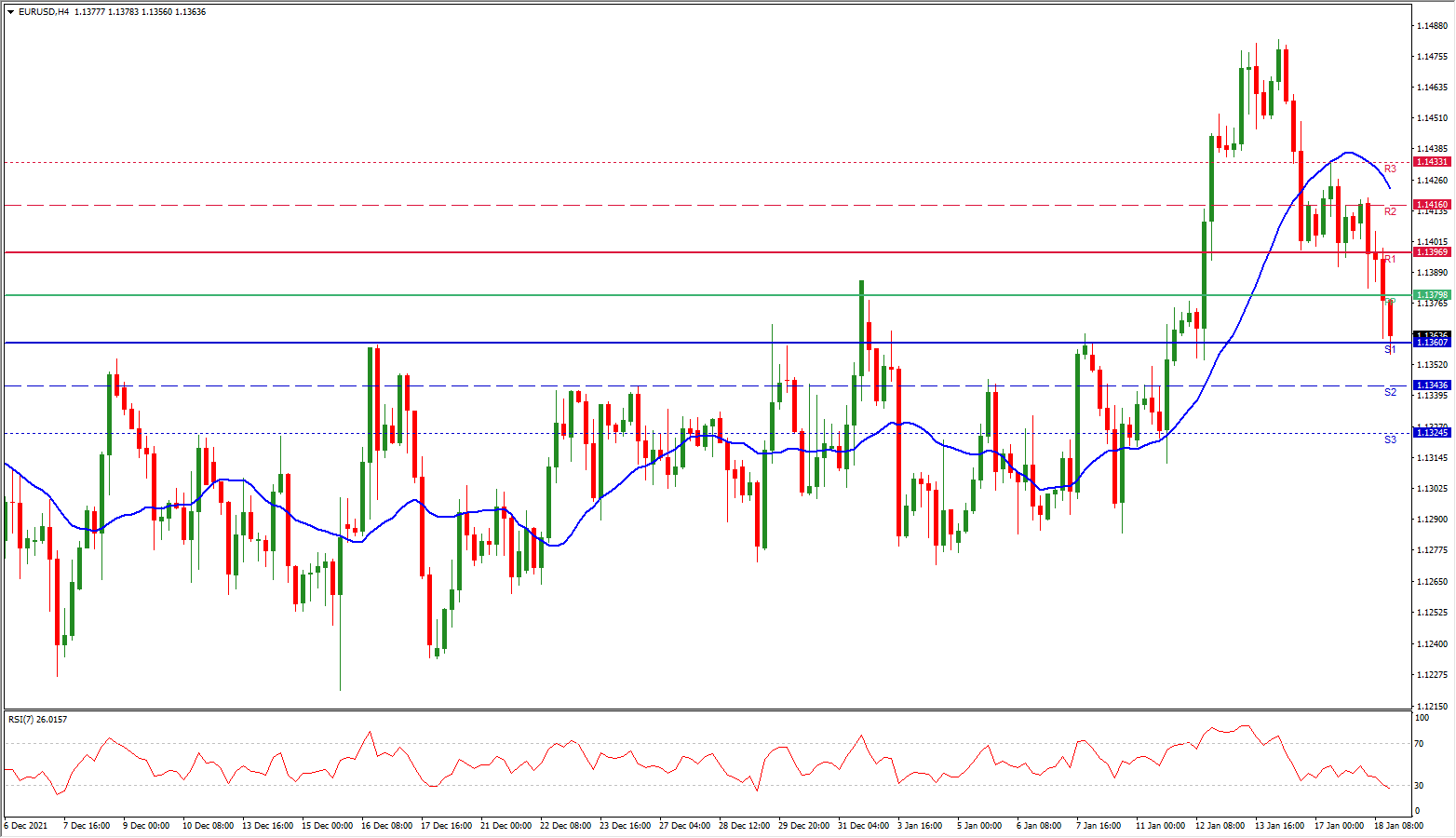

EURUSD no se benefició del informe estelar ZEW y el EUR cotiza muy por debajo de la marca de 1,14. Dado que el ZEW refleja en gran medida el optimismo de que la economía de los EE. UU. se recuperará rápidamente y mirando hacia el futuro, ya que los fundamentos en forma de un crecimiento más rápido, la ampliación de los diferenciales de tasas y una Fed agresiva, todo apunta a un dólar estadounidense más alto, es probable que el EURUSD continuará a la baja en las próximas semanas. Los diferenciales de tasas y la postura mucho más agresiva de la Fed continúan limitando el espacio al alza. El rendimiento del Bund ha recorrido un largo camino, pero puede necesitar un apoyo más contundente del BCE para salir de territorio negativo.

Click here to view the economic calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.