Los mercados siguen siendo extremadamente volátiles con demasiadas incertidumbres para fijar un precio adecuado. Sin embargo, una apuesta casi segura es que el FOMC aumente las tasas 25 pb mañana. También se espera que el BoE traiga un aumento de un cuarto de punto el jueves.

Los bonos son marginalmente más firmes, recuperándose de las pérdidas recientes, aunque los rendimientos han reducido su recuperación durante la noche. Las preocupaciones sobre una desaceleración del crecimiento, especialmente con los bloqueos de China, atrajeron a algunos compradores. El Tesoro a 2 años es 2,7 pb más bajo en 1,835%, mientras que el de 10 años se mantiene estable en 2,133%. Los rendimientos de los bonos europeos también son ligeramente más bajos. El Gilt permanece sin cambios en 1.593%, con el Bund bajando 1.5 pb a 0.348%. Los bonos asiáticos cerraron en números rojos y los mercados de las antípodas tuvieron un rendimiento inferior al de las tasas, que subieron entre 6 y 9 pb.

Los precios del petróleo también se han desplomado. Las acciones bajaron considerablemente durante la noche, pero los futuros de acciones de EE.UU han repuntado hacia el verde con el USA100 un 0,4% más alto, el USA500 un 0,2% y el Dow ligeramente más firme. Las bolsas europeas tienen pérdidas más profundas, pero han salido de sus mínimos. Los datos europeos se sumaron al pesimismo de los inversores con la caída del índice de confianza de los inversores ZEW alemán que destaca los riesgos a la baja. Por otro lado, los datos laborales del Reino Unido fueron más fuertes de lo esperado y mantendrán al BoE en camino de subir el jueves.

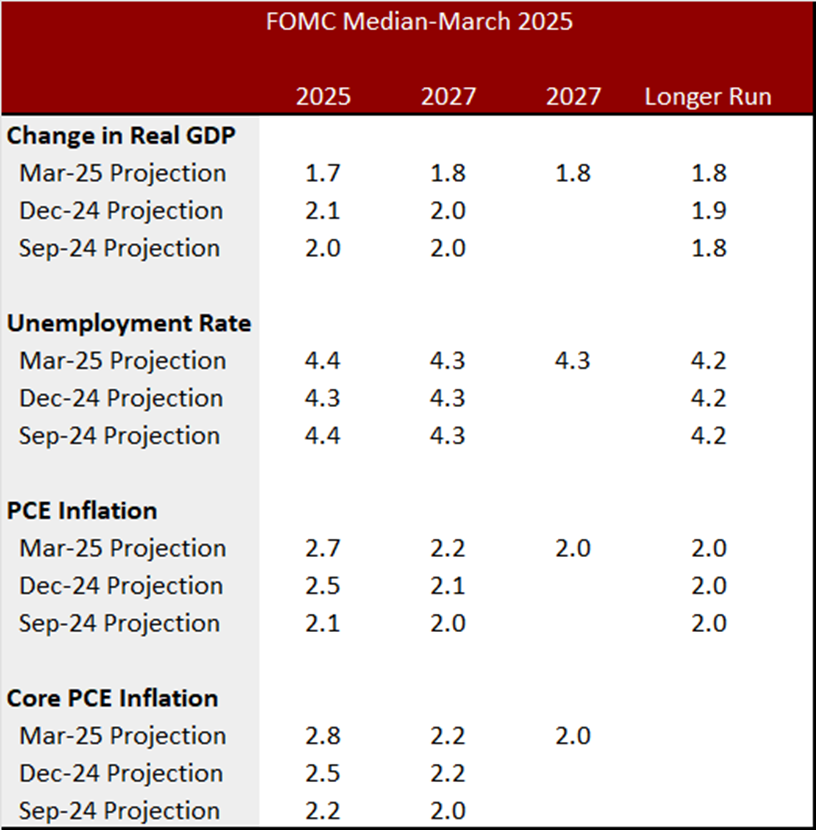

El FOMC se reúne hoy y el miércoles, y emitirá su declaración posterior a la reunión a las 18:00 GMT del miércoles. Como se ha dicho, los mercados esperan una subida de tipos de 25 pb junto con la finalización del proceso de reducción del QE, con palabrería que indica probables subidas de tipos en las próximas reuniones. El SEP se actualizará reemplazando los pronósticos de diciembre. En las preguntas y respuestas, los mercados buscarán medir el ritmo de ajuste que se espera para el resto de 2022 y hasta 2023, así como la sensibilidad de la Fed a las preocupaciones de crecimiento a medida que continúa la guerra en Ucrania.

El SEP de diciembre reveló grandes revisiones a la baja en las previsiones del FOMC para el PIB y el desempleo en 2021, y grandes revisiones al alza en las estimaciones de inflación para 2021. Esperamos el mismo patrón en la reunión de marzo para los pronósticos de 2022, aunque con ajustes de inflación al alza mucho mayores.

Se espera que la estimación media del PIB de 2022 en la reunión de esta semana se reduzca a 3,5% desde el 4,0% de diciembre. La estimación de la tasa mediana de desempleo para 2022 debería recortarse del 3,5% al 3,3%, debido a las grandes caídas en la tasa prevaleciente desde la reunión de diciembre.

Hemos visto una poderosa corriente alcista en los precios de los productos básicos y los materiales de construcción desde principios de 2021 que ha cobrado fuerza ahora con las interrupciones de la guerra en Ucrania. Vimos una ganancia interanual del IPC en febrero del 7,9 %, frente al 7,5 % de enero, creando máximos consecutivos en 40 años. Vimos una ganancia del 6,2 % interanual en octubre que marcó un máximo de 31 años, y ganancias del 5,4 % en septiembre, 5,3 % en agosto y 5,4 % tanto en julio como en junio, que marcaron máximos de 13 años.

El indicador de inflación favorito de la Fed, la medida de precios de la cadena PCE, registró ganancias interanuales de enero del 6,1 % para el titular y del 5,2 % para el núcleo, después de las respectivas ganancias interanuales de diciembre del 5,8 % para el titular y del 4,9 % para el núcleo. , dejando máximos de 31 años para el titular y el núcleo en ambos meses. Abril de 2020 marcó un punto mínimo para las medidas de inflación. Las medianas de los precios de la cadena PCE para 2022 deberían aumentar considerablemente al 4,1 % para el título y al 3,7 % para el núcleo, siguiendo las medianas respectivas en diciembre del 2,6 % y el 2,7 %.

Los mercados se centrarán en la palabrería de la Fed en la conferencia de prensa sobre el camino esperado para las tasas hasta 2022, junto con la sensibilidad de la Fed a los riesgos de crecimiento a la baja debido a las interrupciones de la guerra en Ucrania. Los mercados también estarán interesados en cualquier referencia al ajuste cuantitativo, es decir, QT, que muchos esperan más adelante en 2022. Los mercados continuarán monitoreando el grado en que la Fed tolerará el exceso de inflación actual, dado el cambio de la Fed a una inflación promedio. régimen de focalización en 2020 que se pondrá a prueba en 2022.

Haga clic aquí para acceder a nuestro Calendario Económico

Andria Pichidi

Analista de mercado

Descargo de responsabilidad: Este material se proporciona como una comunicación de marketing general solo con fines informativos y no constituye una investigación de inversión independiente. Nada en esta comunicación contiene, o debe considerarse que contiene, un consejo de inversión o una recomendación de inversión o una solicitud con el fin de comprar o vender cualquier instrumento financiero. Toda la información proporcionada se recopila de fuentes acreditadas y cualquier información que contenga una indicación de rendimiento pasado no es una garantía ni un indicador confiable del rendimiento futuro. Los usuarios reconocen que cualquier inversión en Productos Apalancados se caracteriza por un cierto grado de incertidumbre y que cualquier inversión de esta naturaleza implica un alto nivel de riesgo del cual los usuarios son los únicos responsables. No asumimos ninguna responsabilidad por cualquier pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Esta comunicación no debe ser reproducida o distribuida adicionalmente.