Los índices bursátiles de EE.UU se movieron al alza en las operaciones previas a la comercialización el miércoles, luego de que la secretaria del Tesoro, Janet Yellen, reiterara que la principal prioridad del gobierno en este momento es reducir la inflación. Después de un comienzo más fuerte del día, hubo una caída repentina en el apetito por el riesgo. Las acciones y los bonos estadounidenses cayeron rápidamente, lo que llevó a un mayor fortalecimiento del dólar estadounidense.

La rápida reversión puede servir como un recordatorio de las condiciones bajistas del mercado y los riesgos significativos de la inflación, que aún no muestra signos de una relajación significativa y el banco central continúa apretándose el cinturón. Al final del día, el índice general cerró a la baja, luego de que la Fed publicara su último Libro Beige en el que señaló que ciertos distritos en particular expresaron su preocupación por una recesión. Los mayores rendimientos de los bonos T el miércoles también pesaron sobre las acciones, ya que el rendimiento de los bonos T a 10 años subió a un máximo de 2 semanas de 2,95 %. El S&P 500 cerró con una baja de -0,75%, el DJIA cerró con una baja de -0,54% y el Nasdaq 100 cerró con una baja de -0,74%.

La Fed comenzó oficialmente el ajuste cuantitativo hoy y el BoC elevó las tasas de interés en 50 puntos básicos al 1,50% como se esperaba. Se espera que el BCE abandone los tipos de interés negativos en los próximos meses. La inflación continúa presionando al mercado y el aumento de los precios del petróleo pesa aún más.

El año dorado de las acciones debido al apoyo del estímulo puede haber terminado. Visto desde la caída en los precios de las acciones que no son comunes y duran más que el incidente anterior. Es probable que esta tendencia continúe, ya que la Reserva Federal comienza a reducir su balance en $ 95 mil millones o incluso más en el futuro.

A partir de los datos, el PMI manufacturero ISM de mayo subió inesperadamente a 56,1 desde 55,4 en abril, superando la previsión del mercado de 54,5. Mientras tanto, el sentimiento empresarial sigue siendo muy optimista con respecto a la demanda, pero la cadena de suministro y los problemas de precios siguen siendo las principales preocupaciones. El número de puestos vacantes en los EE.UU cayó a 11,400 millones en abril de 2022 desde un récord revisado de 11,855 millones en marzo, lo que coincide con las expectativas del mercado y muestra que las empresas continúan luchando para contratar nuevos trabajadores. Mientras tanto, alrededor de 4,4 millones de estadounidenses renunciaron a sus trabajos en abril, con pocos cambios respecto al mes anterior, con la llamada tasa de abandono sin cambios en 2,9%.

Los datos económicos mejores de lo esperado sugieren fortaleza en la economía. Sin embargo, una economía más fuerte podría incitar a la Fed a ser más agresiva en el endurecimiento de la política monetaria.

Resumen técnico

USA100/CFD registró una pérdida de 5 meses, a partir de enero de 2022, de más del 22%. El comercio del primer día de junio también registró pérdidas adicionales en el segundo trimestre. Los cruces muertos de la EMA de 26 y 52 semanas representan serios descensos en la segunda ola, que registraron pérdidas de más del 20 % con la primera ola descendente. A pesar de que el RSI se muestra sobrevendido, el mercado aún podría sangrar, si lo que el CEO de JPMorgan, Chase Dimon, demuestra ser cierto más adelante. Advirtió a los inversores que se prepararan para una tormenta económica, ya que las políticas restrictivas de la Fed y la guerra en Ucrania crearon desafíos sin precedentes.

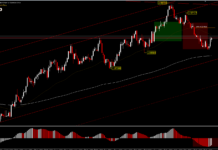

USA100 se recuperó de 11,489 temporalmente atascado en el nivel de precio de 12,925. Este rebote aún brinda esperanza a los compradores a corto plazo que están observando un colapso de la estructura bajista en la resistencia menor de 12,580 que se rompió a fines de la semana pasada. El precio se encuentra actualmente en el promedio móvil de 20 días. Un mayor fortalecimiento del índice tiene la posibilidad de probar el nivel de resistencia de 13,555 o alrededor del 50.0% de retroceso de la medición de la segunda onda descendente, si en el comercio de esta semana hay una ruptura de la resistencia menor de 12,879.

Los histogramas AO y CCi50 se acercan a las líneas medias, lo que indica la normalización antes de que se produzca una mayor aceleración de los precios. En el lado negativo, un movimiento por debajo del soporte de 11 489 reafirmaría el sentimiento de miedo del mercado sobre la perspectiva de una estanflación y podría llevar al precio a probar el nivel del 61,8% FR en torno a 10,500 (desde un mínimo de 6632 hasta un máximo de 16 767).

Haga clic aquí para acceder al Calendario Económico

Ady Fangestu

Analista de Mercado – Oficina Educativa de HF – Indonesia

Descargo de responsabilidad: este material se proporciona como una comunicación de marketing general solo con fines informativos y no como una investigación de inversión independiente. Esta comunicación no contiene consejos de inversión o recomendaciones o solicitudes con vistas a la compra o venta de cualquier instrumento financiero. Toda la información presentada proviene de fuentes confiables y acreditadas. Cualquier información que contenga indicaciones de rendimiento pasado no es una garantía ni un indicador fiable del rendimiento futuro. Los usuarios deben ser conscientes de que cualquier inversión en Productos Leverage conlleva un cierto grado de incertidumbre y que dicha inversión implica un alto grado de riesgo por el cual la responsabilidad y responsabilidad del usuario recae únicamente. No somos responsables de ninguna pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Se prohíbe la reproducción o distribución adicional de esta comunicación sin nuestro permiso previo por escrito.

Advertencia de riesgo: los productos de apalancamiento comercial como Forex y derivados pueden no ser adecuados para todos los inversores, ya que conllevan un alto nivel de riesgo para su capital. Antes de operar, asegúrese de comprender completamente el contenido de riesgo involucrado, teniendo en cuenta sus objetivos de inversión y su nivel de experiencia, y busque asesoramiento y aportes de partes independientes si es necesario.