La empresa matriz de la Asociación Nacional de Bancos de EE.UU y la quinta institución bancaria más grande de los Estados Unidos, U.S Bancorp, que tiene una capitalización de mercado de 68.540 millones de dólares, una relación PE de 9,95, una relación PEG de 1,62 y una beta de 1,00 con una relación de deuda a capital de 0,73, una relación actual de 0,75 y una relación rápida de 0,74. Resultados del segundo trimestre de 2022 se darán a conocer este viernes 15 de julio antes de la apertura del mercado.

Se espera que las ganancias del segundo trimestre de los principales bancos de EE.UU caigan drásticamente con respecto al año anterior, a medida que aumentan las reservas para pérdidas crediticias, ya que la recuperación de la pandemia da paso a una posible recesión. Una recesión severa puede conducir a verdaderas pérdidas crediticias y anular las ganancias existentes.

La disminución de las ganancias se debió a que los bancos aumentaron sus reservas para pérdidas crediticias estimadas. A diferencia del año anterior, cuando se beneficiaron del colchón reducido, ya que las pérdidas anticipadas por la pandemia no se materializaron y la economía se fortaleció. Se espera que los ingresos del negocio hipotecario disminuyan, ya que las tasas de interés más altas reducen la demanda de préstamos hipotecarios y refinanciamiento. El negocio de administración de activos del banco también reportará menores ganancias debido a los precios más bajos de acciones y bonos.

En un informe anterior, el proveedor de servicios financieros U.S. Bancorp informó un BPA de $0,99 para el primer trimestre de 2022, superando el pronóstico de consenso de $0,93. Los ingresos de la empresa fueron de 5600 millones, en comparación con las estimaciones de consenso de 5550 millones. Sus ingresos trimestrales aumentaron un 2,3% a/a. Bancorp ha generado ganancias por acción de $4,64 durante el último año ($4,64 ganancias diluidas por acción) y actualmente tiene una relación precio/ganancias de 10,0. Beneficios para EE.UU. Se espera que Bancorp crezca un 17,83% el próximo año, de $4,43 a $5,22 por acción.

El pronóstico de Zacks Consensus para las ganancias del segundo trimestre de $1.07 se movió ligeramente hacia el sur en la última semana. Además, la cifra representa una disminución del 16,4% con respecto a la cifra reportada el año pasado. No obstante, la estimación de consenso para los ingresos está fijada en $5,890 millones, lo que representa un crecimiento del 2,3% con respecto a la cifra informada el año pasado. La gerencia espera un crecimiento de los ingresos totales del 5% al 7% consecutivo, respaldado por la fuerza estacional en muchos negocios de tarifas, el crecimiento continuo de los préstamos y el impacto de las tasas más altas en los ingresos netos por intereses (NII) y las recuperaciones de exenciones de tarifas.

Lo más probable es que los ingresos netos por intereses y los márgenes bancarios estén impulsados por tasas de interés más altas. Se espera que la expansión económica en curso haya respaldado el entorno crediticio en el trimestre. En medio de estas condiciones, se espera que mejore la demanda de crédito.

El pronóstico de Zacks Consensus de $538,2 mil millones para el promedio trimestral de activos que generan intereses representa un aumento secuencial del 1,6%. Las estimaciones del NII equivalente totalmente imponible (FTE) muestran un aumento secuencial del 5,7% a $3380 millones. Los ingresos por productos comerciales de Bancorp EE. UU. mostraron ganancias secuenciales del 1,5%, los ingresos bancarios hipotecarios se fijaron en $221 millones, lo que representa un aumento del 10,5 % con respecto al monto informado del trimestre anterior. La marca de consenso para las tarifas de administración de inversiones y fideicomisos se fijó en $520 millones, lo que representa un aumento del 4%. Es probable que esto se deba al crecimiento comercial y las ganancias de la adquisición de PFM Asset Management LLC en el cuarto trimestre de 2021.

Las tarifas de las tarjetas tienden a aumentar cuando los consumidores gastan más. Además, se espera que la demanda de pagos en línea de productos y servicios sea bastante buena. La estimación de consenso para las tarifas de las tarjetas de crédito y débito de $382 millones representa un aumento secuencial del 13%. Si bien la eliminación de ciertas tarifas puede haber afectado el costo del servicio, se cree que se vio compensado por una mayor actividad de gasto de los clientes. Lo más probable es que esto haya resultado en un aumento del 8,5% en los ingresos por el cargo por servicio en depósito. El total de ingresos no relacionados con intereses se fijó en $2500 millones, lo que representa un aumento del 5,9 % con respecto al monto informado en el trimestre anterior. A NOSOTROS. Bancorp actualmente tiene Zacks Rank #3 (mantener).

En cuanto al crecimiento de los dividendos de la empresa, el dividendo anual actual de $1,48 es un 10,4 % superior al del año pasado. En los últimos cinco años, EE. Bancorp ha quintuplicado su dividendo año tras año con un incremento anual promedio de 8.43%. En el futuro, el crecimiento futuro de los dividendos dependerá del crecimiento de los índices de ganancias y pagos, que son la proporción de las ganancias anuales por acción de una empresa que se distribuyen como dividendos. El índice de pago actual de US Bancorp es del 36%. Esto significa que la empresa paga el 36% de su EPS de 12 meses como dividendos.

El crecimiento de los ingresos parece sólido para USB para este año fiscal. Estimación de consenso de Zacks para 2019 fue de $4,35 por acción, lo que representa una tasa de crecimiento interanual del 6,10%.

Resumen técnico

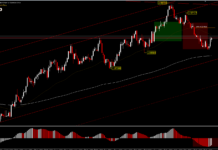

El precio de las acciones de USBancorp se ha depreciado -27% desde su máximo de enero de 2022 (63,56) hasta el cierre del lunes 6 de julio de 2022. La caída en el valor de las acciones siguió a la mayor parte de la caída en los precios de las acciones de la banca mundial, debido a la amenaza de inflación y tasas de interés más altas. Actualmente, se cotiza a 46,37 en el área de retroceso del 50% del mínimo de retroceso del 28,35 de mayo de 2020 y el precio máximo de 63,56 de enero de 2022.

La estructura de onda bajista es bastante dominante por debajo de la EMA de 26 días, aunque el precio se negocia en un rango limitado durante las últimas 3 semanas, entre $44,76 y $48,14. Más a la baja, debido a un informe decepcionante impulsado por el sentimiento global, el precio del activo podría probar el retroceso del 61,8% alrededor de $41,84. Si bien el informe de ganancias es mejor, el precio del activo puede recuperarse para superar la resistencia menor de $46,14 y es probable que pruebe el nivel de precio de $54,00, que ahora es soporte de resistencia. En términos generales, los precios de los activos todavía están en territorio bajista.

Se han cumplido los precios objetivo de varios activos gerenciales y bancarios de USBancorp previos al reporte de resultados. Por ejemplo de Jefferies Financial Group de $52.00 a $45.00. El precio objetivo de Jefferies Financial Group indica una posible caída del 2,45 % con respecto al precio actual de la empresa. UBS Group baja acciones de EE.UU. Bancorp de una calificación de «compra» a una calificación «neutral» y redujo el precio objetivo para la empresa de $64,00 a $56,00.

Haga click aquí para acceder al Calendario Económico

Ady Fangestu

Analista de Mercado – Oficina Educativa de HF – Indonesia

Descargo de responsabilidad: este material se proporciona como una comunicación de marketing general solo con fines informativos y no como una investigación de inversión independiente. Esta comunicación no contiene consejos de inversión o recomendaciones o solicitudes con vistas a la compra o venta de cualquier instrumento financiero. Toda la información presentada proviene de fuentes confiables y acreditadas. Cualquier información que contenga indicaciones de rendimiento pasado no es una garantía ni un indicador fiable del rendimiento futuro. Los usuarios deben ser conscientes de que cualquier inversión en Productos Leverage conlleva un cierto grado de incertidumbre y que dicha inversión implica un alto grado de riesgo por el cual la responsabilidad y responsabilidad del usuario recae únicamente. No somos responsables de ninguna pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Se prohíbe la reproducción o distribución adicional de esta comunicación sin nuestro permiso previo por escrito.

Advertencia de riesgo: los productos de apalancamiento comercial como Forex y derivados pueden no ser adecuados para todos los inversores, ya que conllevan un alto nivel de riesgo para su capital. Antes de operar, asegúrese de comprender completamente el contenido de riesgo involucrado, teniendo en cuenta sus objetivos de inversión y su nivel de experiencia, y busque asesoramiento y aportes de partes independientes si es necesario.