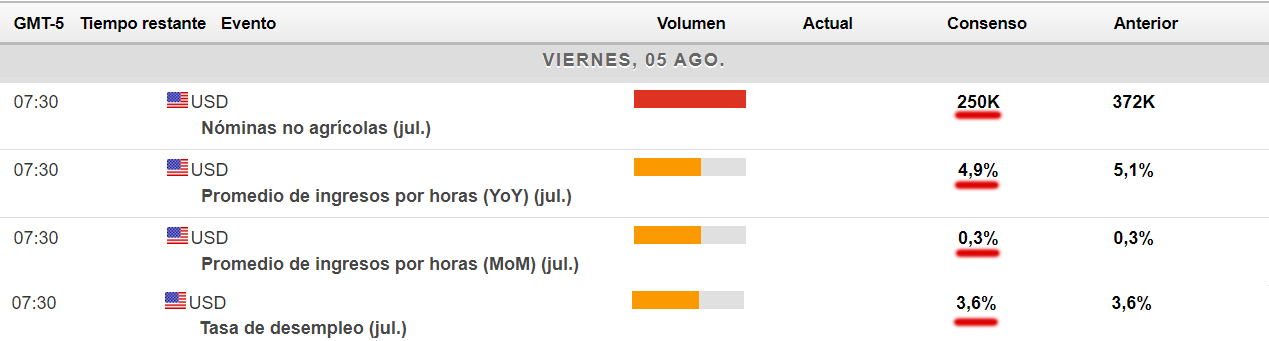

El día de mañana se liberan los datos de las Nóminas No Agrícolas NFP, noticia fundamental que mide el cambio en el número de personas empleadas en el mes pasado, representa el 80% de los trabajadores que producen el PIB de EE.UU haciendo que esta noticia sea de gran importancia para el dólar y sus correlaciones, la previsión para mañana está en un aumento 250k empleos en Julio, menor a los 372k que registró en junio. En caso de que los datos tengan una lectura positiva, serían casi 7 meses superando la expectativa en el año, a excepción del mes de marzo que salió una lectura peor a la previsión.

El mercado laboral se mantiene sólido, esto según la FED en sus últimos informes. Sin embargo, se espera que se contraiga un poco gracias a la inflación (9.1% actualmente), el riesgo a la recesión (2 trimestres negativos- definición técnica de «recesión» aunque no para todos los políticos…) y a las fuertes medidas por parte de la FED en el endurecimiento de la política monetaria, las últimas dos acciones en un aumento de 75pb a las tasas.

La tasa de desempleo se mantiene en 3.6% desde marzo de este año y se espera que julio salga de la misma manera. El ingreso promedio por hora se mantiene en 0.3%, nivel en el que se mantiene desde abril y el interanual se espera un 4.9% una contracción del 0.2% respecto al previo de junio de 5.1%, este sería el primer mes por debajo del 5% en el año, claramente los salarios no han podido seguir el paso a la inflación aunque se mantuvieron al alza desde mayo 21, tuvieron su máximo en la primer semana de abril de este año pero a partir de ahí han caído un poco.

Por otro lado en datos anteriores de esta semana, las encuestas JOLTs de ofertas de empleo de junio salieron peor de lo esperado en 10.698M vs 11.000M, el PMI manufacturero del ISM de Julio paso de 53.0 a 52.8 – la previsión era de 52.0, el no manufacturero tuvo una expansión y paso de 55.3 a 56.7 – la previsión era de 53.5, el día de hoy las nuevas peticiones de subsidio por desempleo continúan subiendo desde abril, esta vez subieron de 254k a 260k esta semana, los pedidos continuados tuvieron un incremento de 48.000 a 1.416.000, el nivel más alto en dos meses.

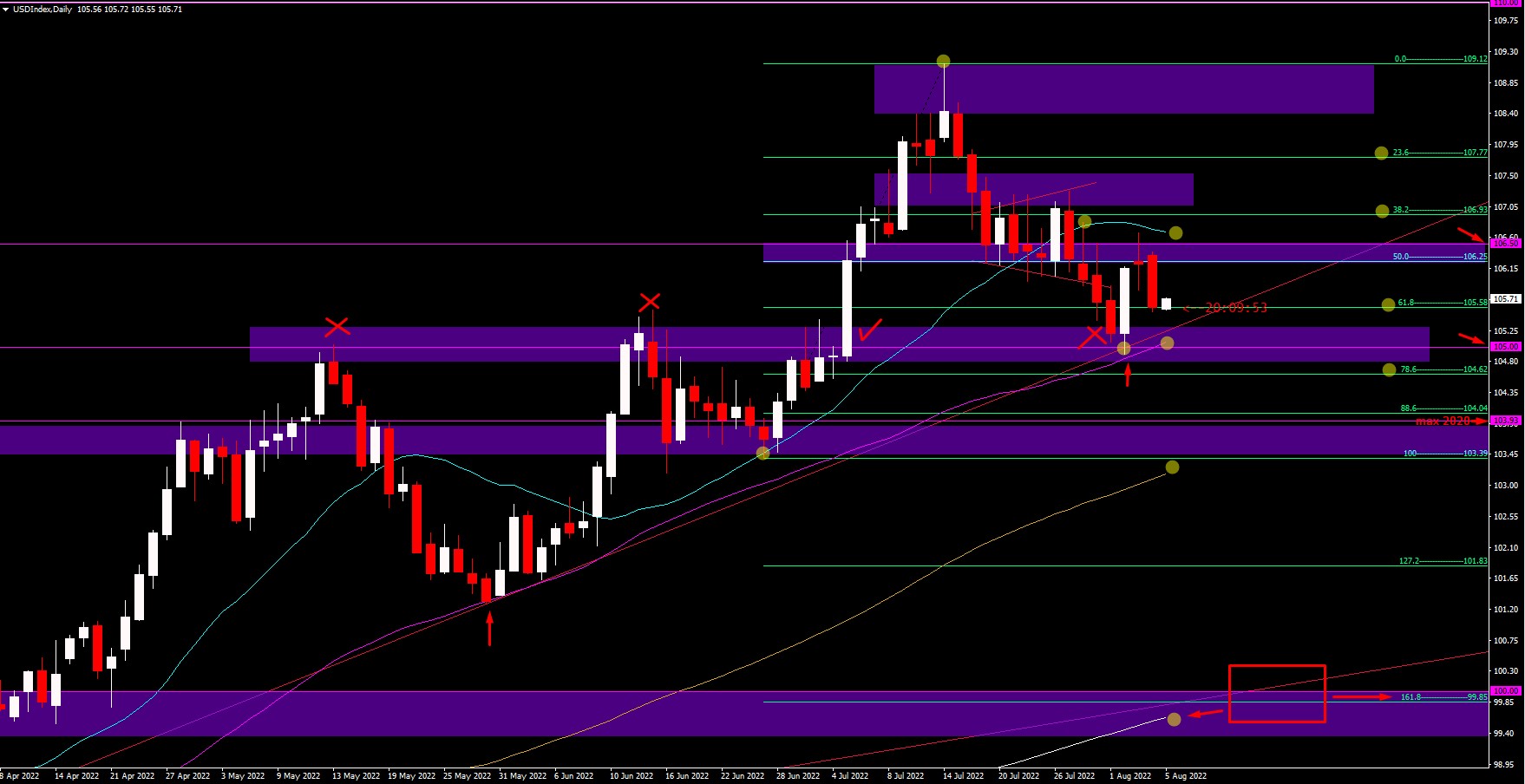

Análisis Técnico – USDIndex -0.71% al cierre de hoy.

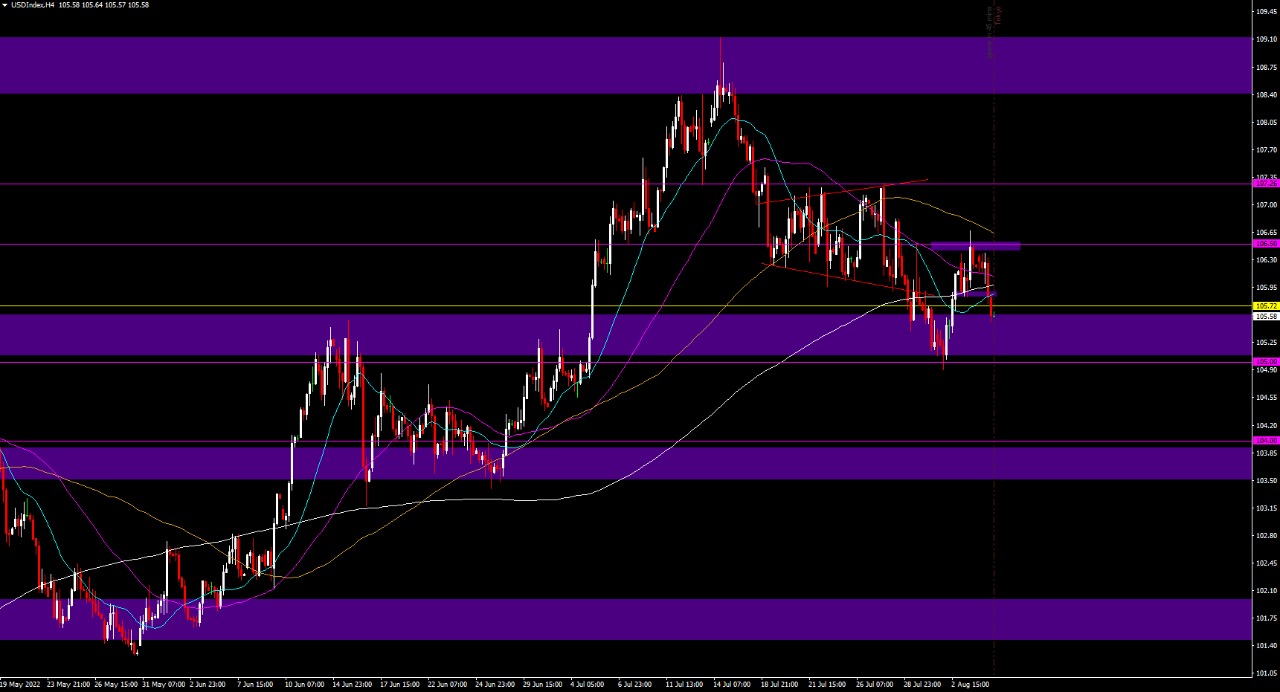

El índice del dólar ha marcado tendencia bajista en las últimas dos semanas desde los máximos en 109.12, seguido de esto tuvo un periodo de consolidación en torno a los 106.50, seguido de una caída al nivel psicológico de 105.00 (y máximos de abril+mayo) donde rebotó de vuelta a los 106.50 para volver a caer por debajo de la SMA de 200 periodos H4 actualmente en el nivel psicológico de 106.00.

Por encima del precio tenemos la SMA de 20 periodos D1 en 106.72 y por debajo la SMA de 50 periodos D1 en 105.00, la de 100 periodos en 103.16 y la de 200 periodos en 99.63 apenas por debajo del nivel soporte clave de 100.00 que se une a la directriz alcista principal de la tendencia. El precio está testeando actualmente el Fibo 61.8% en 105.58 del rango del impulso alcista iniciado el 28/06/22 hasta los máximos en 109.12.

Durante el día de hoy, la sesión de tokio se veía rondando el nivel Fibo50% en 106.25 con un máximo en 106.38, tuvimos un poco de caída durante la sesión de londres para testear los máximos de tokio un poco antes del inicio de NY para caer durante toda la sesión de NY de hoy hasta dejar mínimos en 105.52 y cerrar la sesión en 105.58 exactamente en el Fibo 61.8% antes mencionado. Lo poco que llevamos de sesión de Tokio al momento de este escrito el precio está en 105.72.

Haga click aquí para acceder a nuestro Calendario Económico

Aldo Zapien.

Analista de mercado

Aviso de responsabilidad: Este material se proporciona como una comunicación de marketing general con multas informativas específicamente y no constituye una investigación de inversión independiente. Nada en esta comunicación contiene, debe obligaciones que contiene, un consejo de inversión o una recomendación de inversión o una solicitud con el propósito de comprar o vender cualquier instrumento financiero. Toda la información confirmada obtiene las fuentes acreditadas y cualquier información que contenga una indicación de rendimiento pasado no es una garantía o un indicador confiable de rendimiento futuro. Los usuarios reconocen que cualquier inversión en productos apalancados se caracteriza por un cierto grado de incertidumbre y cualquier inversión de esta naturaleza que implique un alto nivel de riesgo por el cual los usuarios son los únicos responsables. No asumimos ninguna responsabilidad por cualquier pérdida derivada de cualquier inversión realizada con base en la información afectada en esta comunicación. Esta comunicación no debe reproducirse ni distribuirse sin nuestro permiso previo por escrito.