La nueva semana comienza con el dólar en el punto de mira antes de los datos económicos clave en forma de decisiones sobre las tasas del IPC y del banco central.

Dólar

El dólar comienza la nueva semana sumándose a las ganancias acumuladas la semana pasada, antes de la publicación de datos económicos clave en forma de datos de inflación para noviembre, así como la tan esperada decisión de tasas de la FED. Los factores que impulsaron esta exuberancia inicial se pueden atribuir a los datos optimistas que se publicaron la semana pasada en forma de datos del índice de precios al productor de EE. UU., que coincidieron con las expectativas del mercado, llegando al 7,4 % interanual previsto para noviembre frente al 8,1 % del mes anterior. . Adicionalmente, el IPP Subyacente subió a 6.2% AaA versus 6.0% esperado. De cara al resto de la semana, los inversores estarán atentos al índice de precios al consumidor de noviembre, ya que será crucial para cualquier sesgo alcista, junto con la decisión de la FED sobre su tasa de interés, que ya se fijó en un 0,50%.

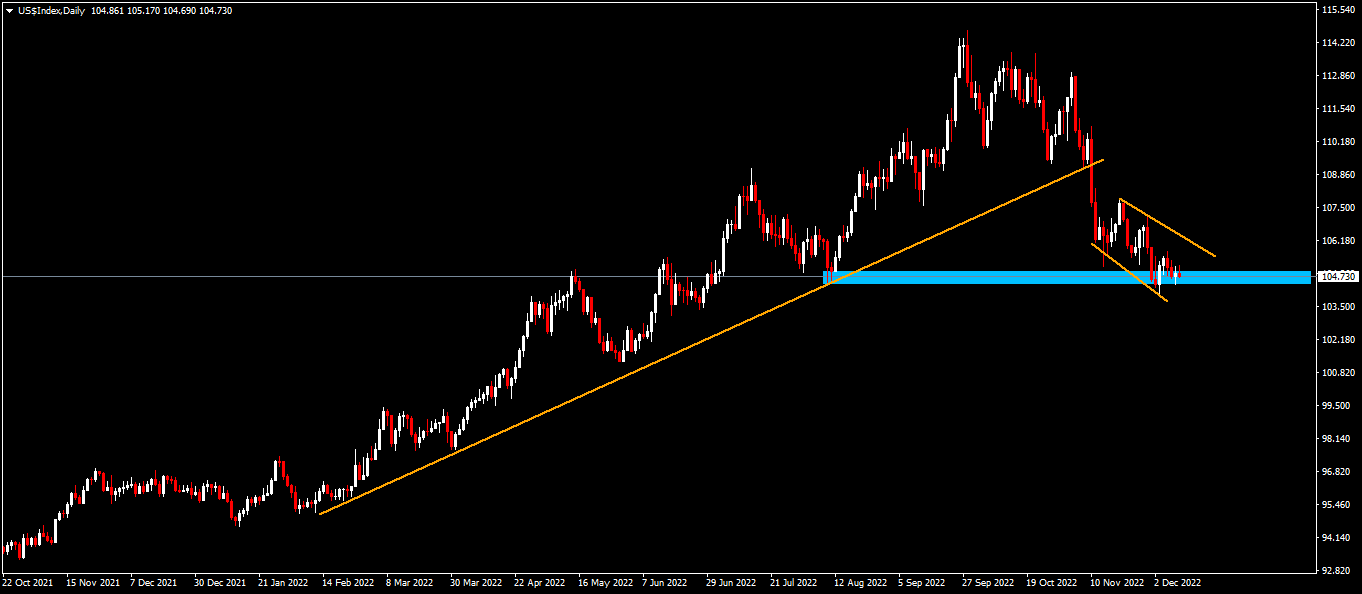

Análisis Técnico (D1)

En términos de estructura de mercado, el precio ha llegado a una coyuntura significativa al invalidar la tendencia alcista trazada desde febrero de 2022. Desde entonces, el precio se ha movido a la baja y los vendedores han alcanzado un nivel clave de interés ubicado alrededor del área de 104.01 donde se encontraba el máximo anterior. -bajo se formó. El matiz a destacar, sin embargo, es que el precio se acercó a esta zona con carácter correctivo en forma de canal descendente. Si los alcistas pueden defender esta área, la narrativa aún podría seguir siendo alcista, sin embargo, se aplica lo contrario si los vendedores invalidan el área.

Euro

El euro comienza la semana con buen pie, manteniéndose por encima del nivel de 1,05 en una semana que se verá impulsada por la volatilidad de los datos económicos clave. Los factores que impulsaron el interés de compra de la moneda común europea al comienzo de la semana pueden atribuirse a la falta de datos económicos el lunes. De cara a la segunda mitad de la semana, los inversores estarán atentos a la inflación clave, ya que eso le dará un sesgo direccional al par, así como a la decisión sobre la tasa de la FED y la decisión sobre la tasa del BCE. Se espera que ambos sean del 0,50%, y cualquier desviación de la expectativa podría tener una volatilidad significativa en el tipo de cambio entre el euro y el dólar.

Análisis Técnico (D1)

En cuanto a la estructura del mercado, el precio ha invalidado la tendencia bajista a largo plazo formada a partir de mediados de mayo de 2022 y lo ha hecho en una ruptura impulsiva de la estructura. Desde entonces, los alcistas han estado impulsando el precio, creando máximos y mínimos más altos. El precio actual ha rebotado en un nivel clave en el área de 1.06, y si los bajistas lo defienden, el precio podría revertirse. Por el contrario, si los alcistas pueden soportar la presión, el precio podría superar el nivel.

Libra

La Libra comienza la semana con el pie delantero con los toros manteniendo la dirección de la narrativa. Los factores que impulsan este entusiasmo de compra se pueden atribuir a que los inversores asimilaron los datos optimistas que se publicaron el lunes por la mañana en forma de datos del PIB que apuntaban a un crecimiento de la economía británica del 0,5% mensual en octubre tras la contracción del 0,6% de septiembre. De cara al resto de la semana, la narrativa estará impulsada por la dinámica del dólar, las publicaciones de datos económicos de alto nivel y las decisiones fundamentales del banco central.

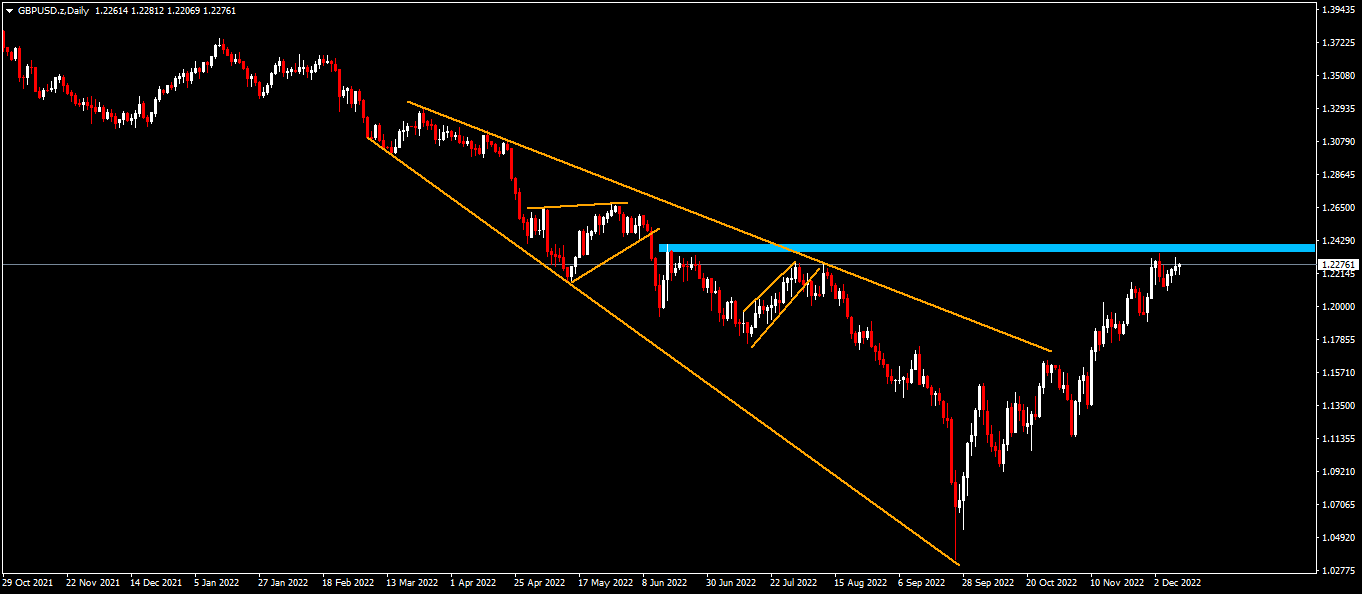

Análisis Técnico (D1)

En términos de estructura de mercado, el precio ha invalidado la línea de tendencia a más largo plazo. Desde entonces, los alcistas han tenido el control de la narrativa y han probado el nivel clave de 1.229. El matiz a tener en cuenta en este momento es la naturaleza correctiva del enfoque del área en forma de canal ascendente, lo que significa que el precio está bajo presión a medida que los vendedores ingresan al mercado y los compradores retiran sus ganancias de la mesa. Si se defiende el área, se validará el patrón de inversión. Por el contrario, si los compradores superan el área, el precio seguirá siendo alcista en el corto plazo.

Oro

El oro se dirige a la nueva semana con los bajistas luchando por frenar la narrativa alcista, en una semana que será fundamental en términos del sesgo direccional del metal amarillo. Los inversores estarán atentos al IPC de noviembre que se publicará el martes 13 de diciembre. El mercado ha pronosticado una disminución en la narrativa de la inflación, ya que se espera que el IPC anual en los EE. UU. haya disminuido a 7,3% en noviembre, y se espera que el IPC subyacente también baje ligeramente a 6,1% desde 6,3%. Si los datos llegan como se pronosticó, podrían ser buenas noticias para los alcistas, ya que un informe de inflación más suave podría alimentar la narrativa de «pivote» y beneficiar a los alcistas. Si sucede lo contrario, el oro podría estar bajo presión de venta.

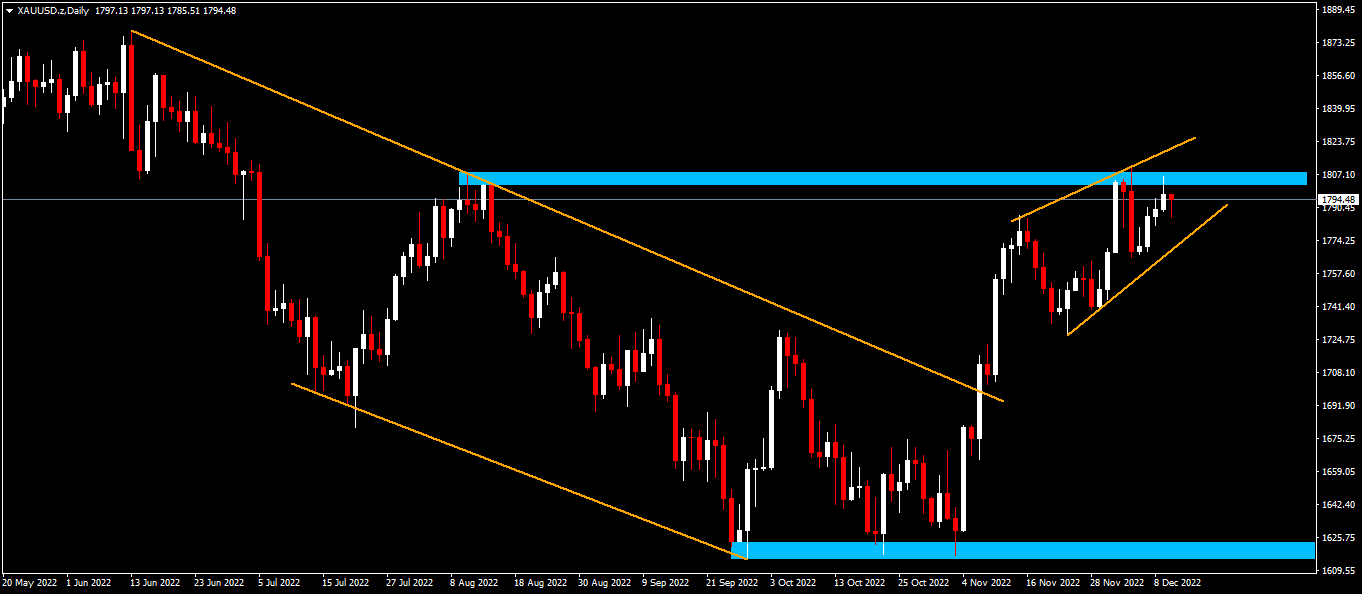

Análisis Técnico (D1)

En cuanto a la estructura del mercado, el oro se salió de la línea de tendencia externa en la tendencia bajista y, desde entonces, los alcistas han tenido el control del precio. Actualmente, la acción del precio se ha retirado de una resistencia significativa en el área de $1809 en forma de un patrón de reversión potencial (canal ascendente). Si los vendedores pueden defender esta área, se confirmará el patrón de reversión; sin embargo, si los compradores mantienen su interés, el precio podría romperse y permanecer alcista.

Haga click aquí para acceder a nuestro Calendario Económico

Ofentse Waisi

Analista de Mercado Financiero

Descargo de responsabilidad: Este material se proporciona como una comunicación de marketing general solo con fines informativos y no constituye una investigación de inversión independiente. Nada en esta comunicación contiene, o debe considerarse que contiene, un consejo de inversión o una recomendación de inversión o una solicitud con el fin de comprar o vender cualquier instrumento financiero. Toda la información proporcionada se recopila de fuentes acreditadas y cualquier información que contenga una indicación de rendimiento pasado no es una garantía ni un indicador confiable del rendimiento futuro. Los usuarios reconocen que cualquier inversión en Productos Apalancados se caracteriza por un cierto grado de incertidumbre y que cualquier inversión de esta naturaleza implica un alto nivel de riesgo del cual los usuarios son los únicos responsables. No asumimos ninguna responsabilidad por cualquier pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Esta comunicación no debe reproducirse ni distribuirse sin nuestro permiso previo por escrito.