El IPC no ajustado de EE.UU cayó durante seis meses consecutivos al 6,5% en diciembre, el más bajo desde octubre del año pasado. Comparado con el mes anterior, el IPC desestacionalizado registró -0,1%, inferior a las expectativas del mercado de 0% y al valor anterior de 0,1%. Fue la primera vez en tres años que los datos cayeron en territorio negativo. Además, la tasa anual del IPC subyacente (sin alimentos ni energía) registró en diciembre la menor subida desde diciembre del año pasado, del 5,7%; su tasa mensual registró un incremento del 0,3%, en línea con las expectativas del mercado, ligeramente superior a el valor anterior de 0,2%. Las presiones generales sobre los precios se han aliviado, lo que le da a la Fed cierto margen para reducir el ritmo de las subidas de tipos. Se espera ampliamente que la Fed anuncie una subida de tipos de 25 puntos básicos en su reunión de febrero, que podría alcanzar un máximo del 4,97% este año.

Figura 1: Tasas de inflación de EE.UU Fuente: Trading economics

Esta semana, los inversionistas esperan más ganancias de las empresas estadounidenses, incluida Netflix, uno de los principales servicios de entretenimiento del mundo con sede en California. Está previsto que la compañía informe sus ganancias del cuarto trimestre de 2022 el jueves 19 de enero, después del cierre del mercado.

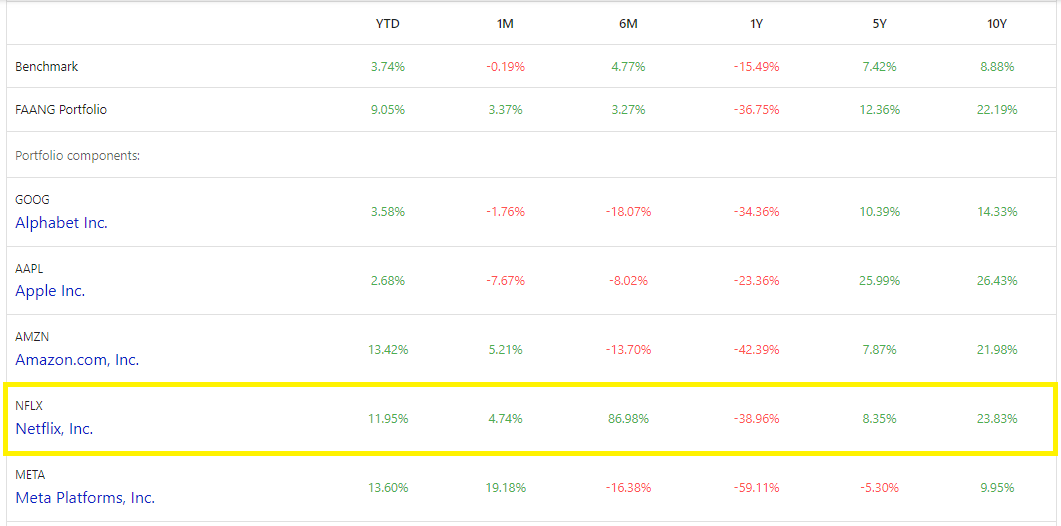

Figura 2: rendimiento de FAANG. Fuente: Portafolios Lab

En general, las acciones de FAANG son buenas para los inversores a largo plazo (10 años), ya que superaron al índice de referencia (+8,88%). La ganancia de 10 años de Netflix es del 23,83 %, solo superada por Apple (+26,43 %). A pesar de la reciente venta masiva de empresas de tecnología, Netflix se recuperó antes que sus pares. Durante el período de seis meses, la compañía registró una ganancia de casi el 87%, mientras que sus pares estaban en números rojos. En lo que va de año, Netflix ha subido un +11,95 %, ligeramente por detrás de META (+13,60 %) y Amazon (+13,42 %).

Figura 3: Ventas informadas de Netflix frente a previsiones de analistas. Fuente: CNN Negocios

Netflix reportó ventas en línea con las estimaciones de consenso de los últimos años. 29.7 miles de millones en 2021, un incremento de 18.8% con respecto a 2020. Para los primeros tres trimestres de 2022, reportó ventas de $7.9 mil millones a $8.0 mil millones. En un próximo anuncio, los analistas predicen que las ventas de la empresa se mantendrán en $7800 millones (lo que sería la tasa de crecimiento interanual más lenta en la historia de la empresa), debido a los márgenes potencialmente ultrabajos debido al fuerte gasto en contenido y marketing. gastar Se espera que las ventas totales alcancen los 31.600 millones, un aumento del 6,4% con respecto al año anterior.

Figura 4: EPS informado de Netflix frente a pronósticos de analistas. Fuente: CNN Business

Asimismo, el EPS de Netflix estuvo en línea con las previsiones de los analistas para tres trimestres de 2022, por encima de $3. Sin embargo, en el cuarto trimestre de 2022, los participantes del mercado esperan que su EPS caiga a $0.58. Se espera que el EPS general se mantenga estable en $10.26 en 2022 ($11.24 en 2021).

Figura 5: Cuota de mercado de las empresas de streaming de EE.UU Fuente: What’s On Disney Plus.

La intensa competencia continúa representando una amenaza para los ingresos comerciales de Netflix y puede ralentizarse en el corto plazo. A fines de 2022, la posición de Netflix en la participación de mercado se perdió frente a Prime Video, que lidera por un estrecho margen del 1%. Además, la participación de mercado combinada de Disney+ y Hulu le da a Disney la mayor participación de mercado con un 26%. Netflix también está en desventaja porque no tiene los bolsillos profundos para comprar más y mejor contenido ni tiene actualmente flujos de ingresos alternativos significativos para proporcionar un colchón.

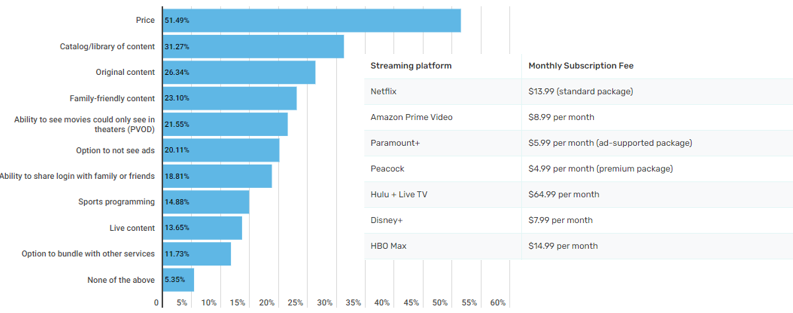

Figura 5: Factores que determinan los servicios de transmisión y los costos de suscripción mensual. Fuente: Zumbido financiero

El precio es el factor más importante que la gente considera al elegir una plataforma de transmisión, según una encuesta, y eso puede no ser una buena noticia para Netflix, cuyo plan estándar cuesta alrededor de $15 al mes, más que la mayoría de sus rivales.

Figura 6: Número de nuevos suscriptores de Netflix. Fuente: Tecnología Tridens

El deterioro en las adiciones de suscriptores de Netflix desde 2021 es una señal preocupante. Además de la feroz competencia entre pares y los altos precios de apoyo, también incluye el uso compartido de contraseñas, la descarga ilegal de películas en Internet y la no transmisión en vivo de canales deportivos. Los canales gratuitos como Youtube también representan una amenaza directa para los servicios de transmisión de pago. En el lado positivo, Netflix pronto monetizará el uso compartido de contraseñas con el lanzamiento de una función de «Membresía adicional». El gigante de la transmisión también ofrecerá opciones de transmisión en vivo para la improvisación y la comedia stand-up, brindando a los espectadores aún más experiencias nuevas. Además, la empresa también ampliará su visión a los juegos en la nube, con la esperanza de hacerse con una parte del mercado.

En el tercer trimestre de 2022, la compañía encontró su equilibrio al informar un aumento de 2,4 millones de suscriptores y compensar las pérdidas en la primera mitad del año, que también fueron las primeras en su historia. La gerencia espera agregar otros 4,5 millones de suscriptores en el próximo trimestre. ¿Puede llegar a este número? Los resultados serán revelados pronto.

Análisis Técnico:

El gráfico semanal muestra que #Netflix (NLFX.s) está experimentando un repunte técnico y ahora cotiza por encima de un FR 23,6% ($289) que se extiende desde máximos en noviembre de 2021 hasta mínimos en mayo de 2022. En el gráfico diario, se puede ver que el precio de las acciones de la compañía cotiza en un canal ascendente, siendo la línea superior el nivel de resistencia más cercano. Una ruptura exitosa por encima de esta línea superior podría alentar a los alcistas a pasar a probar la próxima resistencia en $368 (FR 38,2%) y luego $431 (FR 50,0%). En cambio, la línea inferior del canal ascendente y FR 23,6% actúan como el soporte más cercano. El SMA de 100 días a continuación es el siguiente soporte dinámico, seguido por el nivel psicológico de $250.

Haga click aquí para ver nuestro calendario económico

Larince Zhang

Analista de mercado

Descargo de responsabilidad de riesgos: el contenido de este sitio web es solo para fines generales de comunicación de marketing, solo como referencia y no constituye una investigación de inversión independiente. Nada en este sitio web contiene ni debe considerarse un consejo de inversión para comprar o vender cualquier instrumento financiero. La información provista en este sitio web se ha obtenido de fuentes financieras acreditadas, y cualquier información contenida en el contenido que contenga indicadores de desempeño pasado no es o es un indicador confiable de desempeño futuro. Todos los usuarios deben entender que cualquier inversión en productos apalancados tiene un cierto grado de incertidumbre. Las inversiones de esta naturaleza implican altos riesgos de los cuales todos los usuarios son los únicos responsables. No somos responsables de las pérdidas causadas por cualquier inversión realizada por los usuarios en la información proporcionada en este sitio web. Ningún contenido de este sitio web puede ser reproducido o copiado sin nuestro permiso previo por escrito.