Chevron Inc (CVX.s) la empresa petrolera estadounidense fundada en 1911 con una capitalización de mercado de $349.66B se espera reporte ganancias del cuarto trimestre fiscal que finaliza en diciembre de 2022, el viernes 27 de enero antes de la apertura del mercado.

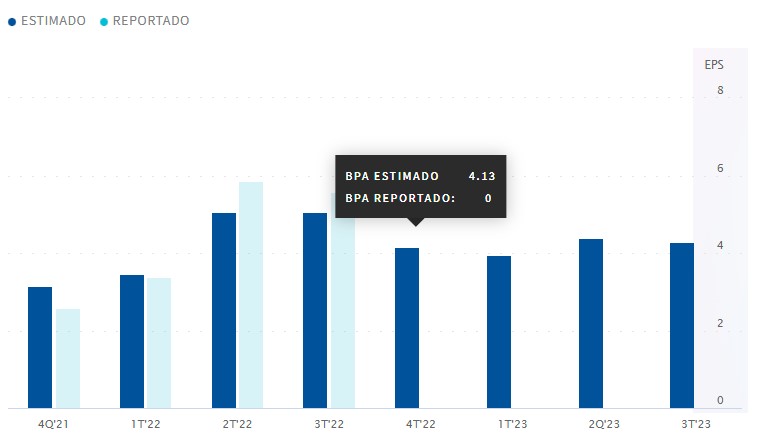

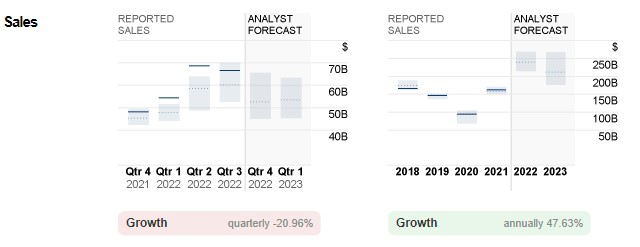

Zacks posiciona a Chevron en el «Rank #3 – Mantener» en el Top 36% puesto #90/251 de la industria de Petróleo y Gas – Integrado – Internacional. Para este reporte se espera un BPA de $4.13-$4.19 (al igual que para nasdaq) con un ESP de 1.42%, marcando un aumento interanual un sorprendente 61.33% respecto al $2.56 que se informó. Se espera una ganancia de $52.34B, lo cual sería un aumento de 9.04% a/a.

El trimestre pasado la compañía informó un BPA de $5.56 e ingresos de $6.66B.

El estimado cuenta con 7 revisiones a la baja y 0 al alza en los últimos 60 días. CVX cuenta con una relación P/E de 11.51 y una relación PEG de 0.79.

Chevron tiene para nasdaq una clasificación de calidad de ganancias (EQR) «alta» por 22 semanas consecutivas.

La empresa ha informado resultados mixtos, 7 veces con resultados inferiores al consenso de los últimos 20 reportes, teniendo un 65% de superación al consenso, el último resultado negativo fue abril 2022.

Factores a considerar

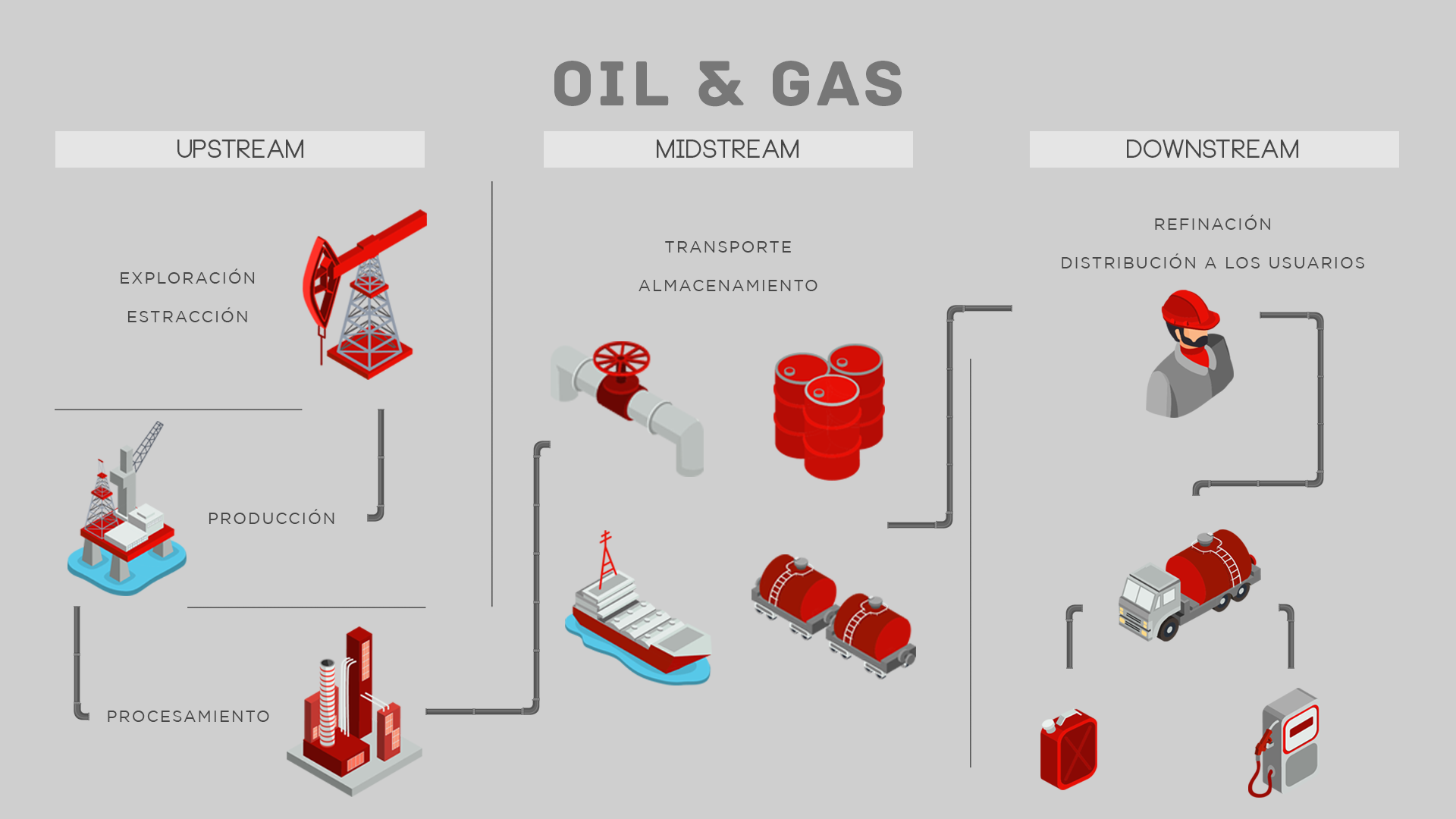

La industria petrolera se encuentra dividida en tres grandes sectores: upstream, midstream y downstream. Al upstream, que también se lo conoce como sector de exploración-producción-procesamiento, es por la solidez de precios y flujo de caja de este sector que se espera que Chevron se vea beneficiado.

Las últimas cifras reflejan una mayor producción de la Cuenca Pérmica y la ausencia de interrupciones en el Golfo de México antes causadas por el clima, que fueron compensadas por la terminación de la concesión de Erawan en Tailandia y la concesión de Lokan en Indonesia.

Se estima una ganancia por parte de este segmento de $6.7B, lo que indica un aumento de más del +20% interanual. Esto se debió principalmente a una mejora significativa en los precios de los productos básicos y reducción en la inflación.

La producción general de petróleo crudo y gas natural se mantuvo firme interanualmente a 3027 MBOE/d (56% de líquidos). La producción de EE.UU aumentó un 4,3% y/y a 1.176 MBOE/d y además los precios promedios de los líquidos fueron un 30% mayores interanualmente. Sin embargo, las operaciones internacionales de la compañía (61% del total) cayeron un 2,9% a 1.851 MBOE/d aunque los precios aumentaron un 30.9% a/a.

Por otra parte para el gas natural que es más del 40% del total de producción de volumen la cual se catapultó 116,9% en EE.UU y 65% internacionalmente en respuesta a la demanda mundial debido a la guerra aunque acentuada en europa y reino unido por el invierno. El precio de venta promedio en los EE.UU se especula de $5.04 por mil pies cúbicos e internacionalmente en $8.28, dicho aumento en los precios también favorecen este trimestre para la compañía.

Además se espera que la empresa también sea impulsada por su segmento downstream, que sería la parte de transporte-almacenamiento. Se espera que los ingresos del segmento sea de $1.7B siendo un aumento de más del 50% a/a respecto a los $760M del año pasado.

En conclusión, se ve un entorno favorable para Chevron este trimestre. Además, el sector se vio reforzado por la producción de petróleo conservadora de la OPEP debido al conflicto bélico actual de rusia. Sin embargo, hay que tomar en cuenta que la inflación aún está en niveles altos y no se ha descartado una recesión en estados unidos y ni hablar internacionalmente marcando una desaceleración en el crecimiento general por lo tanto aún hay cierta incertidumbre en la materia prima y el entorno geopolítico mundial.

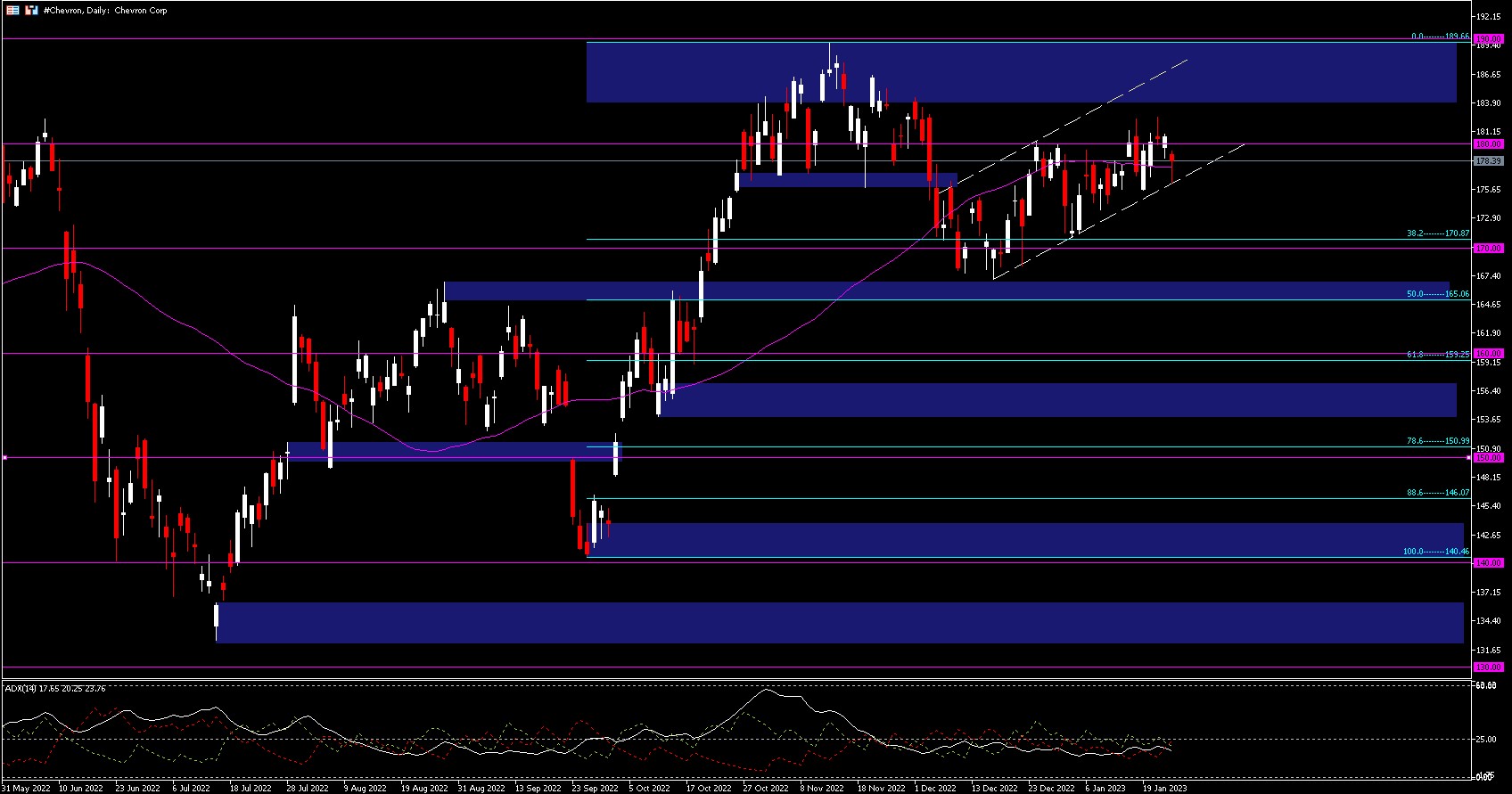

Análisis Técnico- Chevron D1 – $178.39

El precio se ve envuelto en una bandera descendente después de caer de sus máximos históricos en $189.66 y marcar mínimos en $167.07 e iniciar el patrón que lleva 25 días en formación y se encuentra actualmente testeando por 6° día consecutivo el nivel psicológico de $180.00 (máximos históricos anteriores $182.38) sin lograr romperlo. El precio tiene mínimos de ciclo en $140.46 y por debajo de este un mínimo en $132.52.

En caso de tener un resultado favorable es posible romper el nivel de $180.00 de lleno y aproximarnos a los máximos para romperlo y marcar nuevos máximos o de menos un doble techo. En caso de un resultado desfavorable el precio rompería a la baja el patrón y buscaría soporte, teniendo el Fibo 50% en $165.06 siendo la zona de sus últimos máximos antes de los nuevos históricos y el Fibo 61.8% en $159.25 aunque los mínimos más cercanos están en $153.97 (Oct 22) y hasta cierre de ciclo.

ADX en 17.65 +DI en 20.25 -DI en 23.76, sin tendencia actualmente definida después del impulso alcista.

Haga click aquí para acceder a nuestro Calendario Económico

Para webinars educativos y lives presione aquí

Aldo W. Zapien

Analista de Mercado

Aviso de responsabilidad: Este material se proporciona como una comunicación de marketing general con multas informativas específicamente y no constituye una investigación de inversión independiente. Nada en esta comunicación contiene, debe obligaciones que contiene, un consejo de inversión o una recomendación de inversión o una solicitud con el propósito de comprar o vender cualquier instrumento financiero. Toda la información confirmada obtiene las fuentes acreditadas y cualquier información que contenga una indicación de rendimiento pasado no es una garantía o un indicador confiable de rendimiento futuro. Los usuarios reconocen que cualquier inversión en productos apalancados se caracteriza por un cierto grado de incertidumbre y cualquier inversión de esta naturaleza que implique un alto nivel de riesgo por el cual los usuarios son los únicos responsables. No asumimos ninguna responsabilidad por cualquier pérdida derivada de cualquier inversión realizada con base en la información afectada en esta comunicación. Esta comunicación no debe reproducirse ni distribuirse sin nuestro permiso previo por escrito.

Advertencia de riesgo: Es posible que operar con productos apalancados, como Forex y derivados, no sea adecuado para todos los inversores, ya que conlleva un alto nivel de riesgo para su capital. Antes de operar, asegúrese de comprender completamente el contenido de riesgo involucrado, teniendo en cuenta sus objetivos de inversión y el nivel de experiencia y buscando asesoramiento y aportes independientes si es necesario.