Los precios al productor de EE.UU entregaron una sorpresa agresiva, después de los precios al consumidor anteriores. El IPP aumentó un 0,7% en enero, más de lo esperado +0,4% de aumento. En contraste con el pronóstico de 5,4%, la tasa de crecimiento anual de precios disminuyó de 6,5% a 6,0%. La desaceleración en la tasa de inflación anual es insignificante debido al alto efecto base del año anterior, mientras que el incremento mensual se mantiene por encima del promedio histórico.

La publicación de datos de ayer brindó una importante señal de línea dura para que la Fed continúe aumentando las tasas de interés sin dejar que las expectativas de inflación cuelguen, ya que los precios al productor superaron los precios al consumidor durante varios meses. Además de la alta inflación, el mercado laboral necesita más razones para hacer una pausa. Por séptima semana consecutiva, las solicitudes iniciales de beneficios por desempleo estuvieron por debajo de los 200 000, lo que complementó un aumento del 3 % en las ventas minoristas en enero.

En general, esta combinación de datos sugiere que la economía está en buena forma. Sin embargo, ahora corre el riesgo de desencadenar una reevaluación de las perspectivas de la política monetaria. El presidente de la Fed, Cleveland Mester, dijo que vio un caso convincente para un aumento de la tasa de +50 pb en la última reunión del FOMC y que los datos entrantes no cambiaron su opinión de llevar la tasa de los fondos federales por encima del 5% y permanecer allí durante algún tiempo. Presidente de la Fed St. Louis Bullard también transmitió que no descartaría una subida de tipos de 50 pb» en la reunión del FOMC de marzo.

El impacto del informe PPI empujó a la baja el precio del índice bursátil el jueves. El índice S&P 500 cerró con una baja de -1,38%, el índice Dow Jones Industrials cerró con una baja de -1,26% y el índice Nasdaq 100 cerró con una baja de -1,93%. Los resultados negativos de las ganancias corporativas también pesan sobre los índices bursátiles. Organon & Co cerró con una caída del -15% después de reportar ganancias decepcionantes en el cuarto trimestre. Host Hotels & Resorts cerró con una caída de más del -5% después de pronosticar un AFFO por acción para 2023 más débil de lo esperado. Además, Paramount Global y Vulcan Materials cerraron con una caída de más del -4% después de informar ganancias del cuarto trimestre más débiles de lo esperado.

Revisión técnica

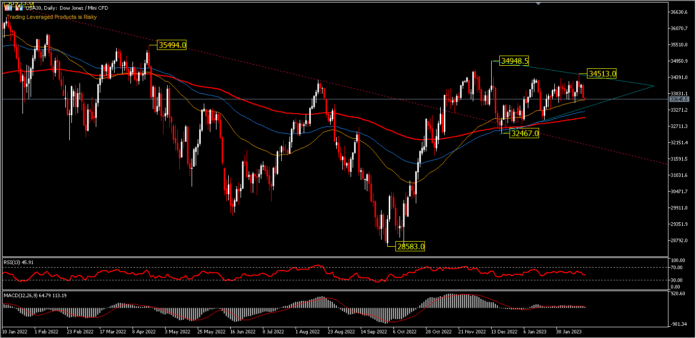

USA30, D1 – El rebote de octubre de 2022 desde el precio de 28 583 aún persiste hasta el día de hoy, aunque desde diciembre de 2022 hasta febrero de 2023, la negociación en el rango aún continúa entre los precios 32 467 – 34 948 y se estrecha en un patrón de triángulo simétrico siempre que actualmente se ve.

Actualmente, el precio está tratando de probar la EMA de 50 días en el rango de precios de 33 600, la EMA de 100 días se ve en 33 222 y la EMA de 200 días en 33 000. Un movimiento por debajo de 32 467 traerá una mayor caída. Aunque el precio está por encima de la media móvil, se ve que el RSI muestra que el impulso del repunte se ha desvanecido en el nivel 46 y el histograma MACD es ligeramente plano.

Se ve una resistencia inmediata en 34,513, un movimiento por encima de este nivel permitiría que el índice pruebe 34,948 y más alto en 35,494.

Haga click aquí para acceder al Calendario Económico

Ady Fangestu

Analista de Mercado – Oficina Educativa de HF – Indonesia

Descargo de responsabilidad: este material se proporciona como una comunicación de marketing general solo con fines informativos y no como una investigación de inversión independiente. Esta comunicación no contiene consejos o recomendaciones de inversión o una solicitud con la intención de comprar o vender cualquier instrumento financiero. Toda la información presentada proviene de fuentes confiables y acreditadas. Cualquier información que contenga indicaciones de desempeño pasado no es una garantía ni un indicador confiable del desempeño futuro. Los usuarios deben ser conscientes de que cualquier inversión en productos apalancados está sujeta a un cierto grado de incertidumbre y que cualquier inversión de este tipo implica un alto nivel de riesgo por el cual la responsabilidad y responsabilidad recae exclusivamente en el usuario. No somos responsables de ninguna pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Se prohíbe la reproducción o distribución adicional de esta comunicación sin nuestro permiso previo por escrito.

Advertencia de riesgo: Es posible que operar con productos apalancados, como Forex y derivados, no sea adecuado para todos los inversores, ya que conlleva un alto nivel de riesgo para su capital. Antes de operar, asegúrese de comprender completamente el contenido de riesgo involucrado, teniendo en cuenta sus objetivos de inversión y el nivel de experiencia y buscando asesoramiento y aportes independientes si es necesario.