Parece que estamos asistiendo a una ligera rotación en la asignación a los índices estadounidenses. Es algo bastante extraño de ver en 2023: después de todo, el US30 ha subido un 2,94% en lo que va de año, frente al 15,47% del US500 y el 36,57% en el caso del USA100.

Pero si observamos el comportamiento desde el 16/06 – dia del último máximo relativo de los índices estadounidenses (con volúmenes muy elevados en esas velas rojas interiores del mercado al contado) – las cosas son diferentes. Sí, el NDQ está rindiendo por debajo de lo esperado: la variedad del SP500 y los valores »value» del DJ les permiten actualmente no hacerlo tan mal.

Performance relativa de US500, USA100, US30, 16/06 – hoy, 30 minutos

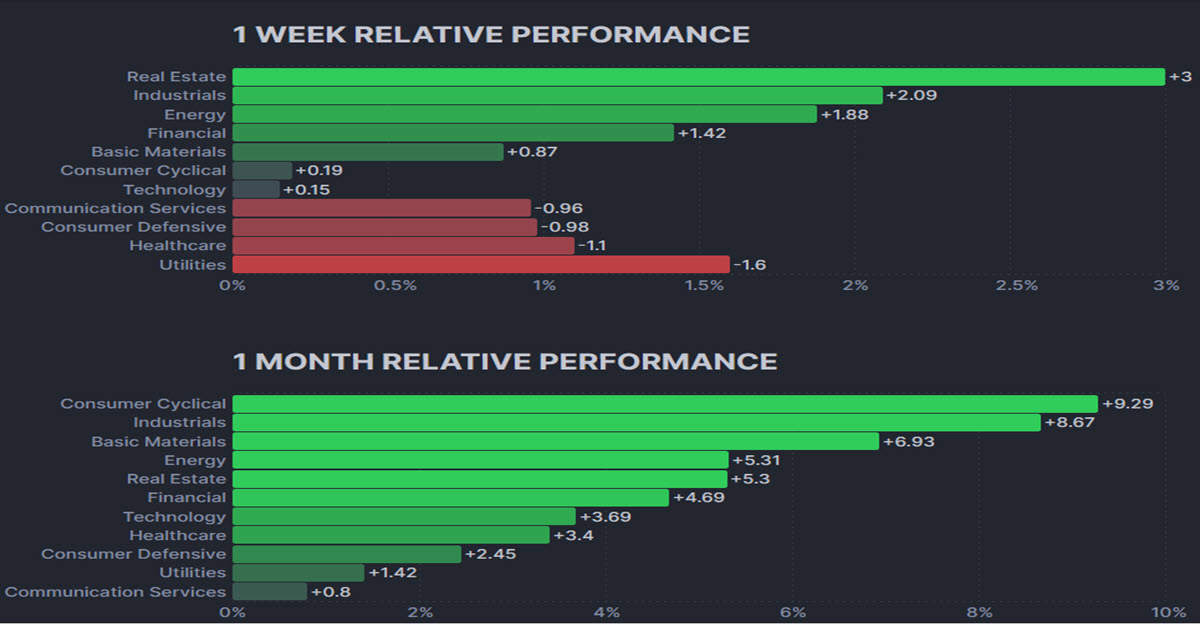

Es bastante normal ver rotaciones de un sector a otro cuando el mercado se encuentra ya en una fase de crecimiento maduro: el dinero en manos de los gestores de cartera no es infinito y tiende a utilizarse a menudo en su cuasi plenitud, para no perder posibilidades de rentabilidad. Llega un momento en que uno saca provecho de lo que mejor le ha ido y se reposiciona -quizá sólo tácticamente- en sectores que parecen un poco más baratos. Así, en la última semana y el último mes estamos asistiendo al regreso de sectores como el industrial, el energético, el financiero y el de materiales básicos. Incluso el inmobiliario, a pesar de sus malas perspectivas y de lo caro que está, con PE y FWD PE sólo superado por el tecnológico.

Sectores de EE.UU., rendimiento semanal y mensual

En resumen, esto puede significar que, para los operadores más aplicados y meticulosos, actualmente existen posibilidades en la selección de valores: escudriñar el mercado más allá del índice que lo agrupa todo y encontrar nombres individuales que se hayan quedado rezagados en el rally de los últimos meses. Para ello podemos basarnos no sólo en el precio, sino también en determinados ratios fundamentales, como unas buenas perspectivas de futuro (por ejemplo, otro BPA previsto en los próximos 5 años) o un precio bajo en relación con los beneficios (PE) o las ventas actuales (PS): en el primer caso destacarían los servicios de comunicación; si nos centramos en los otros dos, quizá querríamos centrar nuestra atención en Energía, Finanzas o incluso Industrial.

Sectores de EE.UU., algunos ratios fundamentales

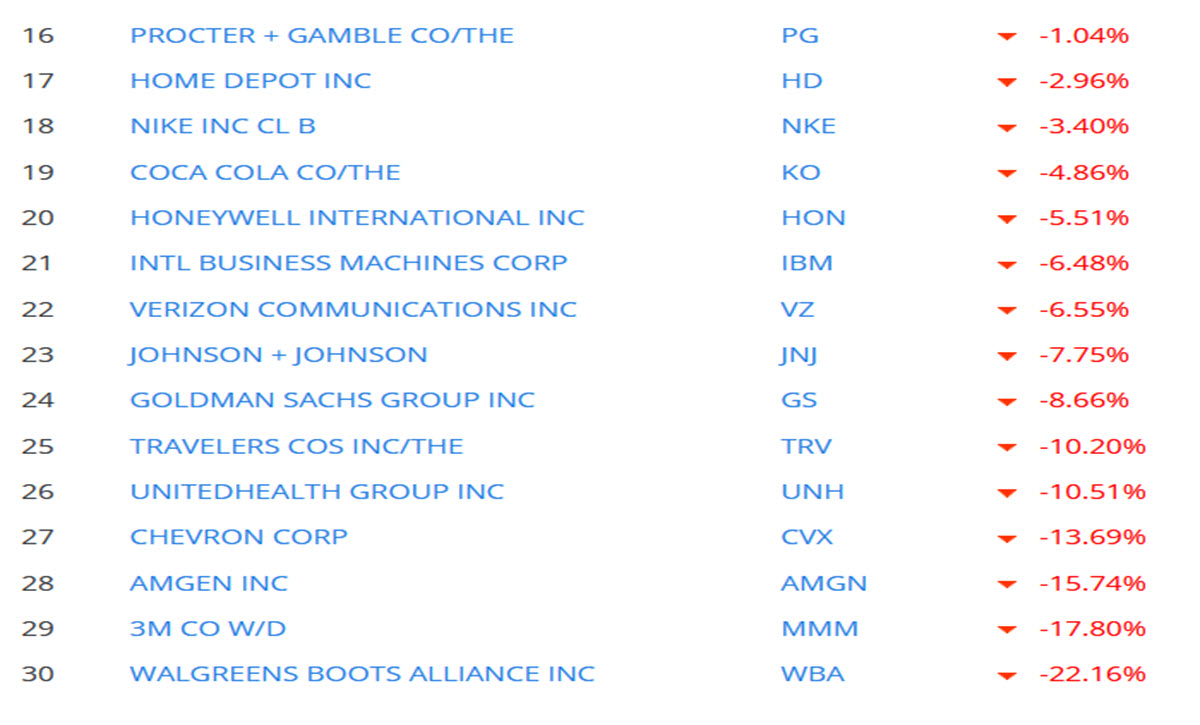

En cualquier caso, hay muchos nombres, incluso grandes y conocidos, que se han quedado rezagados y podrían ofrecer una rentabilidad relativa futura interesante: a continuación se muestran las empresas en negativo YTD del DJ.

DJ30, valores en negativo YTD

Haga click aquí para acceder a nuestro Calendario Económico

Marco Turatti

Analista de mercado

Descargo de responsabilidad: Este material se proporciona como una comunicación de marketing general solo con fines informativos y no constituye una investigación de inversión independiente. Nada en esta comunicación contiene, o debe considerarse que contiene, un consejo de inversión o una recomendación de inversión o una solicitud con el fin de comprar o vender cualquier instrumento financiero. Toda la información proporcionada se recopila de fuentes acreditadas y cualquier información que contenga una indicación de rendimiento pasado no es una garantía ni un indicador confiable del rendimiento futuro. Los usuarios reconocen que cualquier inversión en Productos Apalancados se caracteriza por un cierto grado de incertidumbre y que cualquier inversión de esta naturaleza implica un alto nivel de riesgo del cual los usuarios son los únicos responsables. No asumimos ninguna responsabilidad por cualquier pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Esta comunicación no debe reproducirse ni distribuirse sin nuestro permiso previo por escrito.