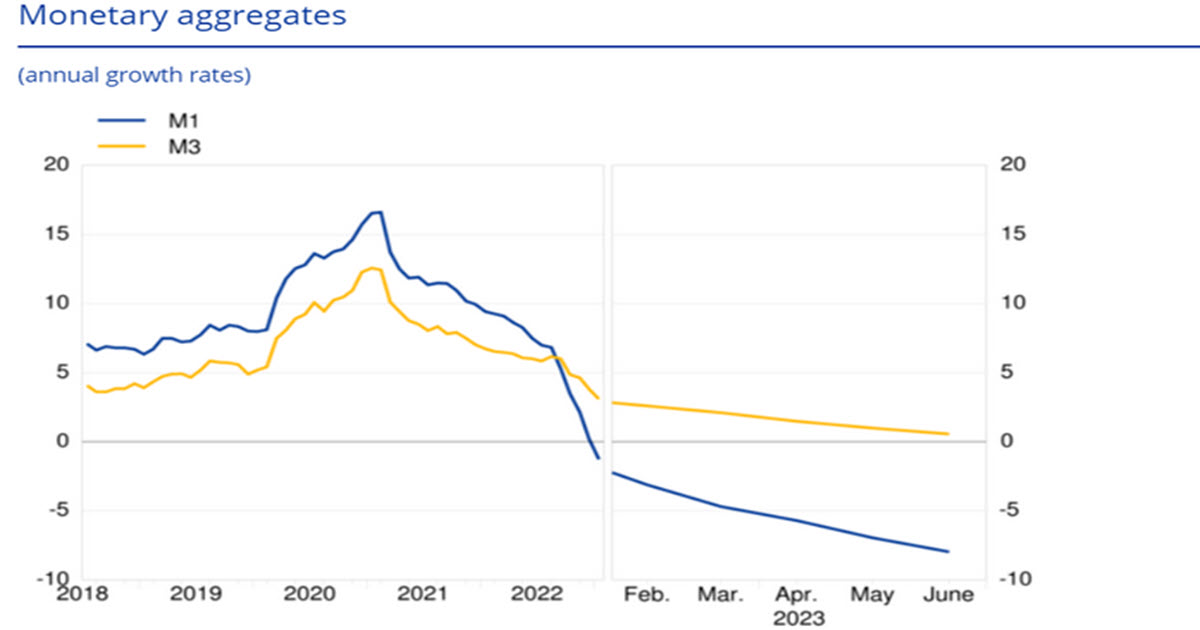

«La demanda neta de préstamos de las empresas cayó con fuerza en el segundo trimestre de 2023, cayendo a un mínimo histórico desde el inicio de la encuesta en 2003»: así lo afirmó el BCE en su última encuesta trimestral a 158 bancos hace pocos días atrás. Este es un aporte clave en la deliberación de políticas para el banco y una prueba más de que la economía del bloque está luchando para hacer frente a los rápidos aumentos de tasas. Los préstamos bancarios son el mecanismo de creación de dinero real de la nada; Si bien el porcentaje de bancos que informaron estándares crediticios más estrictos fue menor que en el trimestre anterior, se mantuvo por encima del promedio histórico de la encuesta y los bancos esperan continuar endureciendo los estándares crediticios. Los aumentos combinados de 400 pb en los últimos años están comenzando a hacer efecto. El crecimiento de los agregados monetarios se está enfriando después de años de expansión: M1 se ha estado contrayendo desde finales de 2022, y ayer M3 mostró un crecimiento anémico de 0,6% a/a. ¡El dinero no debe contraerse en un entorno inflacionario!

Ecb.europa.eu

Pero quizás estemos poniendo demasiado énfasis en la capacidad de la política monetaria para impulsar la economía, a pesar de ser un motor clave de la misma. El dinero no es la economía, pero es el aceite que la lubrica.

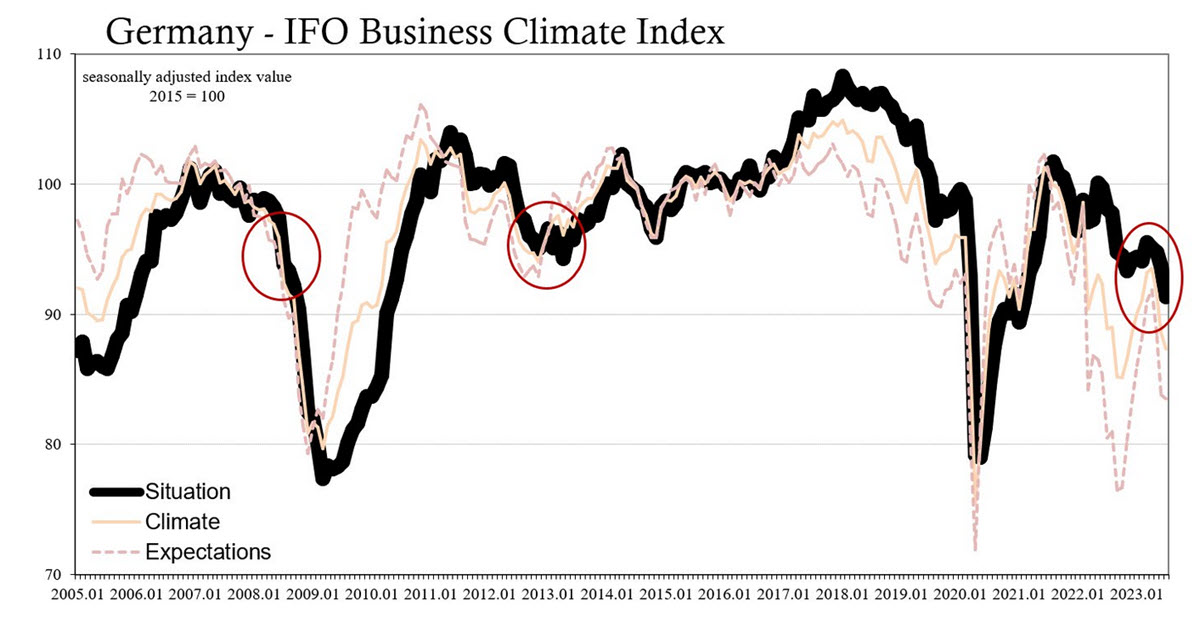

Centrémonos en Alemania, la mayor economía del bloque continental: está en recesión (-0,5% y -0,3% de crecimiento en los últimos dos trimestres), el sector industrial está en problemas, y el último PMI manufacturero salió en 38,8, un tipo de nivel GFC y post-Covid. Mientras tanto, el IFO, el instituto de investigación con sede en Múnich y uno de los think tanks líderes en Europa, en su Business Climate Index mensual declaró que la situación actual se ha vuelto realmente mala: el índice es peor que el punto más bajo de 2012 y acelera a la baja. . El empeoramiento de la contracción del crédito y el colapso del comercio mundial pueden ayudar a explicar por qué.

Y así llegamos a Madame Lagarde: el BCE subirá hoy su Tipo Principal de Refinanciación en 25pb hasta el 4,25%. Pero ese no es el punto, el tono será. No creemos que se comprometa previamente a realizar más aumentos en el futuro, pero será muy equilibrada y hará hincapié en la dependencia de los datos. Los futuros del Euribor actualmente no descartan (pero no cotizan por completo) una nueva subida en diciembre y predicen el primer recorte poco después, alrededor de junio de 2024 (con una buena posibilidad de que esto suceda ya en la primavera). Sin embargo, pongámonos particularmente técnicos por un momento: en el mercado de opciones de Euribor ha habido mucho movimiento en los últimos días en las fechas de vencimiento de agosto versus septiembre/octubre, con comerciantes vendiendo Spreads de calendario en estas fechas. Lo que esto significa es que no descartan un cambio en las expectativas en las próximas semanas, al contrario, creen que es posible.

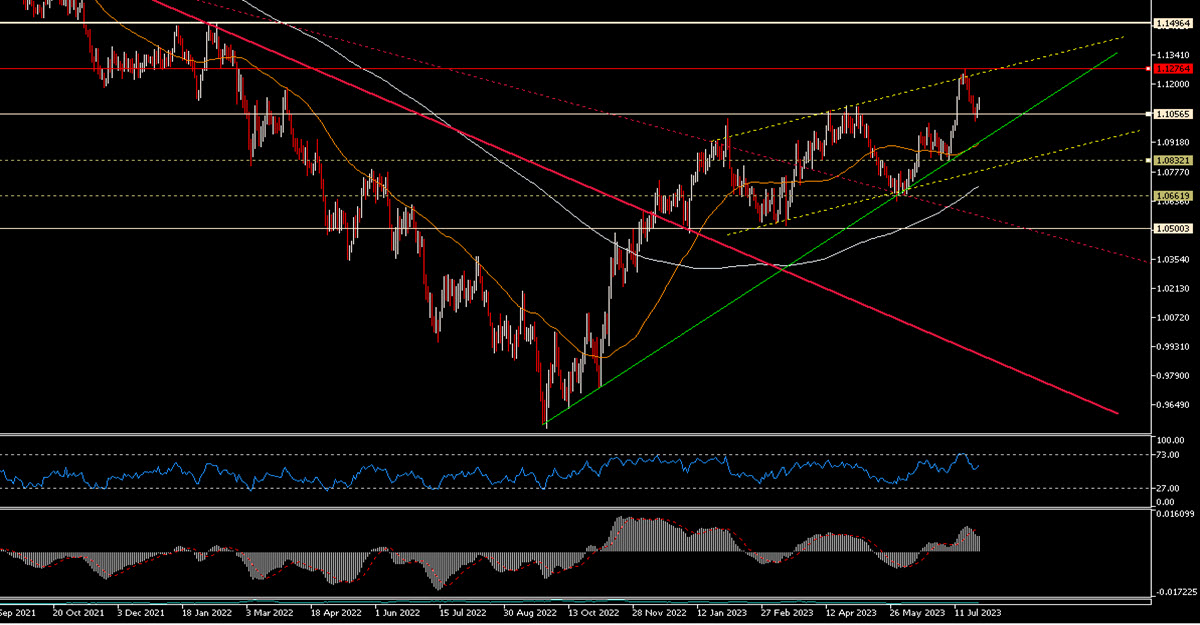

Creemos que el presidente del BCE intentará ir a lo seguro siendo vagamente agresivo para no dar la espalda al mercado, aunque el Consejo de Gobierno debería saber que están al borde del abismo. Lo que esto significa para el EURUSD es la posibilidad de un movimiento alcista en el muy corto plazo, también conocido como lo que queda de esta semana, lo que podría llevar al par al área de 1.1150 nuevamente y posiblemente incluso hacia 1.12. Sin embargo, como debería quedar claro a partir de la exposición anterior de los argumentos, creemos que es difícil favorecer claramente al EUR sobre otras monedas importantes a largo plazo y el ya visto 1.1250/1.13 podría convertirse en el nivel más alto del par durante al menos menos unos meses por venir. Todo esto, por supuesto, si USD lo permite.

Haga click aquí para acceder a nuestro Calendario Económico

Marco Turatti

Analista de mercado

Descargo de responsabilidad: Este material se proporciona como una comunicación de marketing general solo con fines informativos y no constituye una investigación de inversión independiente. Nada en esta comunicación contiene, o debe considerarse que contiene, un consejo de inversión o una recomendación de inversión o una solicitud con el fin de comprar o vender cualquier instrumento financiero. Toda la información proporcionada se recopila de fuentes acreditadas y cualquier información que contenga una indicación de rendimiento pasado no es una garantía ni un indicador confiable del rendimiento futuro. Los usuarios reconocen que cualquier inversión en Productos Apalancados se caracteriza por un cierto grado de incertidumbre y que cualquier inversión de esta naturaleza implica un alto nivel de riesgo del cual los usuarios son los únicos responsables. No asumimos ninguna responsabilidad por cualquier pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Esta comunicación no debe reproducirse ni distribuirse sin nuestro permiso previo por escrito.