Las ventas minoristas mucho más fuertes de lo esperado fueron el titular principal y proporcionaron una breve chispa a los bajistas del Tesoro. Los rendimientos del Tesoro a más largo plazo alcanzaron su nivel más alto este año, es decir, el Tesoro de EE.UU a 10 años subió al 4,22%, su nivel más alto desde noviembre de 2022. También se vieron compensados por las decepcionantes caídas en el índice Empire State y el índice de vivienda NAHB. Kashkari de la Fed dijo que no está listo para decir que la Fed ha terminado. Las bolsas asiáticas y europeas perdieron terreno ante las preocupantes perspectivas de crecimiento. Los precios de las casas nuevas en China cayeron por primera vez este año en julio. El PBOC recortó inesperadamente las tasas de política clave por segunda vez en tres meses el martes, mientras que el RBNZ dejó el OCR sin cambios en 5.50% como se esperaba, pero señaló el riesgo de otro posible aumento para controlar la inflación. En Europa, la inflación subyacente obstinadamente alta del Reino Unido reforzó las apuestas de otra subida de tipos por parte del BoE, mientras que la confianza del ZEW alemán superó lo que respaldó el potencial de subidas adicionales del BCE que pesaron sobre los bonos europeos.

Reino Unido: IPC un poco más alto de lo esperado. Más importante aún, el núcleo no disminuyó levemente, como la mayoría esperaba. En cambio, el número central se mantuvo estable en 6.9%. Dado que es la temporada navideña, será particularmente notable para muchos y podría respaldar las expectativas de inflación, incluso si la inflación general cayera -0.4% m/m en julio. Una situación complicada para el BoE, pero después de la cifra de salarios más alta de lo esperado de ayer, la lectura central más alta de lo esperado en particular probablemente impulsará aún más las expectativas de aumento de las tasas.

- FX – USDIndex rondaba ambos lados de 103.000. EURUSD estable por debajo de 1.0930, el cable saltó a 1.2738 desde 1.2685.

- Acciones: Wall Street estuvo principalmente en números rojos, pero las ventas se intensificaron hacia el cierre para dejar a los principales índices más profundamente en números rojos con el US100 y el US500 con una caída del -1,14% y un -1,16%, respectivamente, y el US30 con una caída del -1,02%. JPN225 cayó un 1,5%.

- Home Depot inició la semana de ganancias minoristas superando las estimaciones, pero advirtió sobre la «presión continua» sobre los consumidores, ya que la compañía dijo que los clientes están retrocediendo en los proyectos de renovación del hogar.

- Intel Corp abandonará su acuerdo de $5.4 mil millones para adquirir el fabricante de chips israelí Tower Semiconductor Ltd una vez que su contrato expire el martes sin la aprobación regulatoria de China.

- La mayoría de las acciones bancarias cayeron el martes. Fitch le dijo a CNBC que la agencia estaba considerando bajar las calificaciones de varios bancos. Bank of America fue el que más cayó, un 3,2%. M&T Bank bajó un 4,2%. Western Alliance y Comerica cayeron un 4% y un 4,5%, respectivamente.

- Materias primas: el USOil cayó a $80.06 debido a que el nerviosismo de China pesa sobre las perspectivas de la demanda, que superó la disminución de las reservas de EE.UU

- Oro: ronda los $1,900.

Hoy: inicios de viviendas, permisos de construcción y producción industrial en EE.UU, minutas de la Fed y ganancias de Target, TJX, Cisco Systems, Synopsys.

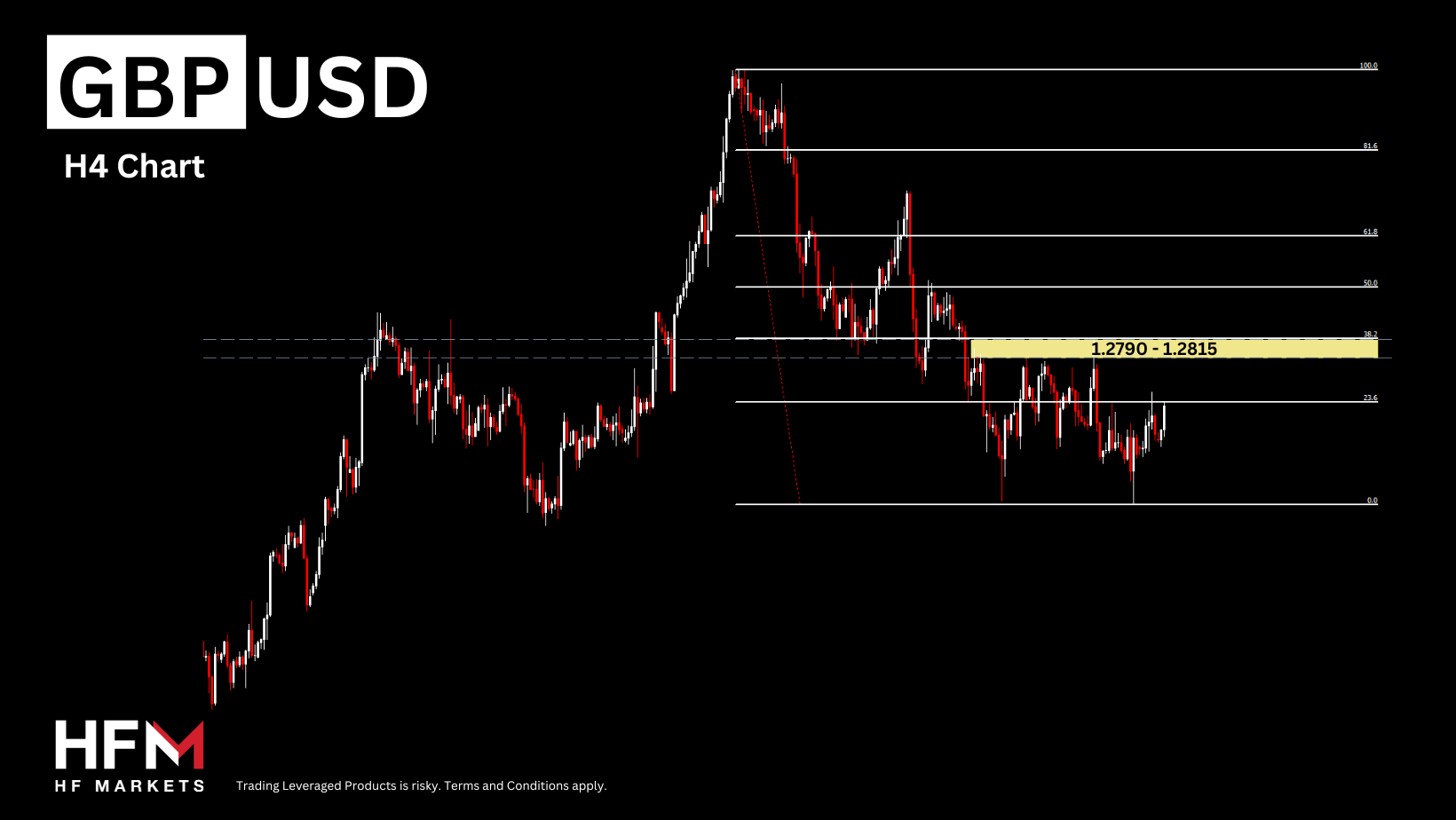

Mayor movimiento de divisas: GBPUSD (+0,26%) se disparó a 1,2736 después de los datos de inflación del Reino Unido, con 1,2750 como el siguiente nivel de resistencia. Un quiebre abriría la puerta a la zona de los 1,28.

Haga click aquí para acceder a nuestro Calendario Económico

Andria Pichidi

Analista de mercado

Descargo de responsabilidad: Este material se proporciona como una comunicación de marketing general solo con fines informativos y no constituye una investigación de inversión independiente. Nada en esta comunicación contiene, o debe considerarse que contiene, un consejo de inversión o una recomendación de inversión o una solicitud con el fin de comprar o vender cualquier instrumento financiero. Toda la información proporcionada se recopila de fuentes acreditadas y cualquier información que contenga una indicación de rendimiento pasado no es una garantía ni un indicador confiable del rendimiento futuro. Los usuarios reconocen que cualquier inversión en Productos Apalancados se caracteriza por un cierto grado de incertidumbre y que cualquier inversión de esta naturaleza implica un alto nivel de riesgo del cual los usuarios son los únicos responsables. No asumimos ninguna responsabilidad por cualquier pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Esta comunicación no debe reproducirse ni distribuirse sin nuestro permiso previo por escrito.