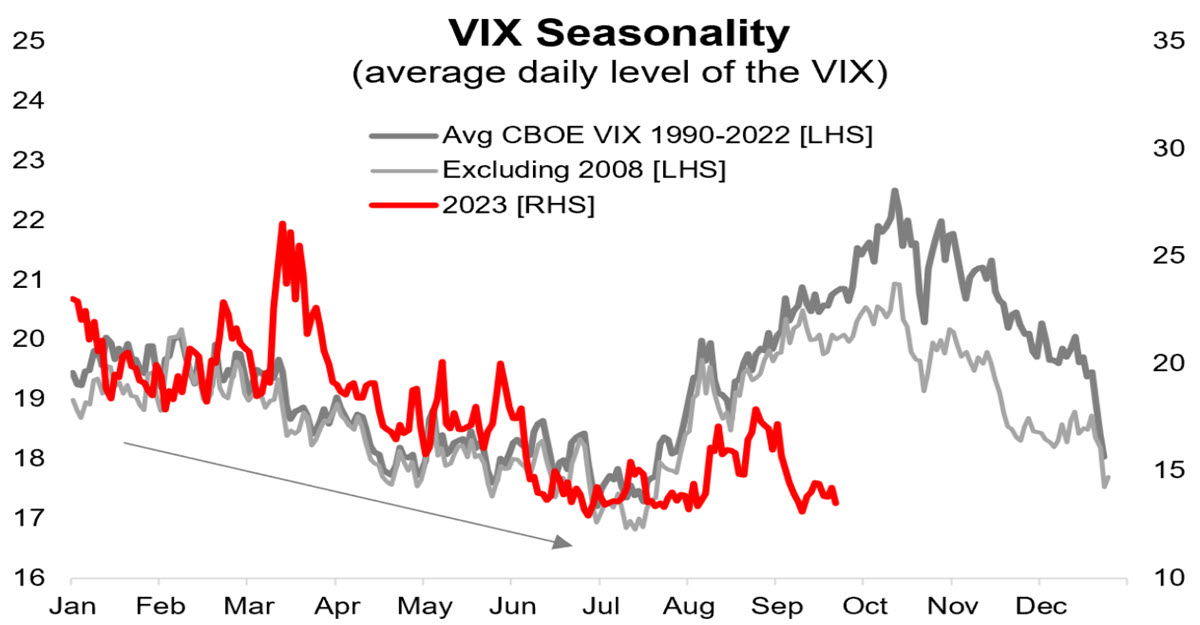

Quizás ya hayas visto este gráfico: representa la estacionalidad del índice de miedo, el VIX, desde 1990 hasta el año pasado (en gris oscuro). También hay una línea (gris claro) que hace lo mismo, pero excluye 2008, que fue un año particularmente volátil debido a la crisis financiera global y, por lo tanto, un valor atípico.

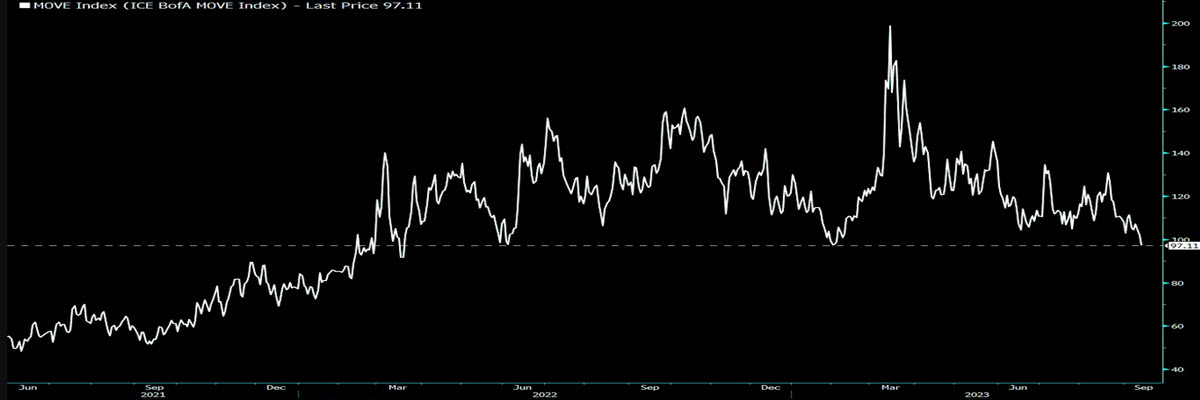

Este gráfico existe desde hace al menos un par de meses, desde julio, cuando estadísticamente el VIX empieza a subir como antesala de una época del año no especialmente favorable (analizamos la estacionalidad de septiembre hace unos días). Sin embargo, este año va, por ahora, en una dirección completamente diferente: ayer el índice de volatilidad cerró en 13,88, el segundo nivel más bajo después del 13,22 registrado a mediados de julio y nuevamente por debajo de los niveles precovid (que en un momento parecían han sido superados, como si se tratara de un nuevo régimen de mayor dispersión de precios). Lo interesante es que ni siquiera es el único caso: en general, la volatilidad de todos los activos se acerca a los mínimos de los últimos dos años: hace unos días, MOVE, el índice de volatilidad de los bonos, alcanzó el nivel más bajo desde marzo de 2022; El siguiente gráfico es un índice de volatilidad cruzada de activos que comprende acciones, renta fija, divisas, petróleo y crédito de alto rendimiento, que también está cerca de mínimos de 18 meses. En resumen, estamos en una situación que, a pesar de la inflación y la política monetaria, parece beneficiar a los inversores Buy and Hold y a aquellos que utilizan estrategias de Carry Trade, dada la estabilidad básica del entorno.

(a) BOFAML, índice MOVE, (b) volatilidad cruzada de activos

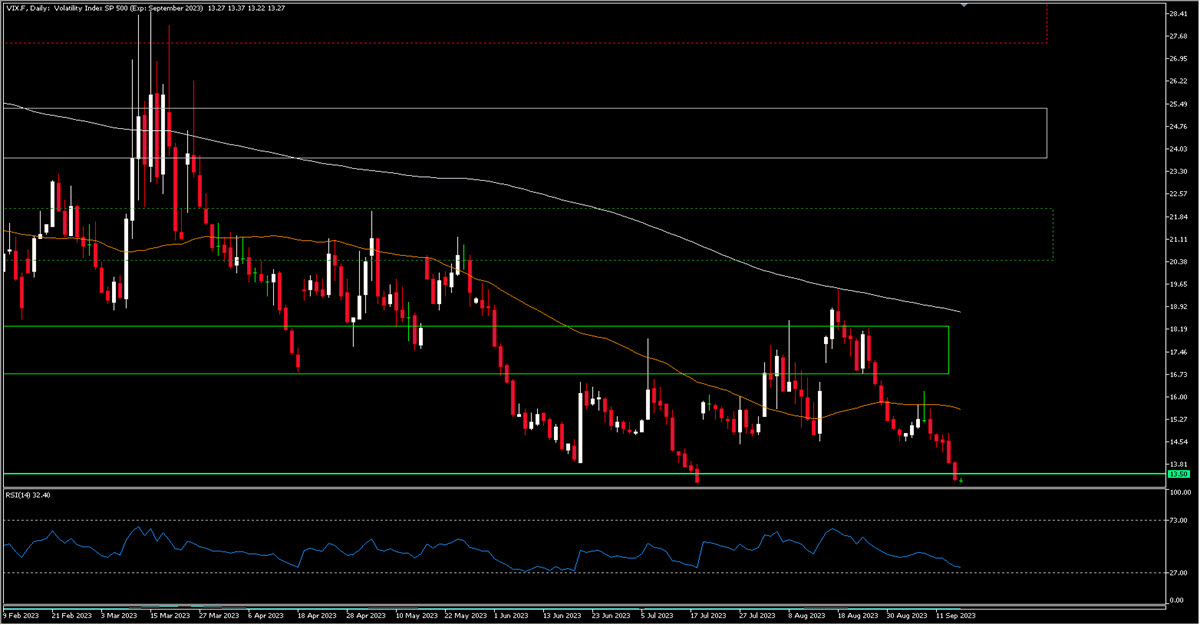

Ciertamente, aplicando el análisis técnico al gráfico VIX se puede ver que el precio de la volatilidad implícita es bajo y muy cercano a un mínimo anterior. Pero parece que las estrategias de venta de volatilidad son cada vez más populares en este mercado que también está inundado de opciones 0dte. Esto significa vender opciones (volatilidad) para ganar una prima, una especie de rendimiento. Son ampliamente utilizados por los creadores de mercados electrónicos, que se encuentran entre los principales actores a la hora de proporcionar liquidez a los índices (y cubrirlos con opciones). Por supuesto, el shock podría provenir de un despliegue repentino de estas estrategias altamente concentradas, pero esto generalmente ocurre después de que se han superado niveles específicos.

Ciertamente, aplicando el análisis técnico al gráfico VIX se puede ver que el precio de la volatilidad implícita es bajo y muy cercano a un mínimo anterior. Pero parece que las estrategias de venta de volatilidad son cada vez más populares en este mercado que también está inundado de opciones 0dte. Esto significa vender opciones (volatilidad) para ganar una prima, una especie de rendimiento. Son ampliamente utilizados por los creadores de mercados electrónicos, que se encuentran entre los principales actores a la hora de proporcionar liquidez a los índices (y cubrirlos con opciones). Por supuesto, el shock podría provenir de un despliegue repentino de estas estrategias altamente concentradas, pero esto generalmente ocurre después de que se han superado niveles específicos.

13,22 fue el mínimo a principios de julio y se puede utilizar como referencia comercial, como nivel de stop (ya sea stop loss – salir de la orden – o stop orden – entrar). Una cosa que hay que recordar es el comportamiento asimétrico del VIX: cae lentamente y sube explosivamente. Hacia abajo se encuentra casi en territorio desconocido, dados los niveles de los últimos años, hacia arriba 14,75, 15,60, 16,10 y 16,60 son los niveles a tener en cuenta.

Haga click aquí para acceder a nuestro Calendario Económico

Marco Turatti

Analista de mercado

Descargo de responsabilidad: Este material se proporciona como comunicación de marketing general únicamente con fines informativos y no constituye una investigación de inversiones independiente. Nada en esta comunicación contiene, o debe considerarse que contiene, un consejo de inversión o una recomendación de inversión o una solicitud con el fin de comprar o vender cualquier instrumento financiero. Toda la información proporcionada se obtiene de fuentes acreditadas y cualquier información que contenga una indicación de rendimiento pasado no es una garantía ni un indicador fiable de rendimiento futuro. Los usuarios reconocen que cualquier inversión en Productos Apalancados se caracteriza por un cierto grado de incertidumbre y que cualquier inversión de esta naturaleza implica un alto nivel de riesgo del cual los usuarios son los únicos responsables. No asumimos ninguna responsabilidad por ninguna pérdida que surja de cualquier inversión realizada en base a la información proporcionada en esta comunicación. Esta comunicación no debe reproducirse ni distribuirse sin nuestro permiso previo por escrito.