USA500, H4 y Diario

El mes de mayo se vio golpeado, mientras que la mayoría de los rendimientos principales de 10 años cayeron a mínimos de varios años, ya que una escalada en las presiones arancelarias aumentó los temores de que una recesión global se está volviendo inevitable. Sin embargo, los datos de Estados Unidos a través de mayo han desafiado generalmente las expectativas de que las fricciones comerciales serán un gran avance en el crecimiento. Sin embargo, los mercados se mantendrán con la atención sobre disputa comercial entre Estados Unidos y China, una posible escaramuza entre Estados Unidos y México, incertidumbres del Brexit y la decisión del BCE, en lugar de datos económicos.

Las amenazas arancelarias agitaron los mercados financieros la semana pasada, lo que provocó un vuelo a la seguridad en bonos y, principalmente, en el tesoro, ya que los mercados bursátiles de Asia y los futuros de acciones estadounidenses vieron nuevas ventas. El Índice MSCI Asia-Pacific (ex-Japan) alcanzó un nuevo mínimo de cuatro meses, mientras que los futuros USA500 muestran una pérdida del 0,5% en el comercio nocturno.

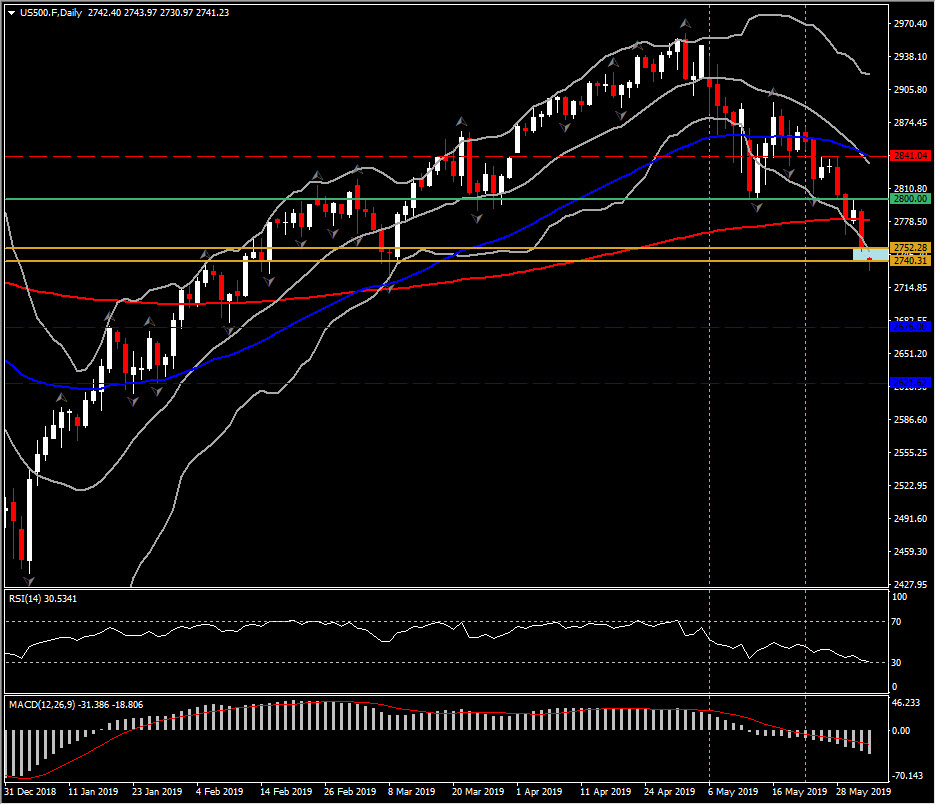

Puede parecer que USA500 es un poco obsoleto para ser negociado, sin embargo, el cierre mensual se ve interesante. La vela bajista de mayo casi completo del cuerpo implica a un pronóstico negativo a medio plazo. Por otro lado, sin embargo, en el corto plazo (ver gráfico diario) el análisis técnico se ven demasiado extendidos, junto con la brecha que se encuentra esta mañana.

Varios gaps se han identificado en el USA500 el mes pasado, donde algunas de ellas podrían ser muy esclarecedoras con respecto a la información analítica del índice, ya que diferentes tipos de gaps indican si una tendencia está comenzando, acelerando o está cerca de su fin. Curiosamente, el USA500 tuvo un gap más bajo el 3 de mayo, mediante la publicación de una brecha de ruptura, que empujó el precio por debajo de la gama de 2 semanas. El gap nunca se llenó completamente en los días siguientes, mientras que el sentimiento del activo se volvió negativo y se ha visto un fuerte declive desde entonces. Una inclinación de 3 días a mediados de mayo no pudo cambiar el sesgo negativo general.

La brecha que se ve esta mañana, el 1er día laborable de junio, parece ser una brecha fugitiva (no confirmada todavía), ya que la tendencia bajista ha estado en marcha por un tiempo, y por lo tanto los comerciantes parece que estaban a la espera de otra excusa para saltar. Las incertidumbres geopolíticas en curso en la nueva semana/mes renuevan las ventas.

A medida que comenzó junio, las tensiones comerciales geopolíticas siguen centrándose en la aplicación por China de aumentos arancelarios de represalia el sábado. Los funcionarios chinos también planean movimientos contra compañías extranjeras «poco confiables» y planean presentar su propia lista de «violadores». Mientras tanto, el Presidente Trump se metió en el debate del Brexit cuando llega al Reino Unido y la última escalada de las tensiones comerciales y los riesgos del Brexit de ningún acuerdo han impulsado a los comerciantes a revisar las previsiones y comenzar a buscar recortes de tasas.

Mientras tanto, los indicadores técnicos están fuertemente configurados a la baja, con RSI diario a 24, y las líneas MACD siguen estirándose por debajo de la línea de señal, algo que sugiere el fortalecimiento del impulso negativo. Por lo tanto, se espera una continuación de la desventaja, sin ningún pico significativo por encima de la brecha y hasta 2.800 nivel de resistencia (soporte de 2 semanas). Siguiente apoyo viene en 2.676 (febrero de baja y resistencia de enero) y el 2.621.

A corto plazo, sin embargo, la acción del precio fuera de las bandas de Bollinger podría ver la corrección a la ventaja, ya que el activo está sobrevendido. Los niveles de resistencia inmediatos se fijan en:2.752,28 y 2.770,80.

Click here to access the Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in FX and CFDs products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.