Los EGB se han unido con los bonos del Tesoro y con los diferenciales de la Eurozona después de que el BCE confirmó que reducirá los límites de emisor en su programa QE de 750 mil millones de euros. Aprovechar el ESM y finalmente usar el programa OMT de Draghi también está en las cartas de la Eurozona a medida que los gobiernos intentan limitar el impacto de la pandemia. A pesar del paquete de estímulo masivo de EE. UU. Y las promesas adicionales de los funcionarios europeos, los mercados bursátiles dirigidos hacia el sur en Europa y los futuros de EE. UU. También son en general más bajos, por delante de las posibles solicitudes de desempleo de EE. UU.

El rendimiento del Bund a 10 años bajó -3.9 pb a -0.308%, el rendimiento de Gilt bajó -3.7 pb a 0.398%, y los rendimientos del Tesoro de EE. UU. Disminuyeron -6.1 pb a 0.806%. Las tasas griegas a 10 años cayeron casi 34 pb a medida que los diferenciales de la zona euro se redujeron. Mientras tanto, GER y UK100 han bajado un -2,1%.

La volatilidad del mercado de divisas ha disminuido esta semana, ya que el estímulo global masivo ha alejado a los mercados del modo de pánico que prevaleció la semana pasada. Sin embargo, el mercado continuará sujeto a una alta volatilidad y un bajo rendimiento general siempre que el contagio por coronavirus permanezca en un estado de propagación creciente.

La gran cantidad de respuestas monetarias y fiscales globales han ayudado a las acciones a encontrar un alivio sostenible, sin embargo, hasta ahora, a medida que la volatilidad sigue siendo alta, hemos visto retrocesos. Si se trata de correcciones o signos de reversión, ¡nadie lo sabe todavía!

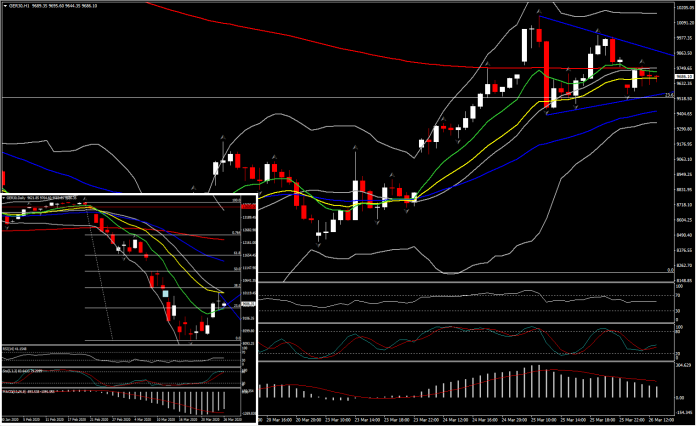

En la UE, GER30, en contraste con UK100, ha ganado algo de terreno, con una distancia de más de 1600 puntos desde los mínimos de 7 años. Esto se refleja en un retroceso de más del 35%, pero ¿parece lo suficientemente suficiente como para creer en una reversión? Técnicamente hablando, el sentimiento que hemos visto en las últimas sesiones presenta un sesgo positivo a corto plazo, con el activo manteniendo el fondo por encima de 9.500 (23,6% de nivel de Fibra en 9.523) a pesar del doji del miércoles. Esto proporciona un alivio de que el 38.2% de Fib todavía está en las cartas. Una ruptura por encima de la formación de banderines a corto plazo podría abrir las puertas hacia una nueva prueba de 38.2% de Fib. nivel de retroceso en 10,358 (esto podría llenar el vacío del 12 de marzo).

Mientras tanto, en el mediano plazo, los indicadores de impulso diarios siguen siendo negativos a pesar de que están dando signos de debilidad. El RSI se recuperó de los niveles de sobreventa pero permanece por debajo de la zona neutral y el MACD se encuentra en el área negativa, sin embargo, se extiende por encima de su línea de señal, lo que sugiere una disminución del sesgo negativo.

Claramente, todavía hay mucha volatilidad por jugar, pero la forma en que este movimiento se está formando, ahora se está comprando la debilidad.

Click here to access the Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.