USA100, Dario

Los mercados de renta variable de EE. UU. Continúan presentando una rotación de acciones tecnológicas centradas en el crecimiento a valores cíclicos que incluyen energía, finanzas e industria. La lógica es que las acciones de tecnología son más vulnerables a la caída en los mercados de bonos de EE. UU. Como consecuencia del aumento de los rendimientos debido a que sus valoraciones se basan tanto en las ganancias futuras. Hoy, el USA100 cotiza a la baja nuevamente alrededor de 12,470 antes de la apertura de efectivo y permanece muy por debajo de los promedios móviles convergentes de 20 y 50 días en la zona de 13,200.

Las continuas palabras tranquilizadoras de Jerome Powell la semana pasada, posiblemente la última antes de la reunión del FOMC (16-17 de marzo), y un tono similar esperado de Christine Lagarde en la reunión y conferencia de prensa del BCE de esta semana (11 de marzo) se suman a la sensación de una inevitable repunte de la inflación y, por tanto, la premisa de que los mercados de bonos se mantienen en camino de una mayor debilidad. La oferta continua de las principales materias primas como el petróleo y el cobre simplemente se suma a esta perspectiva. Los banqueros centrales continúan realizando un delicado acto de equilibrio entre una actitud benigna ante el aumento de las expectativas de inflación y el fomento activo de un repunte y el sobrecalentamiento de sus economías. El gran golpe de los datos de nómina no agrícolas de EE. UU. El viernes también se sumó al argumento de que el aumento en los precios podría llegar antes de lo esperado. Sin embargo, el crecimiento del empleo sigue siendo frágil; la medida más amplia de desempleo U6 en los EE. UU. permanece por encima del 10% en el 11,1% y, aunque tiene una tendencia a la baja, sigue siendo una advertencia importante para la cantidad de holgura en la economía. Las nóminas del viernes mostraron un gran impulso positivo para los empleos de servicios (el sector de la hospitalidad en particular), pero la semana laboral se recortó en enero y cayó drásticamente en febrero, dejando un gran déficit de horas trabajadas. Las nóminas durante el período de mayo a febrero han recuperado el 58% de los puestos de trabajo perdidos en marzo y abril. Las horas trabajadas han recuperado un 64% mayor de la caída. El aumento de la semana laboral más grande significa que las horas se han recuperado con menos trabajadores que trabajan más horas. El impacto de la severa ola de frío en los EE. UU. Tampoco se ha absorbido por completo.

El Senado de Estados Unidos aprobó el plan de rescate de 1,9 billones de dólares durante el fin de semana, y se espera que vuelva a estar en la Cámara el martes para aumentar el muro de dinero que se está inyectando en la economía de Estados Unidos. La votación fue estrictamente partidaria con todos los demócratas apoyando el proyecto de ley y todos los republicanos oponiéndose. Se hicieron algunos cambios en el tamaño de la financiación por desempleo, de ahí el regreso a la Cámara. El proyecto de ley incluye cheques de $ 1400 para las personas que ganan menos de $ 75,000, junto con $ 300 por semana en beneficios de desempleo mejorados (en comparación con $ 400 antes). El estímulo adicional debería ayudar a impulsar las acciones a corto plazo, aunque se ha descontado en gran medida y el probable aumento de los rendimientos de los bonos podría limitar el alza y ponderar las acciones de valor para generar una acción entrecortada, como hemos visto hasta ahora con los tres principales mercados de acciones de EE. UU. más bajo.

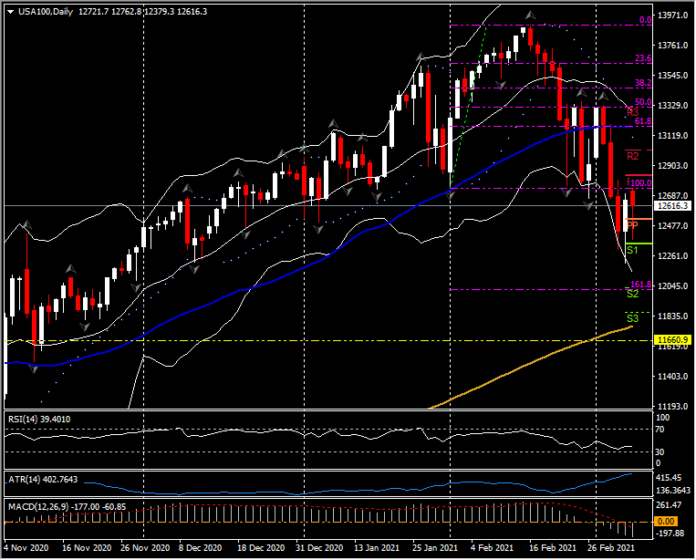

El USA100 rompió por debajo del promedio móvil de 20 días (13,525) el 22 de febrero, el promedio móvil de 50 días 3 días después y luego ganó impulso la semana pasada para registrar un nuevo mínimo de 2021 en 12,205. El siguiente soporte está en el nivel de 12,000, un número redondo psicológico, con la confluencia del S2 diario y la extensión de Fibonacci 161.8 cerca de él. Debajo de este último se encuentra el promedio móvil de 200 días en 11,750 y luego el mínimo de octubre en 11,000. RSI y MACD continúan a la baja. Para volver a subir, 13.200 es ahora clave, con la convergencia de los promedios móviles de 20 y 50 días y el nivel de Fibonacci de 61,8. Por encima de aquí, la resistencia se encuentra en 13,500 y el máximo histórico en 13,920.

Click here to access the our Economic Calendar

Stuart Cowell

Head Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.