Los mercados bursátiles europeos están ampliamente al alza a medida que la confianza se estabiliza. Los índices se recuperaron después de la venta masiva de ayer, y mientras los mercados están fuera de los máximos anteriores, GER30 y UK100 siguen subiendo un 0,3% y un 0,5%, respectivamente. Los futuros de EE. UU. También registran amplias ganancias, con una ganancia del 0,5% en EE. UU. 30 a la cabeza.

Los mercados han comenzado a reducir las expectativas de reducción gradual y hubo algunas sugerencias de que el RBA en realidad podría agregar al QE en lugar de reducirlo. Las advertencias de Haskell del Banco de Inglaterra contra el riesgo de movimientos de ajuste prematuros y las expectativas de que el BCE fortalecerá el mensaje moderado en la guía a futuro en la reunión del jueves también pueden haber ayudado. Los desarrollos de virus siguen siendo el centro de atención, pero deben ponerse en contexto. Las tasas de incidencia están aumentando gracias a la variante Delta más infecciosa, pero siguen siendo relativamente bajas en Alemania y Francia, y al mismo tiempo, los programas de vacunación también están avanzando. Aunque el Reino Unido dio la alarma sobre la variante Beta en Francia, los estudios han demostrado que se trata de una variante leve que se encuentra principalmente en una isla francesa en el Océano Índico, y ya se sabe que es posible que las vacunas no puedan prevenir todas las infecciones. . Mientras tanto, la tasa de incidencia de 7 días del Reino Unido de 473 solo es superada por el hotspot vacacional de Chipre y se compara con tasas de poco menos de 90 en Francia y alrededor de 11 en Alemania.

Dado que la evolución del virus pone de relieve que la pandemia no ha terminado, el BCE estará en el centro de atención durante el resto de la semana. En ese contexto, parece que el presidente Lagarde está listo para fortalecer el tono moderado de la orientación futura en la próxima reunión del consejo del 22 de julio. Eso no significa que el banco central no se esté preparando lentamente para las medidas de reducción, pero incluso si no hay retrocesos y el BCE realmente comienza a reducir los objetivos mensuales de compra de activos y elimina gradualmente el PEPP según lo planeado, la política monetaria seguirá siendo extremadamente Los aumentos acomodaticios y de tarifas no estarán en la agenda durante mucho tiempo.

Una guía futura reforzada prepararía el escenario para una reducción de los niveles de compra, que aún está por llegar en la reunión de septiembre, con el próximo conjunto de pronósticos. Mientras tanto, la decisión sobre el PEPP puede no tomarse hasta diciembre y probablemente vendrá con un fortalecimiento de otros programas de compra de activos, que pueden no ofrecer la misma flexibilidad en la distribución de compras, pero aún dejan al banco central con espacio para intensificar el apoyo nuevamente. si necesario.

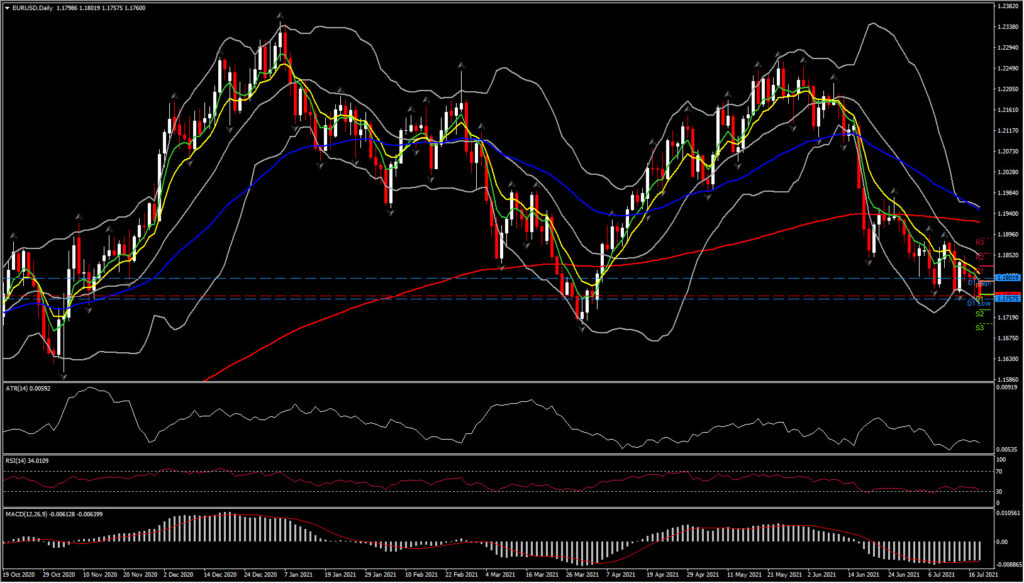

El EURUSD ha encontrado un punto de apoyo después de caer a un mínimo de tres meses y medio en 1,1764 ayer y hasta ahora también. La demanda de refugio seguro para el USD pesó sobre el par, aunque el polvo se ha asentado hoy y las acciones europeas y los futuros de acciones estadounidenses han logrado un repunte, incapaces de aliviar la presión sobre el EURUSD.

En cuanto al euro, los datos de inflación de junio de la zona euro mostraron que ha habido presiones de precios marcadamente más benignas en Europa que en EE.UU. y Reino Unido, y los miembros de la política del BCE en su mayor parte han continuado cantando desde la hoja de himnos moderados. Tanto la Fed como el BCE mantienen una postura moderada, y ambos persiguen políticas de tipos de interés de tipo casi cero (EURUSD neutral). La inflación de EE. UU. Es más alta que la inflación de la zona euro (EURUSD alcista), pero el crecimiento económico de EE. UU. Está superando al de la zona euro (EURUSD bajista). Al mismo tiempo, EE. UU. Tiene un déficit en cuenta corriente y la Eurozona un superávit en cuenta corriente (EURUSD alcista), aunque el impacto cambiario de esto puede ser mitigado, e incluso más que compensado, por entradas de capital a EE.UU se mantiene el diferencial de crecimiento entre EE.UU y la zona euro (potencialmente bajista para el EURUSD). Una influencia periódica de refugio seguro también está en la mezcla, y el dólar puede tener un rendimiento superior durante los períodos de mayor aversión al riesgo en los mercados globales.

Click here to access our Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.