La decisión del Banco de Inglaterra está a la vista, y se espera que el Reino Unido se una a la Fed y al BCE y muestre una paciencia cautelosa por ahora.

Después del susto de la inflación durante la primavera, la atención se ha centrado en la dinámica del crecimiento y, en particular, en la amenaza a la baja de la variante Delta Covid en expansión junto con los vientos en contra de varias restricciones, incluida la escasez de mano de obra y materiales, interrupciones de la cadena de suministro y aumento de precios. Los casos de Covid continúan cayendo drásticamente en el Reino Unido, mientras que el vínculo entre los nuevos casos y las enfermedades graves y la muerte se ha roto claramente. Incluso expertos normalmente pesimistas en el Reino Unido han admitido que el país se está acercando a la inmunidad colectiva, incluso contra la variante Delta. Más del 90% de la población adulta en el Reino Unido tiene un nivel de inmunidad, ya sea por vacunación, infección natural o ambas. Esos impactos se destacaron en los informes del PIB alemán y estadounidense más lentos de lo esperado de la semana pasada. Y aunque muchos de esos obstáculos deberían verse en los próximos datos, se espera que se disipen a finales de año.

En el Reino Unido, vencen las últimas encuestas PMI de junio, aunque las lecturas finales normalmente no son de demasiado interés para los mercados. Los PMI preliminares de manufactura y servicios mostraron una corrección inesperadamente fuerte de la serie o de los máximos históricos cercanos a la serie que se observaron en junio, aunque todavía muestran un sólido nivel general de expansión continua. Los datos no impidieron que el FMI elevara su pronóstico de crecimiento del Reino Unido para 2021 esta semana al 7,0%, que es su proyección conjunta de crecimiento más rápido de las principales economías avanzadas.

La reunión del Comité de Política Monetaria del BoE llamará la atención después de que el BCE y la Fed ya hayan señalado una actitud cautelosa de esperar y ver durante el verano y es probable que el BoE haga lo mismo el jueves. The Old Lady también publicará su última revisión trimestral de política monetaria, que probablemente incluirá revisiones al alza tanto del PIB como de las proyecciones de inflación. Sin embargo, a pesar de esto y del hecho de que dos miembros del MPC (Saunders y Ramsden) se han vuelto relativamente agresivos, la expectativa de consenso es que los votos unánimes de 9-0 en el comité de nueve miembros dejen sin cambios tanto la tasa de recompra como el total de QE.

La eliminación progresiva y el próximo fin del plan de apoyo salarial pandémico del gobierno es una preocupación particular a corto plazo para el Banco de Inglaterra, dado el riesgo de un mayor desempleo. La evolución en curso de la pandemia también es motivo de preocupación, tanto a nivel mundial como nacional. La semana pasada, el Reino Unido experimentó una disminución pronunciada en los niveles semanales de los nuevos casos de Covid, aunque el pronóstico sigue siendo tentativo.

En el mercado de divisas por delante del Banco de Inglaterra, la libra se ha negociado modestamente más firme hasta ahora, aunque se ha mantenido dentro de los rangos del lunes frente al dólar, el euro y el yen, entre otras monedas.

La libra esterlina, a pesar de que ya ha tenido un rendimiento superior en lo que va del año, puede tener que repuntar aún más, con la moneda manteniéndose en niveles históricos relativamente débiles según la medida del índice amplio ponderado por comercio ajustado por inflación. Esto dependerá de que la situación de Covid se mantenga bajo control y la confianza global se mantenga, ya que la moneda del Reino Unido tiene una tendencia a tener un rendimiento inferior durante períodos sostenidos de posicionamiento sin riesgo en los mercados globales (siendo la moneda de una economía abierta con altos déficits).

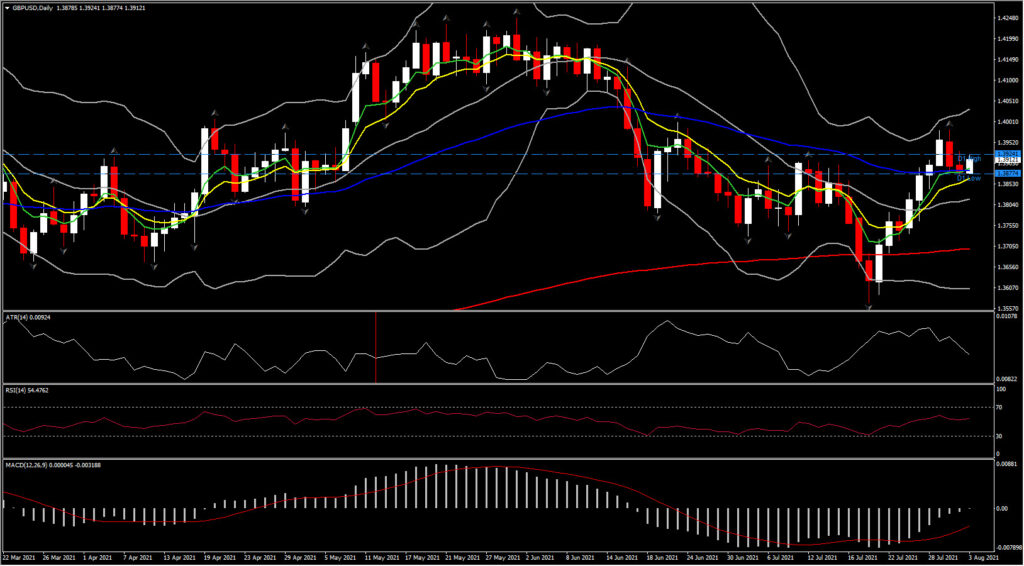

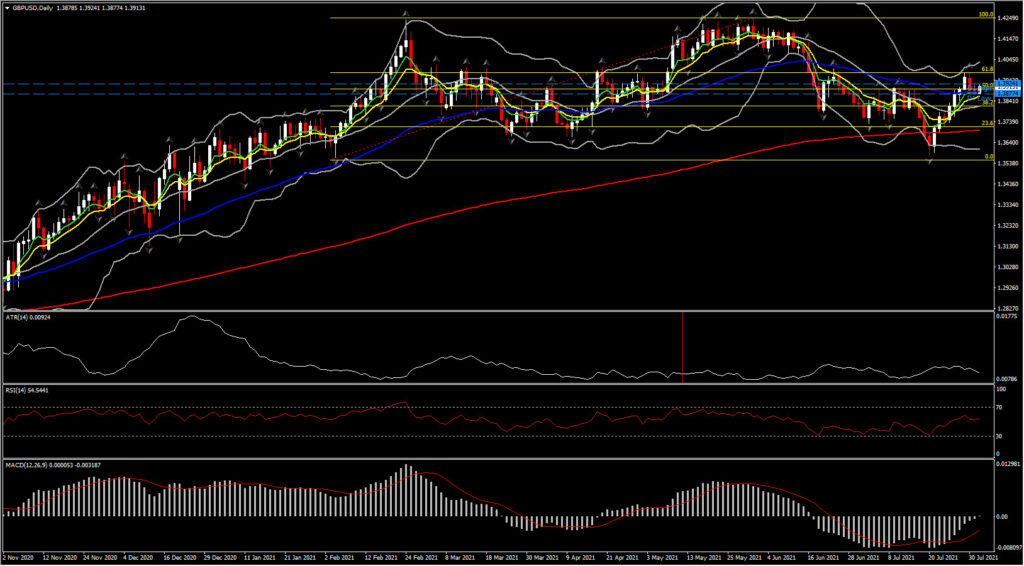

Actualmente, el GBPUSD está reanudando su movimiento hacia el norte después de la caída correctiva de 1.4000 a 1.3870. Es significativo el hecho de que está volviendo a probar el punto medio del rango de 2021 (1.3560-1.4280) por segunda semana consecutiva. El indicador RSI diario está presentando el último rebote de 10 días, pero se mantiene cerca de 50, lo que sugiere una falta de dirección en el mediano plazo. Las líneas del MACD, aunque se mantienen por debajo de 0, reflejan un aumento decisivo en el interés de compra desde mediados de julio en su intento de entrar en territorio positivo.

El activo debe progresar hacia una ruptura decisiva de 1.4000 (nivel de Fibonacci del 61.8% para 2021 y resistencia de junio a julio) para generar un sesgo positivo adicional, con la próxima Resistencia en el máximo del año, es decir, 1.4250. Una ruptura de este último podría llamar la atención sobre el pico de 5 años.

Por otro lado, una deriva hacia abajo a 1.3815, que es la confluencia de la media móvil simple (SMA) de 20 días y el 38.2% de Fibonacci. nivel de retroceso, podría atraer vendedores. Dicho esto, tal pierna hacia abajo podría traer el 23,6% de Fib. el nivel en 1.3715 y el piso de julio en 1.3570 vuelven a entrar en juego.

Click here to access our Economic Calendar

Andria Pichidi

Market Analyst

Disclaimer: This material is provided as a general marketing communication for information purposes only and does not constitute an independent investment research. Nothing in this communication contains, or should be considered as containing, an investment advice or an investment recommendation or a solicitation for the purpose of buying or selling of any financial instrument. All information provided is gathered from reputable sources and any information containing an indication of past performance is not a guarantee or reliable indicator of future performance. Users acknowledge that any investment in Leveraged Products is characterized by a certain degree of uncertainty and that any investment of this nature involves a high level of risk for which the users are solely responsible and liable. We assume no liability for any loss arising from any investment made based on the information provided in this communication. This communication must not be reproduced or further distributed without our prior written permission.