A las 11:00 hora de Beijing del viernes, el Banco de Japón anunciará su decisión sobre la tasa de interés hasta el 16 de junio. Por lo menos, el banco central mantendrá su política de tipos de interés negativos desde enero de 2016, manteniendo el tipo de interés de referencia en el -0,1%, mientras que el objetivo de rendimiento del Tesoro a 10 años se mantiene en el 0%. Alrededor del 50% de los participantes en una encuesta de economistas de Reuters esperan que el BOJ probablemente revierta su política de relajación, incluidos los ajustes a su programa de control de la curva de rendimiento (YCC), en julio o septiembre.

Para el yen vs el dólar, 145 es un umbral a tener en cuenta, lo que no está descartado si el Banco de Japón sigue manteniendo una política monetaria acomodaticia. Los resultados de la encuesta también muestran que si el yen cae por debajo de 145 frente al dólar estadounidense, el 54% de los economistas cree que el Banco de Japón podría tomar medidas, es decir, emitir una advertencia o intervenir en el mercado de divisas; alrededor del 43% de los economistas cree que que el banco central No se tomará ninguna medida hasta que el tipo de cambio caiga por debajo de 150.

Vale la pena señalar que el gobierno japonés implementó medidas de intervención adicionales en septiembre-octubre del año pasado, lo que provocó que el yen revirtiera su caída frente al dólar después de tocar un mínimo de 32 años cerca de 152. Desde entonces, el Banco de Japón también ajustó inesperadamente YCC en diciembre. A las 14:30 hora de Beijing del mismo día, el gobernador del Banco de Japón, Kazuo Ueda, realizará una conferencia de prensa sobre política monetaria. Los comentarios de Kazuo Ueda hasta ahora han sido moderados, una vez dijo: «El final de la política de relajación dependerá de lograr el objetivo de la tasa de inflación del 2% y el crecimiento de los salarios». ¿Cuándo se realizará? Más del 70% de los economistas creen que esto puede suceder cuando aumenten los salarios en 2024. Los salarios en Japón han aumentado más del 3 por ciento en lo que va del año, un máximo de 30 años, en medio de una alta inflación y una fuerza laboral limitada.

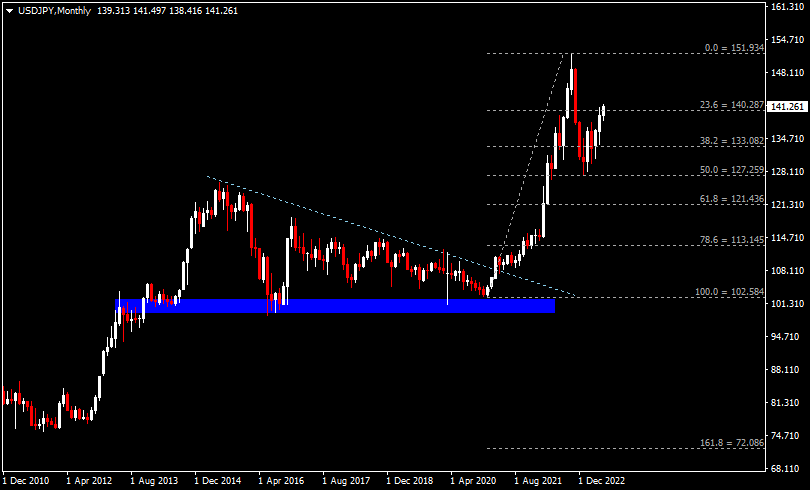

Análisis técnico:

Mirando los últimos 20 años, el USD/JPY alcanzó picos más bajos en agosto de 1998, enero de 2002 y junio de 2007, respectivamente, en 147,71, 135,19 y 124,12. La tendencia bajista continuó desde finales de 2011 hasta 2012 (cuando alcanzó un mínimo de 75,56 en octubre de 2011). El par de divisas inició un repunte del mercado alcista en el cuarto trimestre de 2012 y recuperó la caída desde junio de 2007 hasta finales de 2011-2012 a mediados de 2015. Durante más de cinco años, el USDJPY se negoció en el área del triángulo descendente hasta marzo de 2021, cuando rompió la línea de tendencia y comenzó la siguiente ronda de ganancias. En octubre de 2022, el par de divisas tocó 151 por primera vez desde agosto de 1990 y luego inició un modo de corrección a corto plazo, que encontró soporte cerca de 127 en enero de 2023.

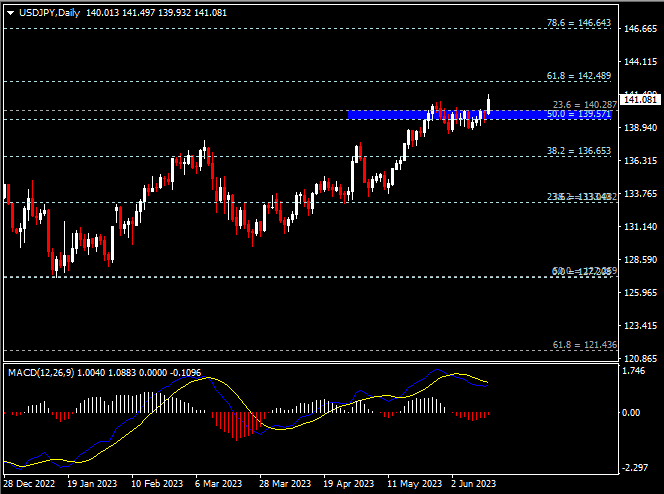

La formación semanal de «W» podría indicar la continuación del impulso alcista

La formación semanal de «W» podría indicar la continuación del impulso alcista

En el gráfico diario, el tipo de cambio actual está tratando de mantenerse por encima del área de 139.55 a 140.30. Siempre que el par cierre por encima de este nivel, es probable que el impulso alcista se extienda y pruebe la resistencia en 142.50, una resistencia menor en 144.70 y (¡muy importante!) 145. Por otro lado, si el tipo de cambio cae por debajo de 139.55, veremos un ajuste técnico del tipo de cambio, con el próximo soporte en 139.65. Las líneas dobles del MACD siguen siendo positivas.

Haga click aquí para ver nuestro calendario económico

Larince zhang

Analista de mercado

Descargo de responsabilidad de riesgos: el contenido de este sitio web es solo para fines generales de comunicación de marketing, solo como referencia y no constituye una investigación de inversión independiente. Nada en este sitio web contiene ni debe considerarse un consejo de inversión para comprar o vender cualquier instrumento financiero. La información provista en este sitio web se ha obtenido de fuentes financieras acreditadas, y cualquier información contenida en el contenido que contenga indicadores de desempeño pasado no es o es un indicador confiable de desempeño futuro. Todos los usuarios deben entender que cualquier inversión en productos apalancados tiene un cierto grado de incertidumbre. Las inversiones de esta naturaleza implican altos riesgos de los cuales todos los usuarios son los únicos responsables. No somos responsables de las pérdidas causadas por cualquier inversión realizada por los usuarios en la información proporcionada en este sitio web. Ningún contenido de este sitio web puede ser reproducido o copiado sin nuestro permiso previo por escrito.