Les banques centrales ont récemment inquiété les marchés avec leur rhétorique faucon. En effet, les interventions verbales, qui ont été menées de manière régulière et intensive par les banquiers, ont réussi à faire taire l’agitation du marché boursier. Le marché s’est entendu dire que l’inflation n’était plus provisoire. Les banques centrales s’empressent de procéder à un QT et à un certain nombre de hausses de taux pour dompter l’inflation, tandis que la croissance des salaires est également déséquilibrée par rapport à l’inflation. La hausse des taux d’intérêt et de l’inflation amène les investisseurs à actualiser davantage les bénéfices futurs des entreprises, ce qui leur donne une valeur actuelle plus faible aujourd’hui. Autrement dit, les investisseurs ne sont pas disposés à payer des valorisations faramineuses pour une entreprise en perte de vitesse.

Le confinement dut au Covid en Chine et le conflit en Europe de l’Est, avec toute la dynamique des sanctions et des boycotts, ont pesé davantage sur les chaînes d’approvisionnement et ont entraîné une hausse des chiffres de l’inflation. L’inflation devrait rester élevée, ce qui signifie que les banques centrales mondiales devront poursuivre le resserrement quantitatif et augmenter les taux d’intérêt. Cette situation est néfaste à la croissance des actions au niveau mondial, particulièrement face à la menace d’une récession.

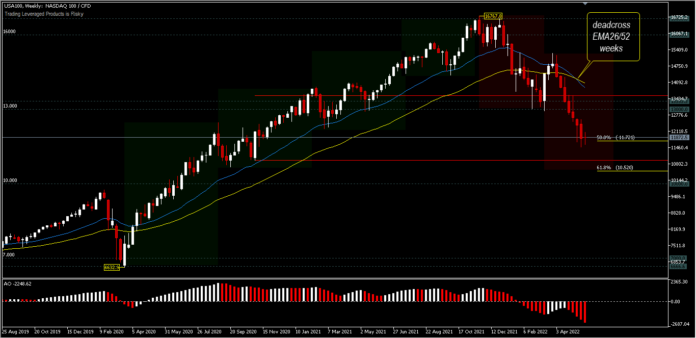

L’indice USA100 a chuté de plus de 30 % depuis son sommet de 2021 (16 767), et il n’y a actuellement aucune certitude quant à la direction que prendra la prochaine continuation, ce qui est certain, c’est que la position de correction actuelle a atteint 50,0 % FR et se trouve techniquement dans une zone de marché baissier. Les cours des actions des six sociétés ayant la plus forte capitalisation boursière sur lesquelles repose cet indice ont enregistré une baisse spectaculaire à la fin de Q4 2021 et au cours de Q1 et Q2 :

- Apple, dont la capitalisation boursière est la plus importante (2 288 milliards de dollars), a perdu 27 % par rapport à son pic de janvier.

- Microsoft, avec une capitalisation boursière de 1 967 milliards de dollars, est en baisse de 29 %.

- Alphabet, avec une capitalisation boursière de 1 395 milliards de dollars, est en baisse de 32 %.

- Amazon, avec une capitalisation boursière de 1 094 milliards de dollars, est en baisse de 45 %.

- Tesla, avec une capitalisation boursière de 688,89 milliards de dollars, chute de 50 %.

- Meta (FB), avec une capitalisation boursière de 527,65 milliards de dollars, est en baisse de 55 %.

Analyse technique

Sur le graphique hebdomadaire du USA100, le prix forme une configuration A-B-C. Cette configuration est commune et fréquemment observée. Cependant, l’intersection des EMA de 26 semaines (1/2 an) et de 52 semaines (1 an) suggère une importante correction à moyen terme. flirtant avec le territoire du marché baissier. USA100 est actuellement au bord du précipice, flirtant en territoire baissier. Ce qui est inhabituel, c’est que jusqu’à présent, la liquidation a été très ordonnée et qu’il n’y a pas eu de panique. Il serait très inhabituel qu’un marché baissier se termine sans qu’une vente panique généralisée ne vienne prolonger le creux final de 5 à 7 % supplémentaires.

L’actif est actuellement bloqué près du retracement de 50,0 %, et si les conditions se détériorent, il testera le FR de 61,8 % (±10 500). Par conséquent, le creux n’est pas proche et il est possible que l’indice tombe aux alentours de 10 000 $. Un mouvement au-dessus du niveau de résistance de 12 588 $ atténuera la perspective baissière mais l’horizon reste flou.

Toutes les indications techniques valident le mouvement de l’actif, avec l’EMA à 200 jours bien au-dessus de 14 000, l’Alligator qui semble toujours affamé et les oscillateurs qui plongent toujours dans le rouge. Tant que la résistance à 13 555 reste intacte, les perspectives à moyen terme restent baissières.

Cliquez ici pour accéder à notre calendrier économique

Clause de non-responsabilité : Ce matériel est fourni à titre de marketing à des fins purement informatives et ne constitue pas une recherche indépendante sur les investissements. Le contenu de cette publication ne doit pas être considéré comme un conseil en investissement, une recommandation d’investissement ou une sollicitation en vue de l’achat ou de la vente d’un instrument financier. Toutes les informations fournies sont recueillies auprès de sources réputées ainsi que les données contenant une indication des performances passées et ne doivent pas être considérées comme une garantie ou un indicateur fiable des performances futures. Les utilisateurs reconnaissent que tout investissement dans les produits FX et CFDs est caractérisé par un certain degré d’incertitude et que tout investissement de cette nature comporte un niveau de risque élevé pour lequel les utilisateurs sont pleinement responsables. Nous déclinons toute responsabilité en cas de perte résultant d’un investissement effectué sur la base des informations fournies dans cette publication. Cette publication ne peut être ni reproduite ni diffusée sans notre autorisation préalablement écrite.