Les préoccupations concernant les pénuries de gaz en Europe restent au centre de l’attention alors que l’impasse énergétique avec la Russie s’intensifie. L’action agressive des banques centrales et la perspective de nouvelles hausses de taux ont pesé sur les prix de l’or, tandis que les prix des produits agricoles restent à des niveaux élevés.

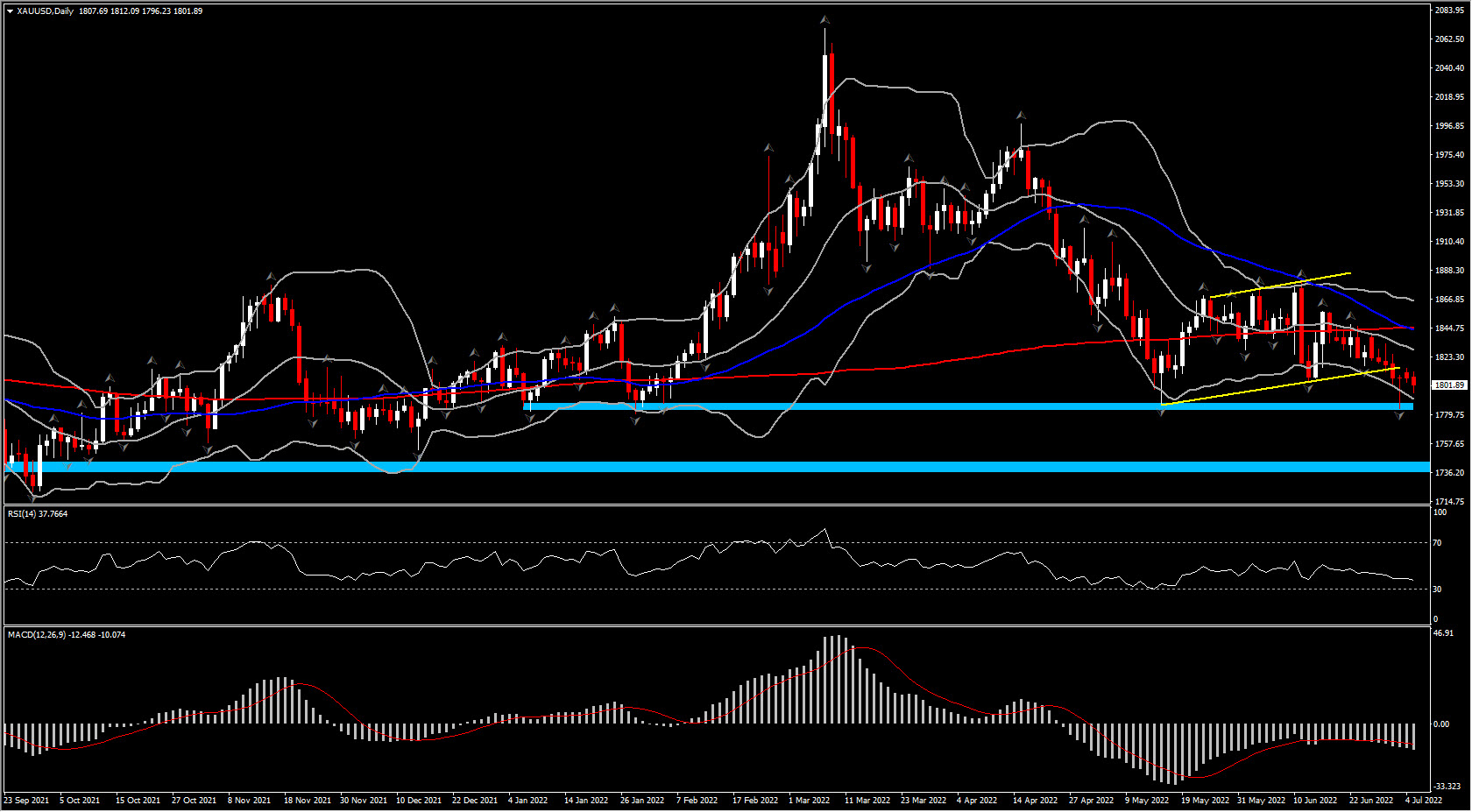

Le prix de l’or est resté sous pression au cours de la semaine dernière. Le lingot a baissé en juin pour le troisième mois consécutif et est brièvement passé sous la barre des 1 800 dollars vendredi.

Le prix de l’or a reculé dans la journée et semble se préparer à un nouveau test de la barre des 1800 dollars. Le lingot a atteint son plus bas niveau à 1780 USD, alors que les bons du Trésor sont passés dans le vert, avec des rendements plus élevés dans tous les secteurs et que les craintes de récession s’intensifient. La demande de valeurs refuge contribue aux gains des bons du Trésor et du dollar américain. L’indice USDIndex a grimpé à 106.32, un nouveau sommet en 20 ans.

La révision à la baisse du PIB du deuxième trimestre par la Fed d’Atlanta la semaine dernière, de -1 % à -2 %, a renforcé les inquiétudes concernant l’économie américaine. La partie inférieure de la courbe est en tête des gains, le rendement à 5 ans ayant augmenté de plus de 5 points de base à 2,82 %. Le rendement à 10 ans est également en hausse de 5,3 points de base à 2,827 %. Le rendement à 2 ans est légèrement inférieur à 2,827 %. La courbe reste plate mais a flirté avec l’inversion. Ce phénomène va accentuer les craintes de récession. Les principaux indices de Wall Street sont tous en baisse de plus de 1 %.

Le dollar américain est une fois de plus le principal bénéficiaire des placements de valeur refuge, l’or se débattant dans un contexte sur fond de stagflation. Comme beaucoup s’attendent encore à une nouvelle hausse de 75 points de base de la part de la Fed, il est peu probable que l’or non rémunéré progresse fortement à ce stade. En effet, les craintes de récession peuvent s’intensifier, mais c’est le dollar, et non le lingot, qui a été le principal bénéficiaire des flux de capitaux de valeur refuge ces dernières semaines.

USOIL est retombé à 105,60 $ après avoir atteint son plus haut niveau de la session, alors que les craintes de récession augmentent et pèsent sur le sentiment des marchés boursiers. UKOIL est à 109,40 $ le baril, alors que les traders évaluent les craintes de récession et les perturbations de l’approvisionnement. L’agitation en Libye et la grève prévue des travailleurs norvégiens du secteur de l’énergie ont renforcé les craintes aujourd’hui, et les problèmes d’approvisionnement à long terme sont susceptibles de maintenir les prix à la hausse.

La semaine dernière, les pays de l’OPEP+ ont approuvé l’augmentation de la production prévue pour le mois d’août, ce qui en théorie signifie que toutes les réductions de production adoptées durant la pandémie seront supprimées d’ici là. Par conséquent, la limite de production combinée des 20 membres qui ont adopté ces objectifs a été fixée à 648 000 barils par jour. Toutefois, selon les données de l’OPEP, si l’offre a été rétablie sur le papier, la production réelle n’a pas atteint ces objectifs se revelant inférieure de plus de 2,6 millions de barils par jour aux objectifs fixés en mai. Seuls deux membres sont susceptibles de disposer d’une capacité de réserve significative et les décisions les plus importantes en matière de production devraient coïncider avec la visite du président américain Biden en Arabie saoudite en août. On s’attend toujours à ce que le pays réduise sa capacité de réserve avant l’embargo européen sur les importations de pétrole russe par voie maritime prévue pour la fin de l’année.

Entre-temps, le G7 a proposé un plafonnement des prix du pétrole russe, qu’il espère faire respecter par une interdiction de tous les services permettant le transport du brut russe par voie maritime. Le Groupe international des clubs P&I, qui comprend des sociétés européennes, américaines et japonaises, fournit environ 90 % des assurances maritimes de protection et d’indemnisation dans le monde. De nombreux détails doivent encore être réglés, mais en théorie, le plafond pourrait fonctionner même sans la coopération explicite de l’Inde et de la Chine, qui sont désireuses d’absorber une partie des exportations russes de pétrole. Néanmoins, il existe un risque important que cette mesure incite la Russie à riposter en retenant ses exportations d’énergie.

Cliquez ici pour accéder à notre calendrier économique

Andria Pichidi

Analyste financiere

Clause de non-responsabilité : Ce matériel est fourni à titre de marketing à des fins purement informatives et ne constitue pas une recherche indépendante sur les investissements. Le contenu de cette publication ne doit pas être considéré comme un conseil en investissement, une recommandation d’investissement ou une sollicitation en vue de l’achat ou de la vente d’un instrument financier. Toutes les informations fournies sont recueillies auprès de sources réputées ainsi que les données contenant une indication des performances passées et ne doivent pas être considérées comme une garantie ou un indicateur fiable des performances futures. Les utilisateurs reconnaissent que tout investissement dans les produits FX et CFDs est caractérisé par un certain degré d’incertitude et que tout investissement de cette nature comporte un niveau de risque élevé pour lequel les utilisateurs sont pleinement responsables. Nous déclinons toute responsabilité en cas de perte résultant d’un investissement effectué sur la base des informations fournies dans cette publication. Cette publication ne peut être ni reproduite ni diffusée sans notre autorisation préalablement écrite.