Hier, la Banque centrale du Japon a modifié de manière inattendue sa politique de contrôle de la courbe des rendements (YCC), en relevant son objectif pour les rendements des obligations à 10 ans à 0,5 % (contre 0,25 % auparavant). Cette décision reflète la volonté de la banque centrale de normaliser sa politique, tout en testant la réaction des marchés face à la fin des mesures ultra-accommodantes. Par la suite, la banque centrale a déclaré qu’elle ne faisait que « peaufiner les mesures de relance plutôt que de les retirer » et qu’elle « augmenterait encore sensiblement la taille de ses achats d’obligations », sans pour autant empêcher le marché d’engendrer une vague de volatilité. En bref, lorsque la BOJ ne sera plus aussi dovish qu’auparavant, l’écart entre le dollar et le yen pourrait se réduire, et l’appréciation du yen attirera à nouveau les capitaux étrangers au Japon.

Figure 1 : Obligations japonaises multitranches et rendements. Source :World Government Bonds

Figure 1 : Obligations japonaises multitranches et rendements. Source :World Government Bonds

Le marché obligataire japonais a fortement réagi après l’annonce de la nouvelle. En comparaison avec le mois précédent, les rendements obligataires à 7/8 ans ont enregistré une hausse de près de 20 pb ; les rendements à 6/15 ans ont enregistré une hausse de plus de 15 pb ; les rendements à 10/20 ans ont augmenté de plus de 14 pb [le plus haut à 10 ans depuis 2015] ; les rendements à 30 ans ont augmenté de plus de 7 pb tandis que les rendements à 4/5 ans ont augmenté de plus de 6 pb. Les rendements à long terme (15, 20, 30 et 40 ans) ont affiché des gains de plus de 20 points de base par rapport à il y a six mois.

Hier, à la clôture, l’USDJPY a subi une courte liquidation, plongeant de plus de 5 % depuis un sommet intrajournalier à 137,47 pour clôturer à 131,69, proche d’un plus bas de 4 mois. La baisse d’une journée a également dépassé le niveau observé le 10 novembre (-4,57 %). Lors de la session asiatique d’aujourd’hui, Goldman Sachs prévoit que la prochaine action de la Banque du Japon pourrait être d’abandonner les taux d’intérêt négatifs. Naohiko Baba, économiste en chef et directeur général de la division Japon de la banque, a en outre noté que « la suppression des taux d’intérêt négatifs renforcerait la viabilité de la politique de contrôle de la courbe des taux de la BoJ ».

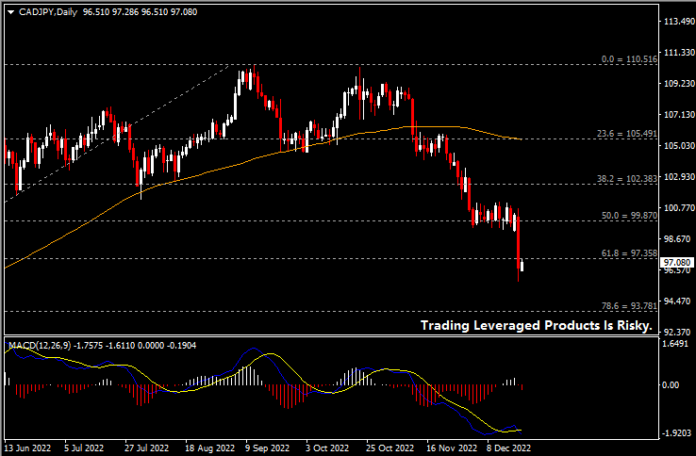

Analyse Technique:

Plus tard dans la journée, le marché prendra connaissance des données de l’IPC canadien pour le mois de novembre. Les opérateurs s’attendent à ce que les données indiquent 0 % en glissement annuel et 0,7 % précédemment. Si les données se déroulent comme prévu, il s’agira d’un nouveau plus bas depuis le mois d’août. En glissement annuel, les données devraient tomber au niveau des 6,7% en mars de cette année, par rapport à la valeur précédente de 6,9%. Le ralentissement des données sur l’inflation pourrait également être défavorable aux haussiers du dollar canadien à court terme. D’un point de vue technique, le graphique quotidien montre que le CADJPY étend ses pertes et teste la zone des 97 après la publication des données. Une cassure en dessous de cette zone prolongerait probablement la liquidation du marché et pousserait la paire vers le prochain support à 94. D’un autre côté, un rallye technique nécessiterait une attention aux résistances clés situées à 99,80–100 ( qui correspond au Fibo 50,0 % des sommets prolongés depuis les creux observés cette année) ainsi qu’au niveau des 102,50.

Cliquez ici pour accéder à notre calendrier économique

Larince Zhang

Analyste financière

Clause de non-responsabilité : Ce matériel est fourni à titre de marketing à des fins purement informatives et ne constitue pas une recherche indépendante sur les investissements. Le contenu de cette publication ne doit pas être considéré comme un conseil en investissement, une recommandation d’investissement ou une sollicitation en vue de l’achat ou de la vente d’un instrument financier. Toutes les informations fournies sont recueillies auprès de sources réputées ainsi que les données contenant une indication des performances passées et ne doivent pas être considérées comme une garantie ou un indicateur fiable des performances futures. Les utilisateurs reconnaissent que tout investissement dans les produits FX et CFDs est caractérisé par un certain degré d’incertitude et que tout investissement de cette nature comporte un niveau de risque élevé pour lequel les utilisateurs sont pleinement responsables. Nous déclinons toute responsabilité en cas de perte résultant d’un investissement effectué sur la base des informations fournies dans cette publication. Cette publication ne peut être ni reproduite ni diffusée sans notre autorisation préalablement écrite.