La BCE et la BoE ont toutes deux relevé leurs taux de 50 points de base la semaine dernière. La BoE semble se rapprocher des taux maximums, tandis que Mme Lagarde a laissé la BCE sur la voie d’une nouvelle hausse d’un demi-point en mars, et très probablement d’autres mesures par la suite. La croissance semble meilleure que prévu des deux côtés de la Manche. Mais le Royaume-Uni reste le pays le moins performant du G7 et le potentiel de croissance à long terme s’est nettement érodé, notamment en raison du Brexit.

L’indice PMI manufacturier S&P Global Eurozone a été confirmé à 48,8 dans la lecture finale de janvier. L’indice global reste en territoire négatif, mais à son plus haut niveau depuis cinq mois. L’indice de la production manufacturière a atteint son plus haut niveau en sept mois, à 48,9. Les données pour janvier ont été étonnamment fortes, et le rapport PMI a signalé que les stocks de produits finis ont diminué pour la première fois depuis mai de l’année dernière. Les carnets de commande ont continué à se dégrader, mais l’optimisme des entreprises pour l’année à venir a augmenté au cours des trois derniers mois, ce qui est prometteur.

L’indice PMI des services est déjà de retour en phase d’expansion et a atteint son plus haut niveau sur six mois à 50,8, ce qui a contribué à porter l’indice PMI composite S&P Global Eurozone à 50,3. Ce dernier chiffre est légèrement supérieur à la lecture préliminaire de 50,2 et représente une nette amélioration par rapport aux 49,3 de décembre. L’inflation du coût des intrants a poursuivi sa tendance à la baisse, bien que les prix à la production aient augmenté à un rythme légèrement plus rapide, ce qui signifie que les entreprises continuent de répercuter la hausse des coûts de production à mesure que la demande se redresse. Le sentiment n’a pas complètement repris après le choc de l’invasion de l’Ukraine par la Russie, mais les données suggèrent toujours que la zone euro parviendra à échapper à la récession, la reprise étant susceptible de s’accélérer au cours des prochains mois.

L’amélioration de la confiance est également due au fait que le cours du gaz a diminué et qu’il semble de plus en plus improbable que la zone euro manque de réserves. La baisse des prix de l’énergie a favorisé l’inflation, et l’IPCH de la zone euro a été inférieur aux attentes, à 8,5 % en glissement annuel, lors de la lecture préliminaire de janvier. La nette correction par rapport à la hausse de 9,2 % en glissement annuel enregistrée à la fin de l’année dernière reflète en grande partie une baisse du taux global en Italie, qui est elle-même due à une chute de 10,9 % en glissement annuel des prix réglementés de l’énergie, qui contraste fortement avec le bond de 70,2 % en glissement annuel enregistré à la fin de l’année dernière. Les chiffres de décembre avaient déjà été freinés par un paiement gouvernemental unique destiné à aider les consommateurs allemands à faire face à la hausse des prix de l’énergie, ce qui montre que les mesures de soutien gouvernementales faussent actuellement la lecture globale.

En raison d’un changement d’année de référence, la publication du chiffre de l’inflation allemande pour le mois de janvier a été retardée, ce qui signifie que le rapport initial de la zone euro n’est guère fiable. Quoi qu’il en soit, les chiffres ne sont pas le signe d’un relâchement des pressions inflationnistes globales. En effet, l’inflation de base dans la zone euro est restée stable à 5,2 % en glissement annuel. Si l’on exclut uniquement les prix de l’énergie, l’indice a augmenté de 7,3 % en glissement annuel, contre 7,2 % en décembre. L’inflation des prix des produits alimentaires, en particulier, continue d’augmenter, mais les prix des produits industriels non énergétiques étaient en hausse de 6,9 % en glissement annuel au début de l’année. Les effets de transmission se feront de plus en plus sentir à mesure que la demande se stabilisera, et dans ce contexte, la décélération de l’inflation globale n’est pas suffisante pour que la BCE mette fin au cycle de resserrement.

En effet, l’inflation des prix à la production de la zone euro a en fait ralenti moins que prévu en décembre 2022, et les prévisions d’inflation des consommateurs de la zone euro indiquent toujours un taux global de 3 % dans trois ans. Il s’agit d’un net recul par rapport aux 5 % attendus pour cette année, mais cela souligne que la BCE a encore du travail à faire lorsqu’il s’agit de faire baisser les attentes des consommateurs. Dans le contexte d’un marché du travail relativement tendu, l’enquête souligne le risque de pressions salariales importantes cette année et l’année prochaine.

Le taux de chômage officiel de la zone euro a augmenté de manière inattendue pour atteindre 6,6 % à la fin de 2022, contre 6,5 % en novembre. Ce chiffre reste assez bas, surtout si l’on considère l’afflux de réfugiés en provenance d’Ukraine, qui ont un accès immédiat au marché du travail dans toute l’UE. Les ventes au détail de la zone euro se sont contractées de 2,7 % m/m en décembre. Les habitudes de dépenses changent, les ventes du vendredi noir prenant de plus en plus d’importance, et les consommateurs anticipant les dépenses liées à Noël pour économiser de l’argent. Cela peut fausser les chiffres sur la période novembre/décembre, mais il reste clair que la consommation a été touchée par la hausse des prix et l’inquiétude liée à l’érosion du revenu disponible.

La situation économique semble meilleure que prévu et l’inflation de base reste obstinément élevée. Dans ce contexte, le relèvement de 50 points de base des taux de la BCE la semaine dernière n’a guère été une surprise. La déclaration initiale soulignait que les taux devront augmenter de manière significative à un rythme régulier, et que le Conseil des gouverneurs s’attend à relever les taux de 50 points de base supplémentaires en mars. « Il évaluera alors la trajectoire ultérieure de la politique monétaire ». Mme Lagarde est parvenue à semer la confusion sur les marchés lorsqu’elle a tenté de concilier l’engagement d’une hausse de 50 points de base en mars avec l’accent mis sur la « dépendance aux données », mais les faucons sont sortis depuis lors pour écraser toute idée selon laquelle le pic des taux pourrait déjà être atteint le mois prochain. Il est clair que les prévisions actualisées qui seront disponibles lors de la prochaine réunion peuvent encore changer la donne. Toutefois, dans le scénario central, nous continuons à voir une nouvelle hausse de 50 points de base en mars, suivie de deux autres hausses de 25 points de base lors des réunions suivantes, la BCE devant rester en attente pendant le second semestre de l’année.

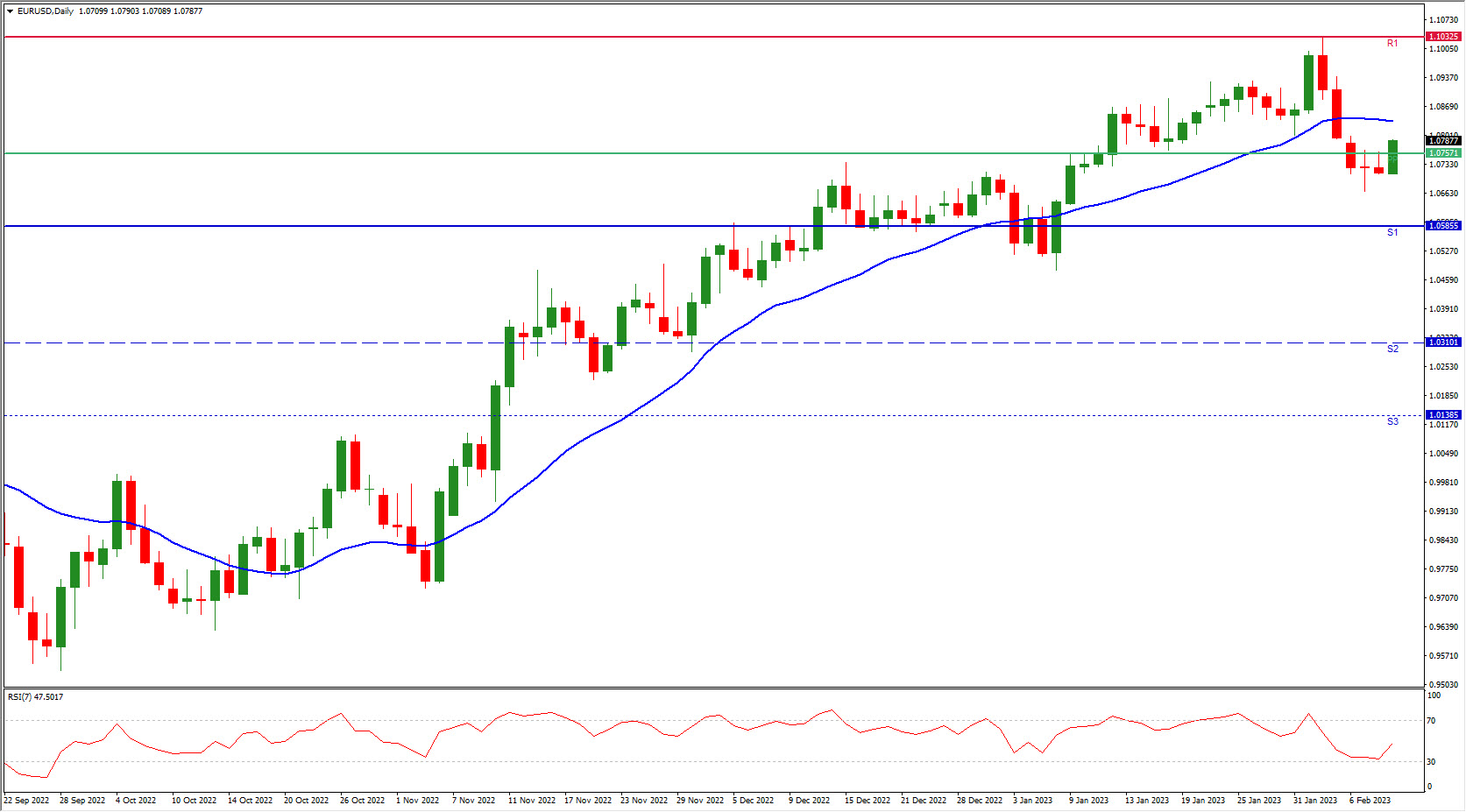

La paire EURUSD a corrigé à la baisse, le dollar ayant rebondi à la suite du rapport sur l’emploi américain, meilleur que prévu, vendredi dernier. Le mouvement de 50 points de base de la BCE la semaine dernière n’a pas vraiment aidé l’euro, les investisseurs ayant lu un message dovish dans les commentaires de Lagarde. Cela s’est peut-être avéré faux, mais les attentes de la Fed restent le principal facteur de motivation de la paire.

Cliquez ici pour accéder à notre calendrier économique

Andria Pichidi

Analyste financière

Clause de non-responsabilité : Ce matériel est fourni à titre de marketing à des fins purement informatives et ne constitue pas une recherche indépendante sur les investissements. Le contenu de cette publication ne doit pas être considéré comme un conseil en investissement, une recommandation d’investissement ou une sollicitation en vue de l’achat ou de la vente d’un instrument financier. Toutes les informations fournies sont recueillies auprès de sources réputées ainsi que les données contenant une indication des performances passées et ne doivent pas être considérées comme une garantie ou un indicateur fiable des performances futures. Les utilisateurs reconnaissent que tout investissement dans les produits FX et CFDs est caractérisé par un certain degré d’incertitude et que tout investissement de cette nature comporte un niveau de risque élevé pour lequel les utilisateurs sont pleinement responsables. Nous déclinons toute responsabilité en cas de perte résultant d’un investissement effectué sur la base des informations fournies dans cette publication. Cette publication ne peut être ni reproduite ni diffusée sans notre autorisation préalablement écrite.