USDIndex pada hari Jum’at naik sebesar +0.14% pulih dari kerugian awal dan membukukan keuntungan moderat, namun secara mingguan index masih melemah sebesar -0.46%. Pelemahan saham pada akhir pekan mendorong permintaan likuiditas untuk dolar.

Komentar dari Presiden Fed New York Williams dan Presiden Fed San Francisco Daly memberi tenaga untuk USD, karena mereka mengisyaratkan dukungannya untuk suku bunga yang lebih tinggi. Sementara data PMI Manufaktur Global S&P Desember AS secara tak terduga turun -1,5 menjadi 46,2, lebih lemah dari ekspektasi kenaikan menjadi 47,8 dan laju kontraksi tertajam dalam 2 tahun.

Imbal hasil pada catatan Treasury 10-tahun AS sebagai proksi untuk biaya pinjaman global, bangkit kembali di atas 3,5% karena prospek suku bunga lebih lanjut dari Federal Reserve mengurangi minat untuk utang pemerintah. Setelah memberikan kenaikan 50 bps yang diperkirakan secara luas pada hari Kamis, The Fed menegaskan kembali komitmennya untuk menaikkan suku bunga lebih lanjut dan mempertahankannya untuk waktu yang lebih lama untuk mengendalikan inflasi. Pembuat kebijakan sekarang memperkirakan tingkat terminal untuk dana Fed sebesar 5,1% pada tahun 2023, dan pemotongan belum akan terjadi hingga tahun 2024. Namun, kekhawatiran resesi lebih tinggi tahun depan, sementara inversi imbal hasil obligasi 2 dan 10 tahun melebar menjadi sekitar 80 basis poin, terbesar setidaknya sejak 1981.

Pasar akan kembali memasuki minggu yang sibuk dengan rilis data ekonomi dan beberapa pendapatan penting. Investor akan mencermati hasil Nike setelah bel pada hari Selasa. Nike dapat memberikan wawasan tentang seberapa kuat konsumen China dan memberikan salah satu pembaruan terkini untuk belanja liburan. Disamping Nike masih ada General Mills, Carmax, Micron dan FedEx.

Indikator ekonomi perumahan akan berlimpah minggu ini, dengan pelemahan diperkirakan di seluruh izin bangunan, perumahan baru, penjualan rumah yang ada dan penjualan rumah baru. PDB Q3 akhir diperkirakan akan tetap di 2,9% dan indeks harga GPD kemungkinan masih stabil di 4,3%. Data pendapatan dan pengeluaran pribadi diperkirakan melemah tetapi masih positif, sementara kepercayaan konsumen diperkirakan akan sedikit meningkat. Laporan selengkapnya ada di /id/643682/

Tinjauan Teknis

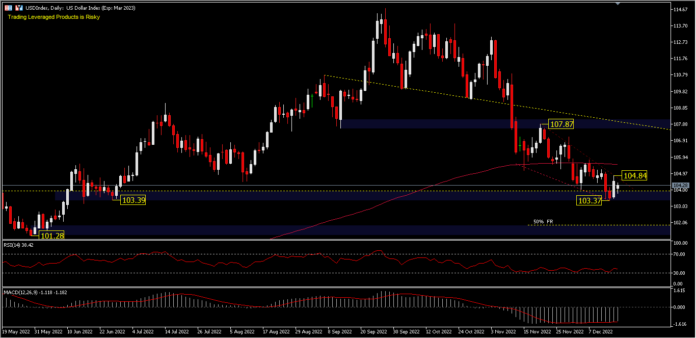

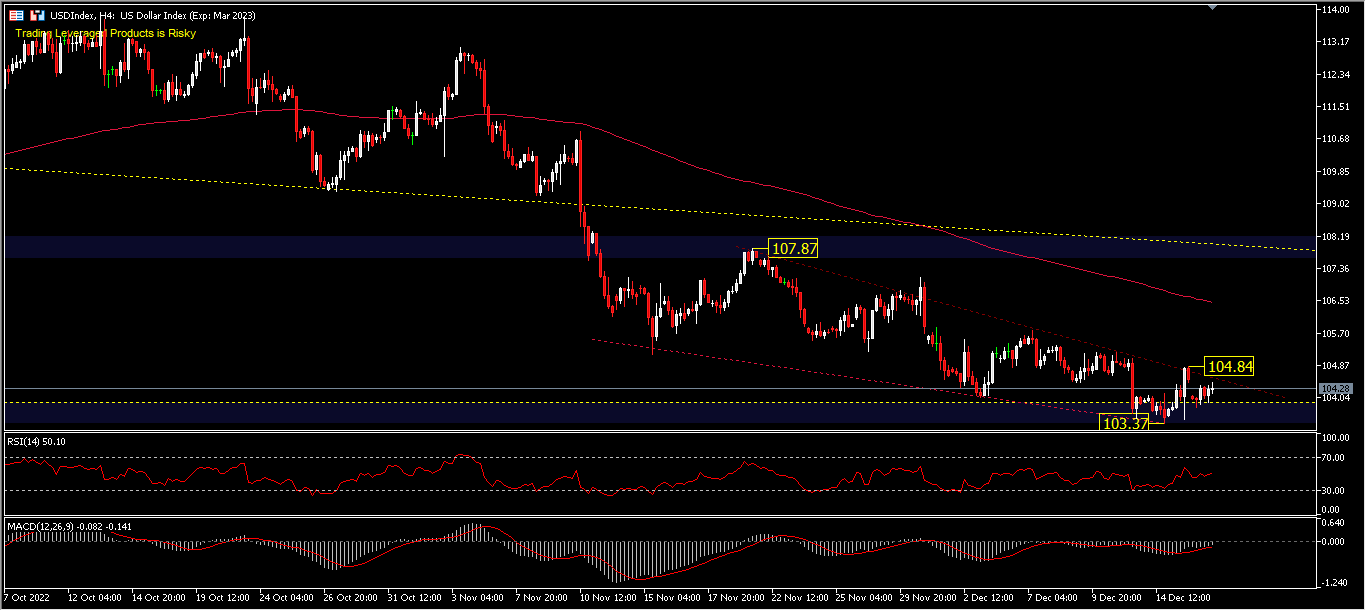

Secara teknis USDIndex telah mengalami sejumlah koreksi, hingga ke poin refleksi, yaitu dekat harga tertinggi Jan’2017 dan puncak pandemi Mar’ 2020 di kisaran 104.00. Poin refleksi ini penting, karena pada umumnya ada sejumlah likuidasi dan penempatan posisi yang terjadi pada kisaran level ini. Sebelumnya, Indeks telah membuat harga rendah di kisaran 103.37 yang berfungsi sebagai support dan harga tinggi terdekat sebagai resistance minor di 104.84. Dengan format candle bullish engulfing di dalam pola falling wedge bias awal pekan kemungkinan masih netral. Indeks berada di bawah EMA 200 hari yang mendatar. RSI juga terlihat mendatar di atas level oversold dan sinyal MACD selaras dengan histogram pada sisi bawah.

Bias intraday relatif netral, pada sisi bawah sementara membentuk lower_low di 103.37 penembusan atas level ini dapat menguji level retracement 50.0% di 101.94, sementara pergerakan di atas 104.84, indeks dapat bergerak lebih tinggi untuk menguji EMA 200 dan beberapa tingkat resistance sebelum tiba di 107.87. Bias divergensi jelas terlihat, namun butuh konfirmasi penembusan resistance terdetak untuk memvalidasinya.

Klik disini untuk mengakses Kalender Ekonomi

Ady Phangestu

Market Analyst – HF Educational Office – Indonesia

Disclaimer : Materi ini disediakan sebagai komunikasi pemasaran umum dengan tujuan hanya sebagai informasi semata dan bukan sebagai riset investasi independen. Di dalam komunikasi ini tidak mengandung saran maupun rekomendasi investasi atau permintaan dengan maksud untuk pembelian atau penjualan instrumen keuangan apa pun. Semua informasi yang disajikan berasal dari sumber yang terpercaya, bereputasi baik. Segala informasi yang memuat indikasi kinerja masa lalu bukan merupakan jaminan atau indikator atas kinerja masa depan yang bisa diandalkan. Pengguna harus menyadari, bahwa segala investasi dalam Produk dengan Leverage memiliki tingkat ketidakpastian tertentu dan bahwa segala investasi sejenis ini melibatkan risiko tingkat tinggi yang kewajiban dan tanggung jawabnya semata-mata ditanggung oleh pengguna. Kami tidak bertanggung jawab atas kerugian yang timbul dari investasi apa pun yang dilakukan berdasarkan informasi yang disediakan dalam komunikasi ini. Dilarang produksi ulang atau mendistribusikan lebih lanjut komunikasi ini tanpa izin tertulis sebelumnya dari kami.

Peringatan Risiko : Perdagangan Produk dengan Leverage seperti Forex dan Derivatif mungkin tidak cocok bagi semua investor karena mengandung risiko tingkat tinggi atas modal Anda. Sebelum melakukan perdagangan, harap pastikan bahwa Anda memahami sepenuhnya kandungan risiko yang terlibat, dengan mempertimbangkan tujuan investasi dan tingkat pengalaman Anda dan bila perlu carilah saran dan masukan dari pihak independen.