Perkiraan pelemahan Dolar AS beberapa waktu yang lalu, telah dikonfirmasi oleh data inflasi konsumen pekan lalu, dengan menjatuhkan USDIndex lebih dari -1.5%. Bila dibilang ini adalah aksi jual dolar paling signifikan sejak awal tahun. Tentu saja hal ini berdampak, pada pergerakan EURUSD yang naik lebih dari +1.7% pada saat itu.

USDIndex diperdagangkan di bawah 104,00 pada hari Jum’at [17/11], mendekati level terendah sejak 1 September dan berada di jalur penurunan 2% pada minggu lalu, karena data ekonomi AS yang lebih lemah dari perkiraan mendukung spekulasi, bahwa Federal Reserve sudah selesai dengan siklus kebijakan pengetatan moneternya. Bank sentral diperkirakan akan mempertahankan suku bunganya tidak berubah kembali pada bulan Desember. Awal pekan ini, data menunjukkan bahwa inflasi konsumen AS melambat lebih dari perkiraan pada bulan Oktober, sementara penjualan ritel turun untuk pertama kalinya dalam tujuh bulan. Jumlah orang Amerika yang mengajukan klaim tunjangan pengangguran baru juga meningkat ke level tertinggi dalam tiga bulan pada minggu lalu.

Berita perumahan AS pada hari Jum’at lebih baik dari perkiraan. Perumahan baru yang dibangun pada bulan Oktober secara tak terduga naik +1.9% m/m menjadi 1.372 juta, lebih kuat dari perkiraan penurunan menjadi 1.350 juta. Selain itu, izin mendirikan bangunan di bulan Oktober, yang mewakili konstruksi di masa depan, secara tak terduga naik +1,1% menjadi 1,487 juta, lebih kuat dari perkiraan penurunan menjadi 1,450 juta.

Para pembicara The Fed baru-baru ini, hampir tidak memberikan pengaruh apa pun terhadap ekspektasi siklus kebijakan The Fed dan sebaliknya, data lah yang menjadi penentunya. Mungkin peluang besar berikutnya bagi pembicara Fed adalah rilis risalah pertemuan FOMC November pada hari Selasa. Secara makro, pasar tenaga kerja akhirnya tampak melemah. Tingkat pengangguran telah meningkat selama beberapa bulan terakhir, memberikan sedikit kelegaan bagi para pejabat Fed, karena kondisi ketenagakerjaan yang lebih lemah seringkali menyebabkan inflasi yang lebih rendah. Memang benar, inflasi inti terus menurun pada tahun ini, namun tetap tinggi pada angka 4%, sehingga The Fed belum bisa mengumumkan kemenangannya.

Di Zona Euro, perhatian akan tertuju pada putaran terakhir survei bisnis pada hari Kamis. Pertumbuhan ekonomi stagnan hampir sepanjang tahun ini dan mungkin akan segera berubah menjadi negative. Eropa nampaknya sedang memasuki fase stagflasi, dimana perekonomian mengalami resesi ringan namun tekanan inflasi masih tetap tinggi. Ini adalah skenario buruk bagi bank sentral mana pun, karena pemotongan suku bunga dapat memicu inflasi, namun mempertahankan suku bunga tetap tinggi dapat menimbulkan lebih banyak kerusakan pada perekonomian.

Dengan mempertimbangkan semua hal ini, PMI bulan November mendatang akan memberikan informasi terkini mengenai kesehatan perekonomian kawasan. Tanda-tanda lebih lanjut bahwa Zona semakin mendekati resesi dapat mengurangi minat beli terhadap euro, sehingga menghambat pemulihan terbaru. Selain survei bisnis, risalah pertemuan Bank Sentral Eropa terbaru juga akan dirilis pada hari Kamis. Rilis ini biasanya bukan merupakan peristiwa besar bagi pasar, namun kali ini bisa menarik perhatian karena para pedagang mencoba menguraikan seberapa cepat ECB akan mulai menurunkan suku bunganya. Setelah itu, fokusnya akan beralih ke survei Ifo Jerman pada hari Jum’at.

EURUSD mendapat dorongan singkat kemarin dari data klaim awal, namun katalis yang jelas dan langsung untuk penembusan sisi atas lebih lanjut tidak jelas. Setelah penutupan pekan lalu, ada risiko peristiwa keputusan pemeringkatan Moody’s terhadap Italia. Setelah memulai pandangan negatif pada bulan Agustus lalu, mungkin ada tekanan untuk menyelesaikannya. Namun penurunan peringkat akan menjadi sebuah kejutan dan akan timbul kembali minat terhadap potensi pertikaian antara Italia dan Brussel pada awal tahun depan, jika rem utang zona euro diberlakukan. Ini akan menjadi negatif terhadap euro.

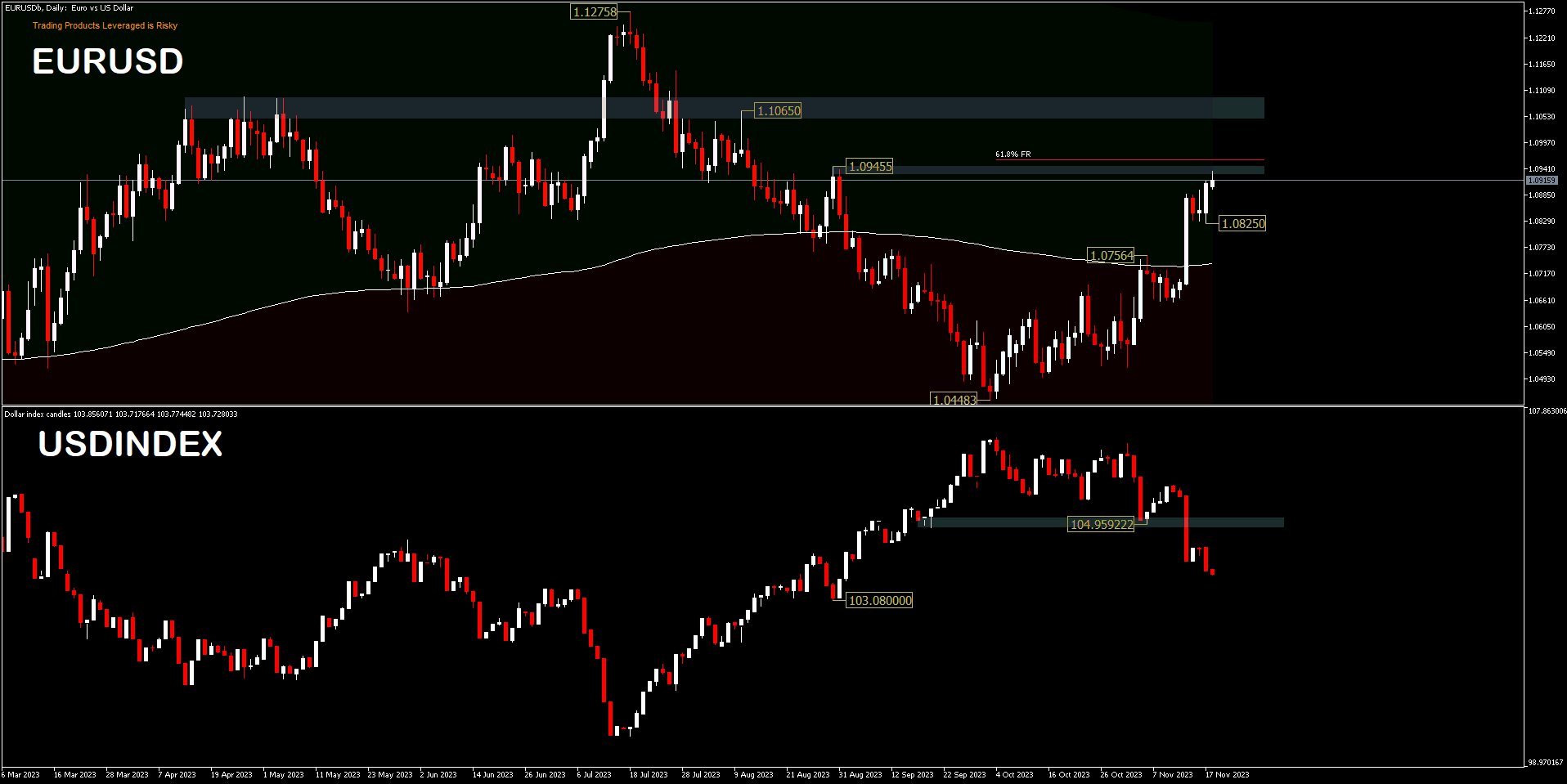

Kenaikan EURUSD dari 1,0448 berlanjut pada minggu lalu dan mencapai level tertinggi 1,0913 meskipun terjadi kemunduran sementara. Bias awal kini mengarah ke atas pada minggu ini untuk retracement 61,8% [dari penarikan 1,1275 – 1,0448 di 1,0958] selanjutnya. Penembusan kuat level tersebut akan membuka jalan untuk menguji resistance 1,1065 dan pengujian ulang tertinggi berikutnya di 1,1275. Pada sisi negatifnya, pergerakan di bawah support minor 1,0825 akan mengubah bias intraday menjadi netral dan membawa konsolidasi terlebih dahulu, karena ada penghalang pada 1,0756 dan EMA 200 hari. Sementara USDIndex, sebagai cermin bagi fiber menuju ke sisi bawah untuk dukungan 103,08 dan sisi atas di halangan oleh neckline 104,95.

Klik disini untuk mengakses Kalender Ekonomi

Ady Phangestu

Market Analyst – HF Educational Office – Indonesia

Disclaimer : Materi ini disediakan sebagai bentuk komunikasi dan informasi semata, bukan sebagai riset investasi independen. Kami tidak merekomendasi investasi atau permintaan untuk membeli atau menjual instrumen keuangan apa pun. Semua informasi yang disajikan berasal dari sumber yang terpercaya dan bereputasi baik. Segala informasi yang memuat indikasi kinerja masa lalu, bukan merupakan jaminan atau indikator atas kinerja masa depan yang bisa diandalkan. Pengguna harus menyadari, bahwa segala investasi dalam Produk dengan Leverage memiliki tingkat ketidakpastian tertentu dan bahwa segala investasi sejenis ini, melibatkan risiko tingkat tinggi yang kewajiban dan tanggung jawabnya semata-mata ditanggung oleh pengguna. Kami tidak bertanggung jawab atas kerugian yang timbul dari investasi apa pun yang dilakukan berdasarkan informasi yang disediakan dalam informasi ini. Dilarang untuk memproduksi ulang atau mendistribusikan informasi ini, tanpa izin tertulis sebelumnya dari kami.

Peringatan Risiko : Perdagangan Produk dengan Leverage seperti Forex dan Derivatif mungkin tidak cocok bagi semua investor, karena mengandung risiko tingkat tinggi atas modal Anda. Sebelum melakukan perdagangan harap pastikan, bahwa Anda memahami sepenuhnya kandungan risiko yang terlibat, dengan mempertimbangkan tujuan investasi dan tingkat pengalaman Anda dan bila perlu carilah saran dan masukan dari pihak independen.