USDIndex meningkat menjadi 105,11 pada akhir pekan, menandai level tertinggi sejak 1 Mei, menguat +0.38% dalam sepekan. Sikap The Fed yang lebih hawkish serta data PPI dan CPI yang lebih lambat dari perkiraan membuat para pedagang menyerap berita tersebut. Seperti yang telah diantisipasi, The Fed mempertahankan suku bunga pada kisaran 5,25% hingga 5,5%, namun hanya mengantisipasi satu kali penurunan suku bunga sebesar 25 bps pada tahun 2024, dibandingkan dengan tiga kali penurunan pada proyeksi sebelumnya. Namun, The Fed mengantisipasi empat pemotongan pada tahun 2025, lebih banyak dari tiga pemotongan yang diperkirakan sebelumnya.

Sementara itu, kekisruhan politik di Perancis membuat euro terdepresiasi. Selain itu, Bank of Japan mempertahankan suku bunga tanpa mengubah pembelian obligasinya, bertentangan dengan apa yang diantisipasi beberapa pedagang dan yen hampir mencapai titik terendah dalam 34 tahun.

Kalendar Minggu Depan: Penjualan Ritel (Selasa), Produksi Industri (Selasa), Penjualan Rumah yang Ada (Jum’at)

Penjualan Ritel : Konsumen akhirnya menunjukkan beberapa tanda pendinginan. Penjualan ritel mengejutkan secara negatif di bulan April dan konsumsi riil barang tahan lama direvisi turun tajam untuk menunjukkan kontraksi hampir 2%, secara tahunan, selama Q1. Penurunan belanja barang-barang rumah tangga memperkuat kekhawatiran para pengecer yang memperingatkan para investor dan pembuat kebijakan, bahwa jumlah pengunjung yang datang ke konsumen telah menurun dan pembeli menjadi sensitif terhadap harga, sehingga menyebabkan beberapa orang beralih ke barang-barang yang lebih murah. Ada perkiraan konsumsi sedang menuju laju pertumbuhan yang lebih lambat pada paruh kedua tahun ini.

Tingkat tabungan perorangan telah menurun, pertumbuhan kredit konsumen telah melambat seiring dengan meningkatnya tunggakan dan pertumbuhan pendapatan riil yang dapat dibelanjakan telah memudar di tengah pasar tenaga kerja yang moderat. Meningkatnya hambatan ini telah membebani belanja diskresi, yang kemungkinan akan membatasi pertumbuhan penjualan ritel dalam beberapa bulan mendatang. Penjualan department store datar di bulan Mei, sementara penjualan kendaraan sedikit lebih tinggi. Diperkirakan total penjualan ritel akan meningkat 0,2% di bulan Mei.

Produksi Industri : Sepanjang booming yang terjadi, aktivitas di sektor pabrik cukup rendah; namun demikian, ada antisipasi perbaikan di bulan Mei. Pada bulan April, produksi industri tetap konstan, hampir menyamai tingkat produksi sebelum pandemi. Belanja modal yang terbatas, khususnya pada peralatan, telah menjadi penyebab utama terhentinya produksi. Pesanan barang tahan lama terkena dampak negatif dari melemahnya investasi modal dan pada bulan Mei, indeks manufaktur ISM mengungkapkan, bahwa pesanan baru telah turun lebih jauh lagi ke wilayah kontraksi. Karyawan produksi di sektor industri telah menambah jam kerja akhir-akhir ini, meskipun terjadi perlambatan dalam bisnis. Meningkatnya pemanfaatan tenaga kerja menunjukkan bahwa produsen sudah bersiap-siap. Mengingat output manufaktur turun 0,3% di bulan April,ada antisipasi terhadap peningkatan di bulan Mei, meskipun ada peningkatan jam kerja. Pada bulan Mei, produksi industri naik diperkirakan sebesar 0,4%.

Penjualan Rumah yang Ada : Penjualan rumah mengalami penurunan, setelah meningkat secara bertahap dalam beberapa bulan pertama tahun ini. Menyusul penurunan yang lebih parah di bulan Maret, penjualan hunian eksisting turun 1,9% di bulan April. Menurunnya keterjangkauan rumah menjadi penyebab utama merosotnya penjualan. Meskipun harga rumah meningkat, rata-rata suku bunga hipotek tetap 30 tahun telah turun di bawah 7% dalam beberapa minggu terakhir. Pembangunan rumah untuk satu keluarga juga mulai melambat, hal ini merupakan tantangan terhadap persediaan rumah yang masih sangat rendah.

Ada perkiraan penjualan kembali akan menurun lagi di bulan Mei, mencapai laju penjualan tahunan sebesar 4,08 juta unit. Pada bulan April terjadi penurunan penjualan rumah tertunda sebesar 8%, yang tertinggal satu hingga dua bulan dari penjualan rumah yang sudah ada. Selama periode yang sama, terjadi penurunan 2% dalam permohonan pembelian hipotek. Ke depan, penjualan rumah saat ini diantisipasi akan terus melemah pada tahun ini, karena tantangan keterjangkauan yang sedang berlangsung.

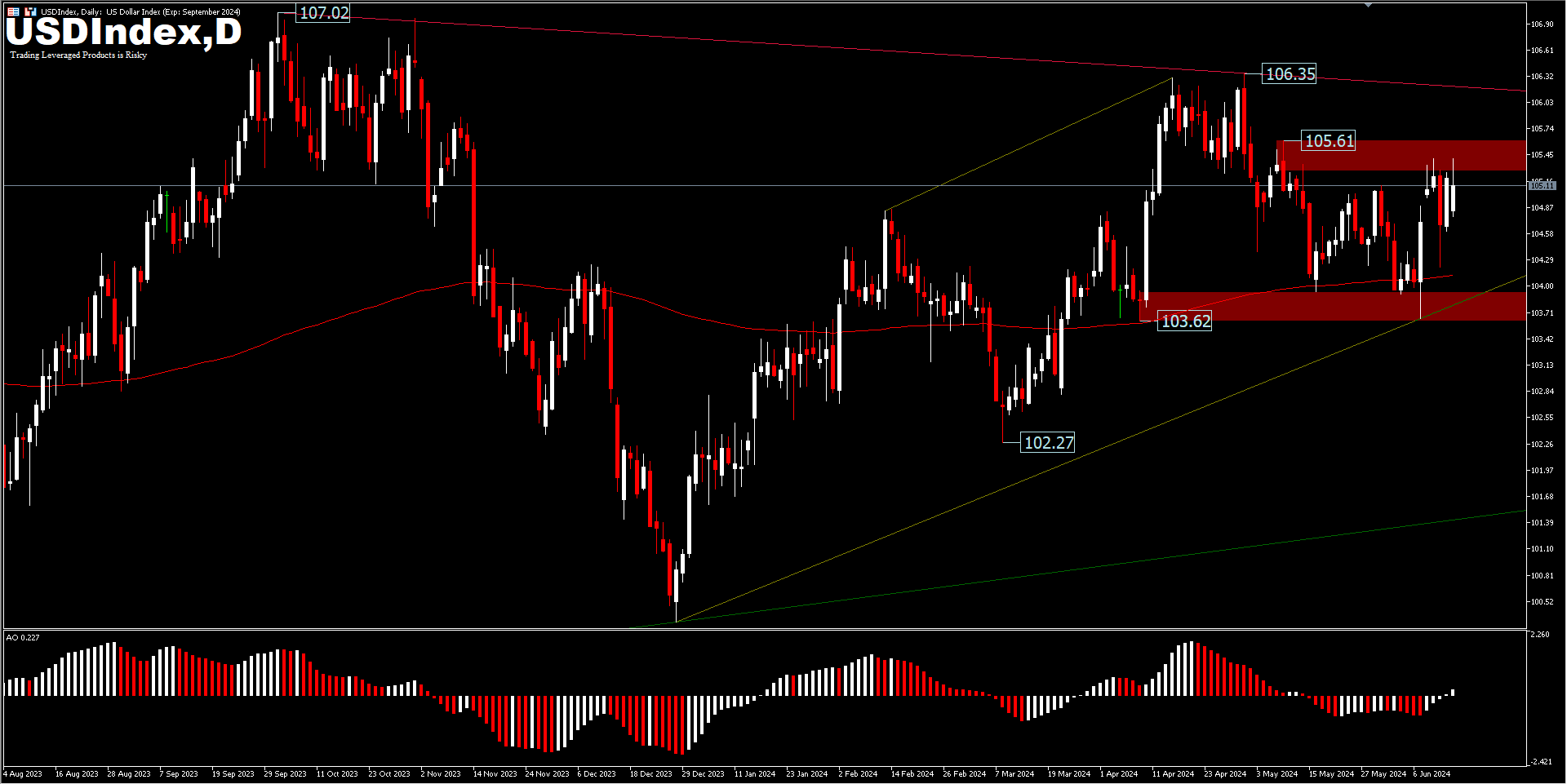

Pandangan Teknis USDIndex

USDIndex masih menunjukkan reli yang tertahan di bawah resistance minor 105,61 setelah rebound dari EMA 200 hari pada zona dukungan 103,62. Zona dukungan 103,62 dapat dikatakan telah mengalami pengujian untuk ke dua kalinya dan EMA 200 hari memberikan sedikit gambaran, bahwa penguatan dalam 2 minggu terakhir masih memiliki ruang pergerakan ke sisi atas, setelah berhasil melampaui resistance 105,61 hingga mencapai trendline bearish dari penarikan titik tinggi 107,02 dan 106.35. Indikator AO, sedikit banyak mengkonfirmasi aksi pembelian yang kini memasuki zona beli, meskipun butuh pembuktian dari pergerakan untuk mengatasi level harga 105,61.

Sementara, jika harga tetap berada di bawah 105,61 hanya akan mengaburkan prospek reli, sehingga yang terjadi adalah harga kembali memasuki fase konsolidasi dan ketidakpastian. Meskipun demikian, data yang positif dalam pekan ini dapat berfungsi sebagai pendorong untuk index, atau bahkan sebaliknya; data yang negatif memberi tekanan pada index.

Lihat disini untuk mengakses Kalender Ekonomi

Ady Phangestu – Market Analyst

Disclaimer : Materi ini disediakan sebagai informasi semata dan bukan sebagai riset investasi independen. Kami tidak menyarankan maupun merekomendasikan investasi atau permintaan untuk membeli atau menjual instrumen keuangan apa pun. Semua informasi yang disajikan berasal dari sumber yang terpercaya dan bereputasi baik. Segala informasi tentang indikasi kinerja masa lalu, bukan merupakan jaminan atau indikator atas kinerja masa depan yang bisa diandalkan. Pengguna harus menyadari, bahwa segala jenis produk investasi dengan leverage memiliki tingkat ketidakpastian tertentu dan melibatkan risiko tinggi yang kewajiban dan tanggung jawabnya semata-mata ditanggung oleh pengguna. Kami tidak bertanggung jawab atas kerugian yang timbul dari investasi apa pun yang dilakukan berdasarkan informasi yang disediakan dalam komunikasi ini. Dilarang produksi ulang atau mendistribusikan lebih lanjut komunikasi ini tanpa izin tertulis sebelumnya dari kami.

Peringatan Risiko : Perdagangan Produk dengan Leverage seperti Forex dan Derivatif mungkin tidak cocok bagi semua investor karena mengandung risiko tingkat tinggi atas modal Anda. Sebelum melakukan perdagangan, harap pastikan bahwa Anda memahami sepenuhnya kandungan risiko yang terlibat, dengan mempertimbangkan tujuan investasi dan tingkat pengalaman Anda dan bila perlu carilah saran dan masukan dari pihak independen