Dolar AS bergerak melemah pada hari Jum’at, setelah laporan pendapatan dan pengeluaran pribadi AS yang lebih lemah dari perkiraan menjatuhkan imbal hasil obligasi pemerintah AS lebih rendah, faktor yang melemahkan dolar. Real estat seharusnya menjadi penerima manfaat dari suku bunga yang lebih rendah karena Fed melonggarkan kebijakan, namun aktivitas perumahan tetap lambat.

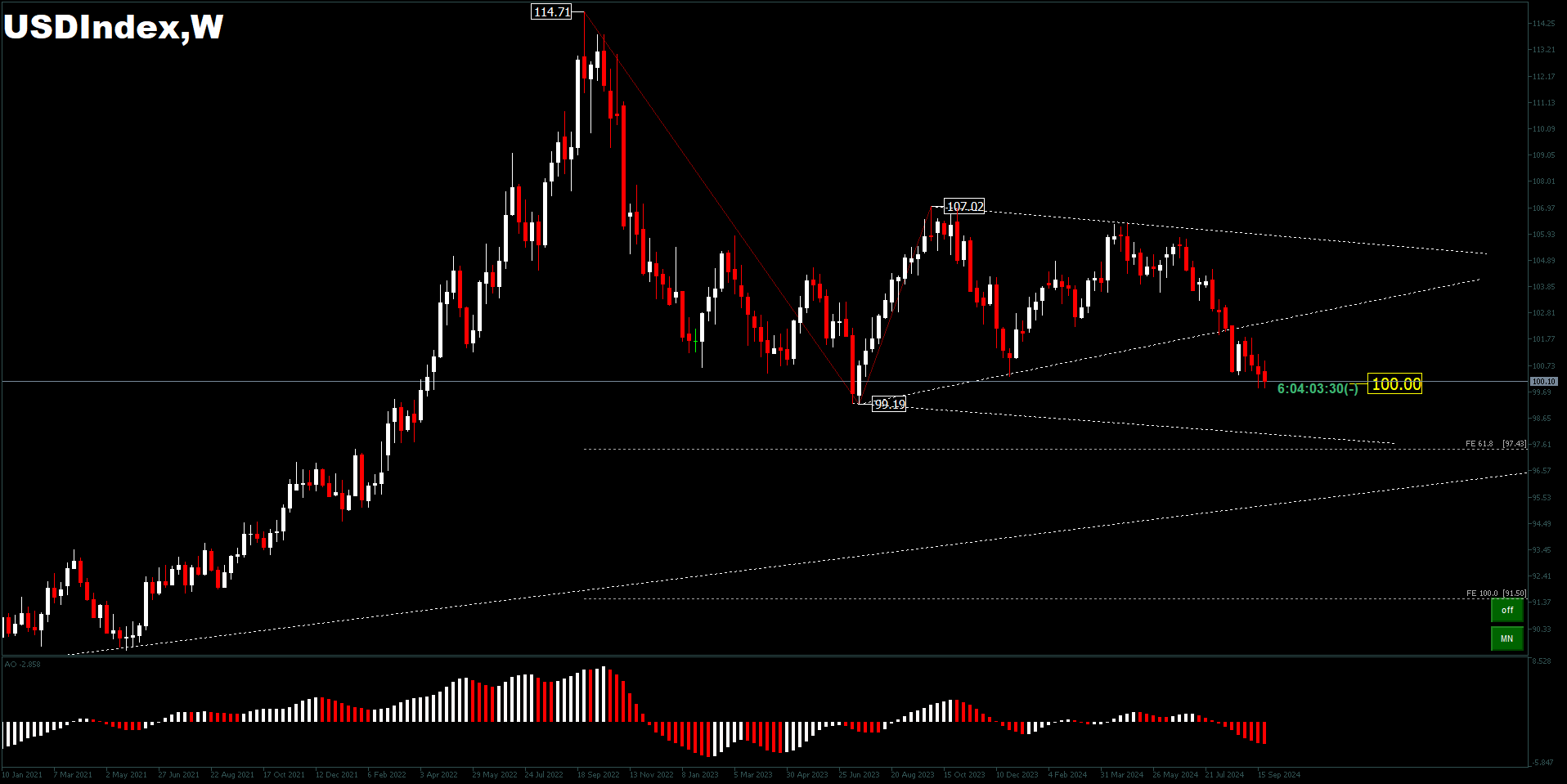

USDIndex jatuh ke 100,1 pada hari Jum’at [27/09], mendekati posisi terendah yang terakhir terlihat pada bulan Juli 2023, setelah data ekonomi utama mengisyaratkan ekonomi yang mendingin dan memperkuat ekspektasi penurunan suku bunga Federal Reserve lebih lanjut. Pengukur inflasi pilihan Fed, PCE inti naik hanya 0,1% pada bulan Agustus, di bawah perkiraan 0,2%, sementara peningkatan tahunan sebesar 2,7% sesuai dengan perkiraan. Pengeluaran konsumen yang disesuaikan dengan inflasi naik tipis 0,1%.

Pada hari Kamis, klaim pengangguran mingguan mencapai level terendah dalam empat bulan, menunjukkan pasar tenaga kerja yang tangguh. Pertumbuhan GDP dikonfirmasi sebesar 3% untuk Q2, dengan pertumbuhan Q1 dan setahun penuh untuk tahun 2023 dan 2022 direvisi lebih tinggi. Selain itu, pesanan barang tahan lama datar pada bulan Agustus, menentang ekspektasi penurunan 2,6%. Pasar tetap terbagi mengenai apakah Fed akan memangkas suku bunga sebesar 50 basis poin pada bulan November atau memilih pengurangan yang lebih kecil sebesar 25 bps.

Kalender Minggu depan: ISM Manufaktur (Selasa), ISM Jasa (Kamis), Ketenagakerjaan (Jum’at).

Meskipun indeks ISM menunjukkan sektor manufaktur dan layanan berada di jalur yang berbeda selama dua tahun terakhir, keduanya jelas mengalami tren menurun, yang menunjukkan tingkat aktivitas yang moderat saat Q3 berakhir. Meningkat pada bulan Agustus, indeks manufaktur ISM utama terus menggambarkan gambaran suram bagi sektor pabrik, berjalan dalam wilayah kontraksi selama 21 dari 22 bulan terakhir. Komponen tetap lemah, ditandai dengan produksi yang mencapai titik terendah pascapandemi dan pesanan baru turun ke angka terendah sejak Mei 2023. Kinerja beragam dari PMI regional yang dirilis sejauh ini menunjukkan sedikit perubahan yang terjadi sejak Agustus, dengan perkiraan kami untuk indeks utama September di 47,6.

Indeks layanan ISM utama membaik ke level tertinggi tiga bulan pada bulan Agustus, meskipun penyedia layanan juga menghadapi tantangan yang cukup besar. Memang, pertumbuhan yang lambat hingga sedang telah disebutkan di banyak industri jasa dalam survei sentimen terbaru, sementara biaya tinggi yang berkelanjutan dan tekanan suku bunga terus berdampak negatif pada penjualan. Aktivitas yang lebih lambat ini terus menahan perekrutan, yang berimplikasi pada belanja konsumen dan kecepatan serta besarnya penurunan suku bunga Fed yang akan datang. Pasar memperkirakan indeks layanan ISM utama akan tetap datar pada bulan September di level 51,7.

Secara keseluruhan, sentimen bisnis mengenai permintaan, perekrutan dan investasi terus diredam oleh suku bunga yang relatif tinggi, ketidakpastian yang meningkat seputar pemilihan umum yang akan datang, dan dampak kolektif dari hal-hal tersebut di atas terhadap prospek. Fed telah mulai memangkas suku bunga, meskipun sebagian besar perusahaan kemungkinan akan tetap sabar dan menunggu hasil pemilu pada bulan November sebelum melakukan tindakan signifikan yang melibatkan investasi modal atau inisiatif perekrutan.

Ketenagakerjaan: Setelah mengalami ketahanan yang tidak terduga selama beberapa tahun terakhir, pertumbuhan lapangan kerja akhirnya melambat. Pertumbuhan upah non_pertanian telah melambat dari rata-rata 250 ribu lapangan kerja per bulan pada tahun 2023 menjadi hanya 116 ribu lapangan kerja per bulan selama tiga bulan terakhir. Pertumbuhan upah tidak hanya melambat, tetapi cakupan penambahan lapangan kerja telah menyempit secara signifikan dengan sektor perawatan kesehatan, rekreasi & perhotelan, dan pemerintah yang menyumbang porsi penambahan lapangan kerja yang tidak proporsional.

Beberapa faktor yang menyebabkan perlambatan tersebut termasuk suku bunga yang lebih tinggi yang memengaruhi pembelian barang-barang mahal mulai dari rumah, kendaraan bermotor, hingga furnitur. Seiring dengan menurunnya permintaan, demikian pula daya penetapan harga dan margin keuntungan, yang secara kolektif telah membebani perekrutan. Lebih jauh lagi, pemilihan umum November mendatang menambah ketidakpastian yang lebih besar pada prospek yang juga memiliki efek yang meredam.

Peningkatan upah non_pertanian sebesar 140 ribu yang diperkirakan pada bulan September akan menggarisbawahi, bahwa pasar kerja terus memburuk. Survei bisnis dan regional yang dilaporkan sejauh ini untuk bulan tersebut sebagian besar telah melemah dari bulan Agustus, yang menunjukkan hasil gaji yang lebih rendah. Pasar memperkirakan pendapatan per jam rata-rata akan naik 0,3% pada bulan September, yang akan mempertahankan tingkat tahun-ke-tahun pada level terendah hampir tiga tahun sebesar 3,8%. Tingkat pengangguran kemungkinan akan tetap tidak berubah pada 4,2%.

PAsar masih memperkirakan laju perekrutan akan melambat dalam beberapa bulan ke depan yang mencerminkan basis industri yang sempit yang menambah lapangan kerja, pembacaan ISM yang lemah pada ketenagakerjaan, dan penurunan lowongan kerja dan rencana perekrutan usaha kecil. Kekhawatiran tentang pasar tenaga kerja telah meningkat di Fed dengan para pejabat yang berfokus pada jalan ke depan. Setiap kelemahan yang tidak terduga dari laporan ketenagakerjaan yang dirilis sebelum pertemuan FOMC 7 November dapat mendorong para pejabat untuk memberikan pemotongan suku bunga yang lebih besar, mengingat kemauan mereka yang ditunjukkan untuk menanggapi secara agresif risiko pasar tenaga kerja yang menurun.

Sementara itu, penurunan USDIndex selama 3 bulan berturut-turut memberikan indikasi keseriusan pasar menanggapi kebijakan The Fed. Pergerakan lebih lanjut di bawah angka psikologis 100,00 akan menandakan lanjutan pasar bearish dari 114,71 untuk proyeksi FE61.8% di 97,43 dari penarikan 114,71 – 99,19 dan 107,02. Kegagalan untuk bergerak lebih jauh di bawah 99,19 akan membawa konsolidasi kembali hingga laporan pekerjaan, untuk menentukan arah lanjutan.

Lihat disini untuk mengakses Kalender Ekonomi

Ady Phangestu – Market Analyst

Disclaimer : Materi ini disediakan sebagai informasi semata dan bukan sebagai riset investasi independen. Kami tidak menyarankan maupun merekomendasikan investasi atau permintaan untuk membeli atau menjual instrumen keuangan apa pun. Semua informasi yang disajikan berasal dari sumber yang terpercaya dan bereputasi baik. Segala informasi tentang indikasi kinerja masa lalu, bukan merupakan jaminan atau indikator atas kinerja masa depan yang bisa diandalkan. Pengguna harus menyadari, bahwa segala jenis produk investasi dengan leverage memiliki tingkat ketidakpastian tertentu dan melibatkan risiko tinggi yang kewajiban dan tanggung jawabnya semata-mata ditanggung oleh pengguna. Kami tidak bertanggung jawab atas kerugian yang timbul dari investasi apa pun yang dilakukan berdasarkan informasi ini. Dilarang produksi ulang atau mendistribusikan materi ini, tanpa izin tertulis sebelumnya dari kami.

Peringatan Risiko : Perdagangan Produk dengan Leverage seperti Forex dan Derivatif mungkin tidak cocok bagi semua investor, karena mengandung risiko tingkat tinggi atas modal Anda. Sebelum melakukan perdagangan, harap pastikan bahwa Anda memahami sepenuhnya kandungan risiko yang terlibat, dengan mempertimbangkan tujuan investasi dan tingkat pengalaman Anda, dan bila perlu carilah saran dan masukan dari pihak independen.