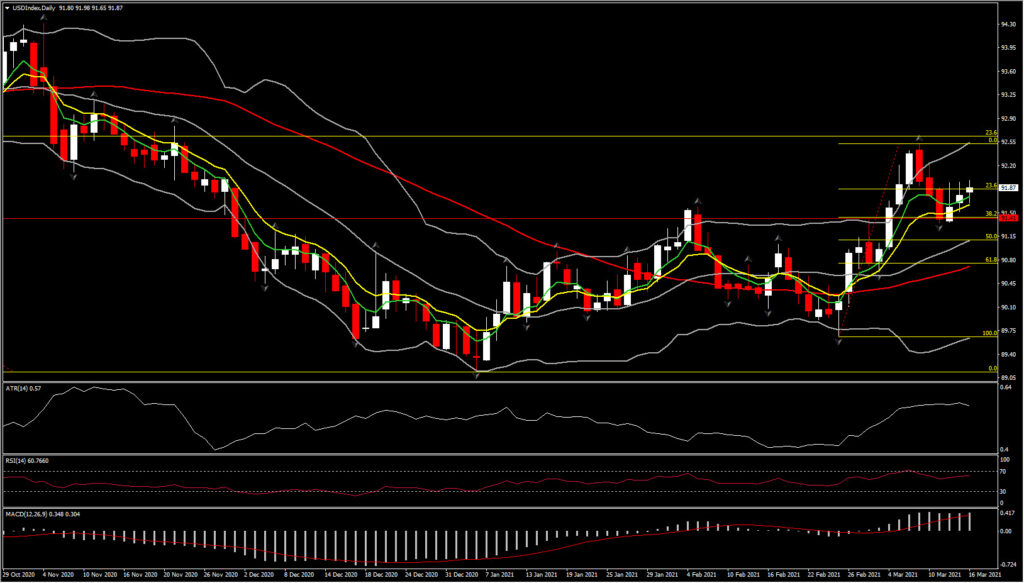

Mata uang telah diperdagangkan dengan cukup stabil di tengah harga pasar saham yang mengambang cukup baik dan imbal hasil yang lebih lunak karena antisipasi terhadap kebijakan untuk memberikan panduan minggu ini, karena Fed, BoJ dan BoE semuanya akan memiliki kesempatan untuk membatasi kenaikan imbal hasil lebih lanjut. Ketiga bank tersebut akan mempertahankan komitmen saat ini untuk akomodasi yang tidak biasa untuk beberapa waktu ke depan karena mereka melihat pemulihan dan yakin inflasi dapat dikendalikan. Pasar akan memperhatikan Fed khusunya, setelah pengumuman ECB minggu lalu yang menaikan laju pembelian aset, dan mengirimkan sinyal yang jelas bahwa Bank akan campur tangan apabila perdagangan refleksi menyebabkan kenaikan imbal hasil terlalu cepat.

Namun, FOMC sepertinya tidak akan mengubah pembelian QE-nya untuk mencoba membatasi suku bunga. Powell telah mengindikasikan bahwa Fed khawatir tentang pasar yang normal. The Fed kemungkinan memberikan prospek positif dan tetap memperingatkan risiko penurunan. Ini terlepas dari stimulus fiskal $ 1,9 triliun, yang mendorong rebound ekonomi yang lebih baik dari yang diantisipasi, meskipun The Fed, melihat kemungkinan ledakan inflasi y.a.d sebab dari efek dasar pada perbandingan harga tahun-ke-tahun, dengan menunjukkan kapasitas cadangan di pasar tenaga kerja.

Sedangkan untuk The Fed, meski diperkirakan tidak ada perubahan sikap kebijakan, akan ada banyak ketertarikan dalam proyeksi ekonomi baru, termasuk dot plot. Secara universal diperkirakan Fed akan menjaga tingkat suku bunga stabil di 0% – 0,25% dan mempertahankan $ 120 miliar per bulan dalam pembelian aset. Ketua Fed, telah menurunkan ekspektasi untuk pergeseran, dengan menyatakan bahwa Fed prihatin dengan pasar yang tidak teratur dan bukan pada kenaikan imbal hasil Treasury yang lebih lama. Sikap Fed yang bertahan disebabkan oleh tindakan mengejutkan ECB yang mengumumkan peningkatan pembelian asetnya secara signifikan untuk membantu suku bunga stabil dan membatasi kenaikan. Bank-bank sentral telah berusaha keras untuk mencoba mencegah pengetatan kondisi keuangan, terutama setelah lonjakan suku bunga Treasury 10 dan 30 tahun pada 25 Februari yang mengirimkan gelombang kejutan global. Dan sekarang ECB secara aktif terlibat. ECB yang mengambil keputusan dengan mengangkat beban berat, kami curiga Powell dapat mempertahankan postur “wait and see”, meskipun imbal hasil 10 dan 30 tahun melonjak minggu lalu ke level tertinggi masing-masing di 1,64% dan 2,40%.

Waspadai Fed yang akan memberikan penilaian optimis pada pertumbuhan, mengingat kondisi saat ini yang biasanya akan mendorong imbal hasil Treasury lebih tinggi. Namun, Fed akan kembali menekankan risiko penurunan dan tekanan, bahwa masih ada pe-er yang harus dibereskan, sebelum penghapusan akomodasi. Dan tentu saja akan menambahkan, bahwa itu akan tetap akomodatif sampai tujuannya tercapai. Mengenai inflasi, Powell akan sekali lagi mengakui risiko kenaikan, tetapi bersifat sementara dan sebagian besar disebabkan oleh efek dasar. Itu adalah pesan yang dikirim oleh Lagarde ECB juga yang memperingatkan lonjakan harga artinya dia akan memperhatikan setiap kenaikan karena prospek jangka menengah masih lemah.

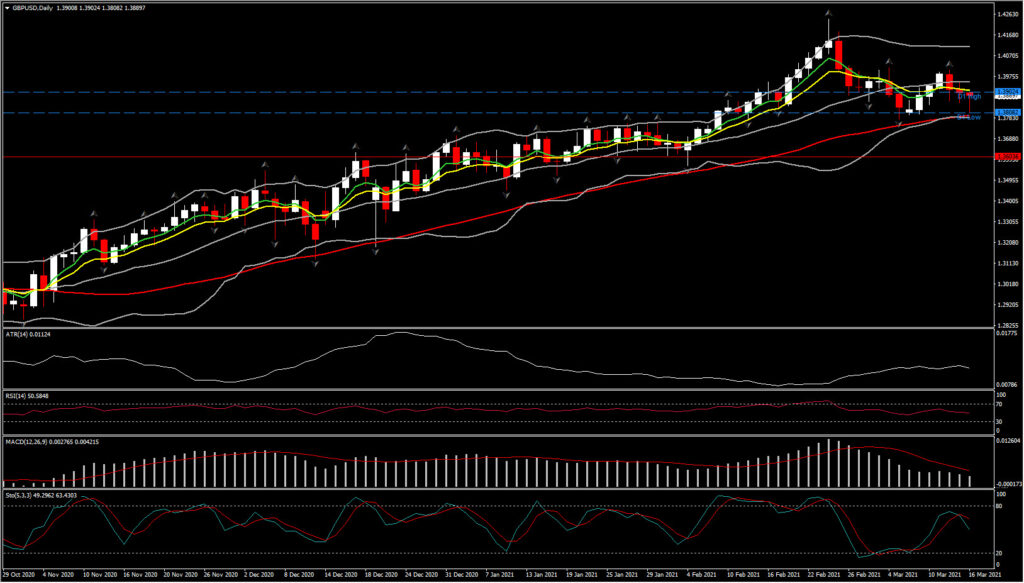

Berikutnya adalah BOE, dengan pertemuan MPC BoE bulan Maret di hari Kamis. 9 anggota komite, diperkirakan dengan suara bulat akan membiarkan kebijakan tetap dengan meninggalkan tingkat repo pada level terendah bersejarah di 0,10% dan total QE pada GBP 875 miliar. Ada beberapa pernyataan meskipun tidak terlalu menarik setelah merevisi perkiraan kuartalannya bulan lalu. Meskipun demikian, akan menarik untuk melihat para pembuat kebijakan melakukan transisi dengan apa yang sedang terjadi di pasar – lonjakan Gilt dan imbal hasil global serta penurunan dan rotasi di pasar saham global. Kemungkinan besar panduan tersebut akan optimis mengingat dasar dari peningkatan prospek pertumbuhan global, program vaksinasi Covid yang efektif di Inggris, disandingkan dengan tingkat kapasitas cadangan dalam perekonomian domestik.

Pound, terdaftar sebagai mata uang utama terkuat sepanjang tahun ini, kemungkinan masih akan mempertahankan bias naik. Pasar saham Inggris relatif padat dengan saham siklus, dibandingkan dengan indeks utama AS, dengan UK100 yang didominasi oleh perusahaan keuangan, minyak dan gas, dan penambang. Saham siklikal secara luas diperkirakan akan mengungguli saham teknologi selama pemulihan dari perdagangan pandemi, yang menginspirasi perputaran besar pada portofolio. Kurang dari 2% saham di UK100 adalah saham teknologi, dibandingkan dengan hampir 28% di USA500.

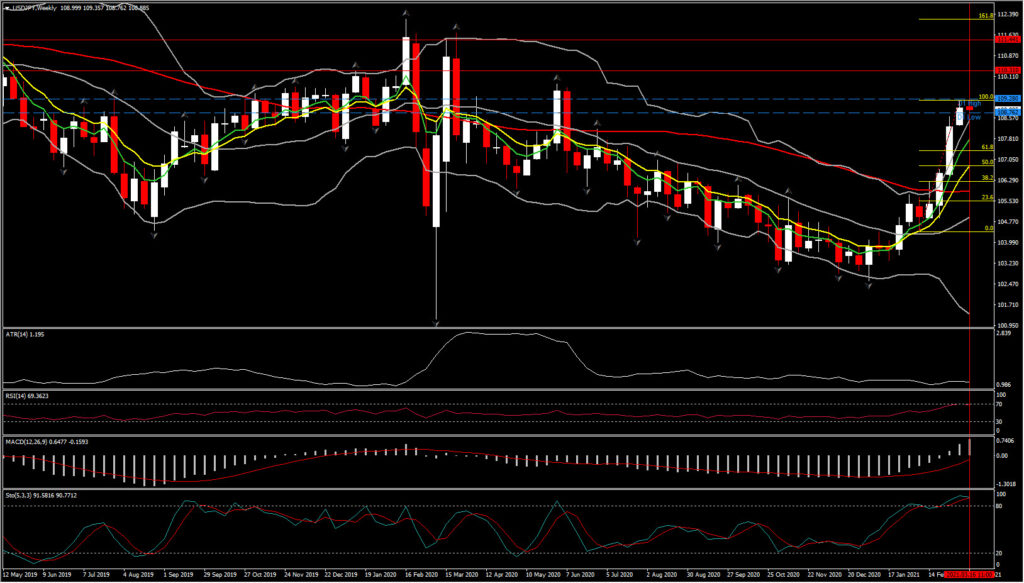

Sorotan terakhir minggu ini adalah rapat BoJ (Kamis,Jumat). Diperkirakan tidak ada perubahan kebijakan dengan tingkat suku bunga dipertahankan di -0.1%. Mungkin ada beberapa perubahan sederhana untuk pendekatan yang lebih fleksibel terhadap kebijakan pengendalian kurva imbal hasil setelah tinjauan kebijakan baru-baru ini. Meskipun demikian, dalam berita hari ini dan juga minggu lalu, Gubernur BoJ Kuroda mengatakan tidak perlu mengubah kerangka kerja kontrol kurva imbal hasil, dan sangat penting untuk menjaga kurva imbal hasil tetap rendah dan stabil. Oleh karena itu, bank sentral berada di bawah tekanan untuk memperluas program pengendalian kurva imbal hasil, dan dapat mengumumkan penghapusan penargetan numerik secara bertahap.

Secara keseluruhan, yen kemungkinan akan tetap pada bias melemah secara keseluruhan di tengah kenaikan ekuitas global. USDJPY mencetak tertinggi baru 9 bulan di 109,36. Persilangan yen masih mendapat dukungan, EURJPY dan CADJPY, misalnya, membukukan tren tertinggi baru pada hari Senin. Imbal hasil JGB akhir-akhir ini telah menimbulkan perbedaan dan pengaruh pada yen. Yen masuk dalam daftar mata uang utama terlemah sepanjang tahun ini.

Klik disini untuk mengakses Kalender Ekonomi

Andria Pichidi

Market Analyst

Disclaimer : Materi ini disediakan sebagai komunikasi pemasaran umum dengan tujuan hanya sebagai informasi semata dan bukan sebagai riset investasi independen. Di dalam komunikasi ini tidak mengandung saran maupun rekomendasi investasi atau permintaan dengan maksud untuk pembelian atau penjualan instrumen keuangan apa pun. Semua informasi yang disajikan berasal dari sumber yang terpercaya, bereputasi baik. Segala informasi yang memuat indikasi kinerja masa lalu bukan merupakan jaminan atau indikator atas kinerja masa depan yang bisa diandalkan. Pengguna harus menyadari, bahwa segala investasi dalam Produk dengan Leverage memiliki tingkat ketidakpastian tertentu dan bahwa segala investasi sejenis ini melibatkan risiko tingkat tinggi yang kewajiban dan tanggung jawabnya semata-mata ditanggung oleh pengguna. Kami tidak bertanggung jawab atas kerugian yang timbul dari investasi apa pun yang dilakukan berdasarkan informasi yang disediakan dalam komunikasi ini. Dilarang produksi ulang atau mendistribusikan lebih lanjut komunikasi ini tanpa izin tertulis sebelumnya dari kami.

Peringatan Risiko : Perdagangan Produk dengan Leverage seperti Forex dan Derivatif mungkin tidak cocok bagi semua investor karena mengandung risiko tingkat tinggi atas modal Anda. Sebelum melakukan perdagangan, harap pastikan bahwa Anda memahami sepenuhnya kandungan risiko yang terlibat, dengan mempertimbangkan tujuan investasi dan tingkat pengalaman Anda dan bila perlu carilah saran dan masukan dari pihak independen.