Pasar hampir tidak melihat adanya gejolak tambahan setelah berita PPI yang beragam kemarin. Angka CPI yang lebih tinggi pada hari sebelumnya telah menyebabkan suasana pasar yang agak pesimis, karena investor harus mengubah ekspektasi mereka terhadap penurunan suku bunga The Fed. Dibandingkan memulai penurunan pada bulan Juni atau bahkan Juli, mereka sekarang hanya mengharapkan dua kali dibandingkan tiga kali kemungkinan penurunan. Berbeda sekali dengan beberapa minggu yang lalu, ketika penurunan suku bunga pada bulan Juni dipastikan akan terjadi, kini kemungkinan penurunan suku bunga pada bulan Juni telah turun menjadi kurang dari satu dalam lima, sementara peluang penurunan suku bunga pada bulan Juli sebesar 25bps kini sangat kecil. balik pada 47% dan peluang menjadi pada bulan September, atau bahkan tidak sama sekali pada tahun 2024 seperti yang diramalkan banyak orang, karena inflasi kini telah menetap lebih panas dibanding sebelumnya.

Minat terhadap risiko telah sedikit berkurang oleh kekhawatiran mengenai kenaikan inflasi dan imbal hasil obligasi, seperti yang terlihat dari ketidakmampuan indeks-indeks utama AS untuk kembali ke tingkat kinerja sebelumnya, pada sebagian besar dua kuartal sebelumnya. Aktivitas harga yang lebih bersifat dua arah kini terlihat jelas, dengan lebih sedikit lebih banyak tekanan jual dibandingkan tekanan beli yang ditunjukkan dalam kasus USA500. Meskipun, sesi perdagangan pada hari Kamis sebagian besar ditutup positif, karena investor menilai laporan ekonomi terbaru. Biro Statistik Tenaga Kerja mengungkapkan sebelumnya bahwa harga produsen di AS meningkat 0,2% pada bulan Maret, sementara laporan Departemen Tenaga Kerja menunjukkan bahwa klaim pengangguran awal turun sebesar 11.000 dalam seminggu terakhir.

Dow Jones datar pada penutupan. Nasdaq 100 menguat 1,65%, didorong oleh Atlassian Corporation plc yang melonjak 4,84%. S&P 500 menguat 0,74%, dengan Paramount Global melonjak 7,33%.

Saat ini, perhatian akan mulai beralih ke musim pendapatan yang akan datang, yang dimulai pada hari Jumat, 12 April mencakup antara lain hasil dari Citigroup, JPMorgan, dan Wells Fargo. Karena pasar tidak akan berada pada level tinggi tanpa pendapatan yang kuat, investor mengantisipasi hasil yang kuat. Perekonomian tampaknya bertahan lebih baik dari yang diperkirakan, dan perusahaan-perusahaan S&P 500 mengantisipasi keuntungan yang lebih tinggi untuk kuartal kedua berturut-turut karena kuatnya permintaan konsumen. Namun, terdapat ekspektasi yang tinggi, dan beberapa orang mungkin merasa bahwa standar tersebut terlalu tinggi.

Sementara itu, elemen lain yang meningkatkan kekhawatiran terhadap inflasi adalah dampak ketegangan Timur Tengah terhadap harga minyak mentah. Kendati demikian, harga minyak mentah kembali turun pada hari ini meski hanya sedikit. Euforia penurunan suku bunga sebelumnya telah teredam oleh ketidakpastian baru ini, dengan tekanan inflasi dan statistik ekonomi yang kuat memberikan hambatan yang tidak terduga bagi investor yang optimis.

Minyak mentah berjangka USOIL turun menjadi $85 per barel pada hari Kamis, melanjutkan penurunannya dari level tertinggi lima bulan di $86,9 yang dicapai pada tanggal 5 April, karena dampak dari kebijakan pembatasan lebih lanjut oleh Federal Reserve melebihi kekhawatiran pasokan yang berasal dari kerusuhan geopolitik. Data inflasi yang panas di Amerika Serikat mendorong pasar untuk mengharapkan suku bunga yang lebih tinggi dari The Fed tahun ini, sehingga menekan prospek permintaan energi global dan mengangkat dolar, sehingga merugikan permintaan impor bagi konsumen asing. Yang juga berkontribusi terhadap penurunan ini, data EIA menunjukkan bahwa persediaan minyak mentah AS meningkat sebesar 5,841 juta barel pada minggu lalu, terbesar dalam dua bulan, dan di atas perkiraan peningkatan sebesar 2,366 juta barel. Namun, negosiasi antara Israel dan Hamas terus tidak membuahkan hasil, sehingga menghilangkan harapan akan terjadinya gencatan senjata. Selain itu, para pejabat intelijen AS memperingatkan Israel akan kemungkinan serangan rudal atau drone dari Iran, sehingga memicu kekhawatiran akan konflik yang lebih dalam dan potensi dampak terhadap pasokan minyak mentah.

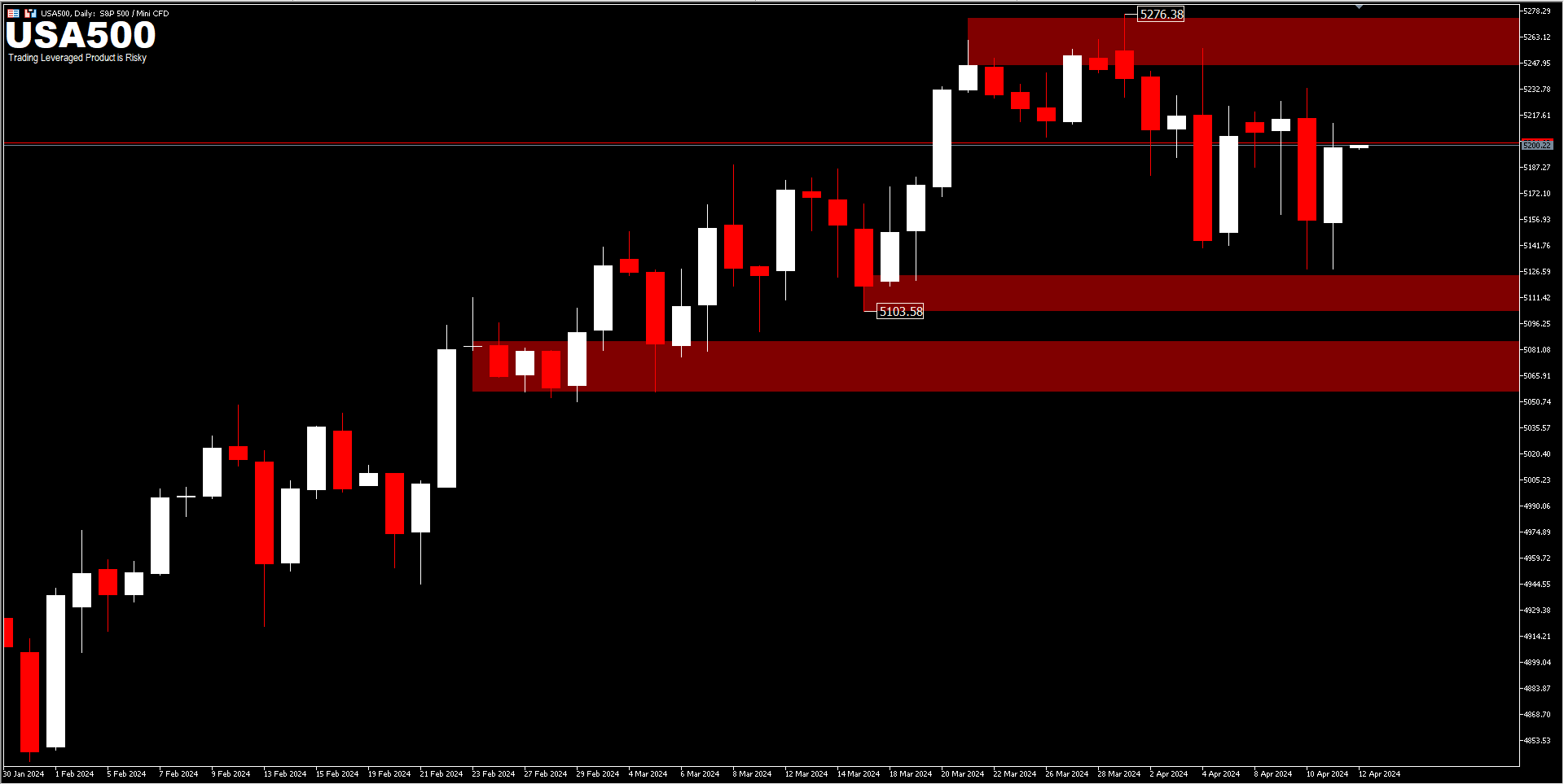

Meski begitu, belum melihat adanya indikasi kepanikan meskipun ada kekhawatiran besar yang disebutkan di atas, yang mengindikasikan tingkat keyakinan bearish yang sangat rendah. Hal ini semakin didukung oleh fakta bahwa belum ada tindak lanjut penurunan pada grafik Indeks USA500, meskipun terdapat pola reversal candle bearish dalam konsolidasi antara 5103,58 – 5276,38. Penembusan di bawah 5103,58 dibutuhkan untuk konformasi penurunan jangka pendek, jika tidak maka peluang untuk kembali menguji ATH 5276,38 kemungkinan dapat terulang.

Lihat disini untuk mengakses Kalender Ekonomi

Ady Phangestu

Market Analyst

Disclaimer : Materi ini disediakan sebagai informasi semata dan bukan sebagai riset investasi independen. Kami tidak menyarankan maupun merekomendasikan investasi atau permintaan untuk membeli atau menjual instrumen keuangan apa pun. Semua informasi yang disajikan berasal dari sumber yang terpercaya dan bereputasi baik. Segala informasi tentang indikasi kinerja masa lalu, bukan merupakan jaminan atau indikator atas kinerja masa depan yang bisa diandalkan. Pengguna harus menyadari, bahwa segala jenis produk investasi dengan leverage memiliki tingkat ketidakpastian tertentu dan melibatkan risiko tinggi yang kewajiban dan tanggung jawabnya semata-mata ditanggung oleh pengguna. Kami tidak bertanggung jawab atas kerugian yang timbul dari investasi apa pun yang dilakukan berdasarkan informasi yang disediakan dalam komunikasi ini. Dilarang produksi ulang atau mendistribusikan lebih lanjut komunikasi ini tanpa izin tertulis sebelumnya dari kami.

Peringatan Risiko : Perdagangan Produk dengan Leverage seperti Forex dan Derivatif mungkin tidak cocok bagi semua investor karena mengandung risiko tingkat tinggi atas modal Anda. Sebelum melakukan perdagangan, harap pastikan bahwa Anda memahami sepenuhnya kandungan risiko yang terlibat, dengan mempertimbangkan tujuan investasi dan tingkat pengalaman Anda dan bila perlu carilah saran dan masukan dari pihak independen.