USDCAD melemah -0,34% pada bulan Juli, mencapai level terendah 9 minggu di 1,3588. Keunggulan dolar Kanada didukung oleh pelemahan dolar AS setelah data inflasi AS yang lebih rendah memperkuat spekulasi, bahwa The Fed akan melakukan penurunan suku bunga pada bulan September.

Perkembangan tersebut menyeimbangkan prospek Fed dan BOC, karena latar belakang makroekonomi Kanada juga mendukung spekulasi, bahwa BoC akan terus menurunkan biaya pinjaman. Tingkat pengangguran domestik naik menjadi 6,4% pada bulan Juni, yang merupakan level tertinggi sejak Januari 2022. Selain itu, lapangan kerja di Kanada turun sebesar 1,4 ribu, berlawanan dengan perkiraan kenaikan sebesar 22,5 ribu, sehingga mendukung pandangan BOC bahwa suku bunga yang lebih tinggi berdampak pada pasar kerja.

Sebelum pengumuman suku bunga Bank of Canada pada tanggal 24 Juli, dua rilis data paling signifikan adalah BOC Business Outlook Survey [BOS] triwulanan dan angka inflasi bulan Juni. Menyusul kejutan kenaikan di bulan Mei, perlambatan inflasi diantisipasi dan BOS akan terlihat cukup lunak untuk membenarkan penurunan suku bunga BOC sebesar 25 basis poin untuk kedua kalinya secara berturut-turut pada pertemuan tersebut.

CPI utama diperkirakan melambat ke 2,7% y/y, setelah angka yang mengejutkan lebih tinggi yaitu 2,9% di bulan Mei. BOC kemungkinan besar akan berkonsentrasi pada perluasan indikator inti, karena menawarkan lebih banyak informasi mengenai tren yang mendasari pertumbuhan harga. Karena peningkatan bulanan yang kecil di bulan Maret tidak disertakan dalam perhitungan, rata-rata kenaikan bulanan selama tiga bulan untuk ukuran median dan trim CPI diperkirakan akan bergerak lebih tinggi; namun demikian, rata-rata inflasi enam bulan masih mendekati target inflasi sebesar 2% yang ditetapkan BOC.

Selain itu, BOC Business Outlook Survey Q2 juga akan diawasi dengan ketat untuk mendapatkan konfirmasi lanjutan, bahwa kondisi perekonomian terus melemah sehingga akan meningkatkan kepercayaan bank sentral terhadap pelonggaran tekanan inflasi. Dewan pengurus Bank of Canada secara khusus tertarik pada ukuran keseimbangan penawaran dan permintaan perekonomian, praktik penetapan harga perusahaan, perkiraan inflasi, dan pertumbuhan upah.

Evaluasi respons bisnis akan menentukan apakah gangguan pada pelayaran global, seiring dengan kenaikan tarif pengiriman peti kemas, berkontribusi terhadap biaya yang lebih tinggi. Namun, pertumbuhan upah dan inflasi yang diantisipasi akan terus melambat karena penurunan GDP per kapita dan meningkatnya pengangguran. Pola penetapan harga korporasi telah stabil, dengan frekuensi dan besarnya perubahan harga secara bertahap kembali ke tingkat sebelum pandemi.

Dari perspektif teknis, pasangan USDCAD cenderung bergerak mendatar dalam pola rectangle sejak awal tahun, meskipun ada sejumlah kenaikan tetap saja pasangan ini bergerak dalam ritme yang stabil. Tidak ada penguatan yang signifikan ataupun pelemahan yang signifikan. Dukungan harga minyak memberikan kontirbusi penguatan dolar Kanada pada akhir Q2. USOIL menguat lebih dari 5% dan UKOIL lebih dari 4% pada bulan Juni, karena badai Beryl meningkatkan kekhawatiran produksi minyak di Teluk Meksiko.

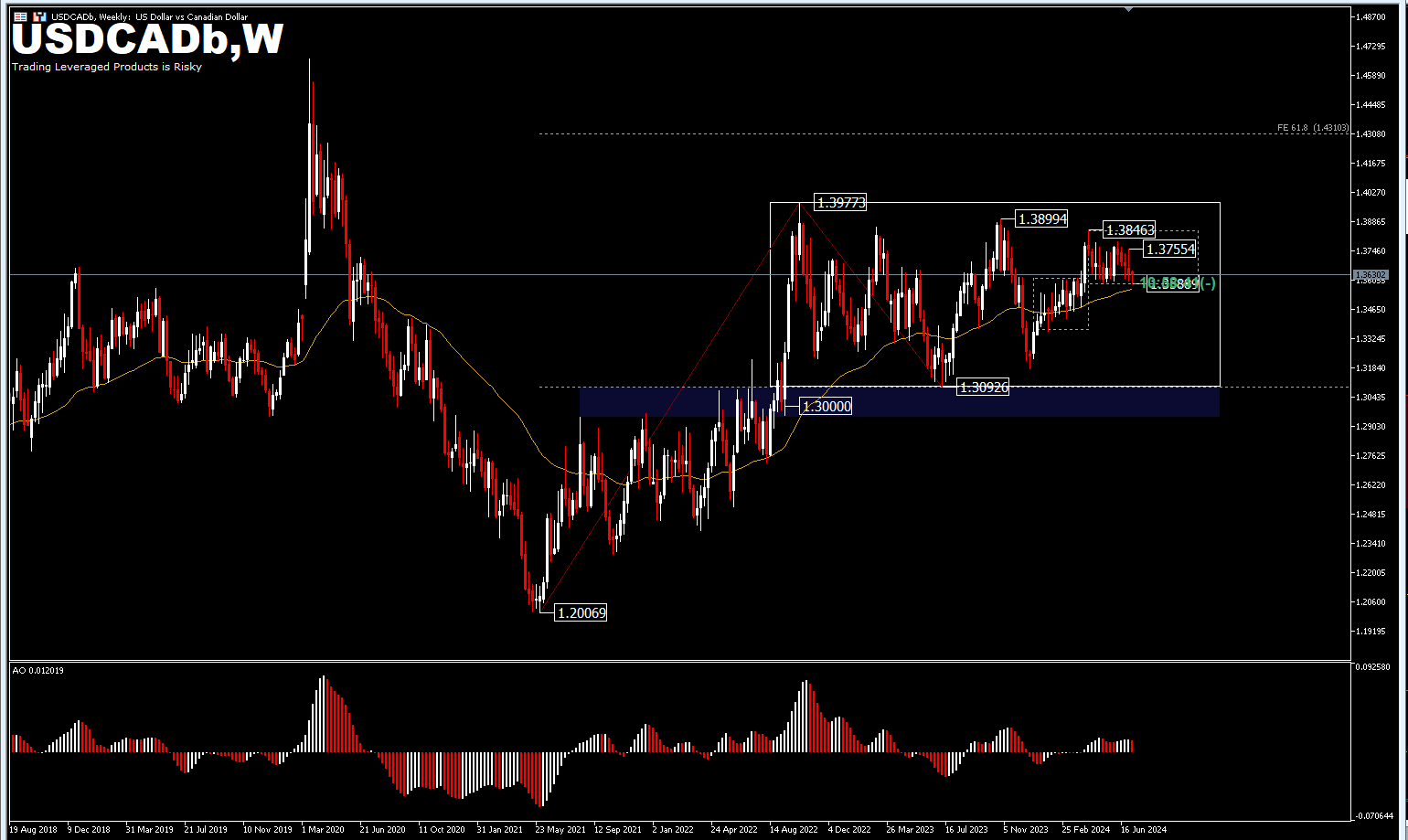

Dalam gambaran besar, pergerakan harga USDCAD dari puncak 2022 [1,3977] dipandang sebagai pola korektif. Jika terjadi penurunan kembali, support kuat pada angka psikologis 1,3000 kemungkinan akan membawa rebound. Sementara, penembusan kuat di 1,3977 akan mengkonfirmasi dimulainya kembali tren naik secara keseluruhan dari terendah 2021 [1,2006]. Target selanjutnya diproyeksikan untuk FE61,8% di 1,4131 [dari penarikan 1,2006 – 1,3974 dan 1,3092]. Bias naik masih ada, dengan harga bergerak di atas EMA 52 minggu, namun demikian ekspektasi yang berlebihan dari pergerakan yang menyamping membutuhkan penembusan level-level crusial.

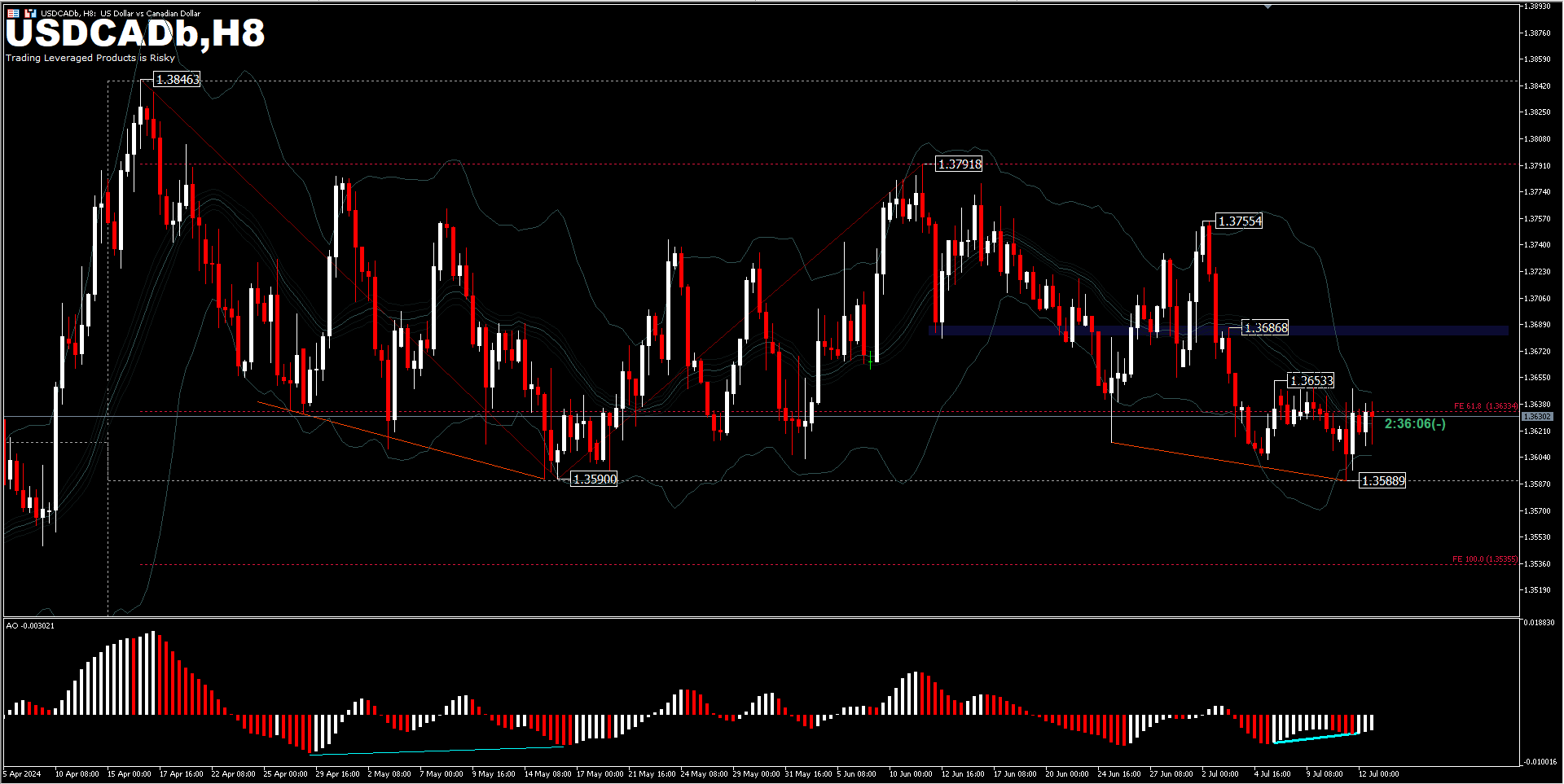

Bias intraday USDCAD sementara netral, pasca rebound dari 1,3588. Penembusan di bawah 1.3588 diproyeksikan untuk FE100% di 1,3535 [dari penarikan 1.3845 – 1.3590 dan 1.3791]. Pada sisi atas, pergerakan di atas resistensi minor 1,3653 akan mengubah bias kembali ke atas menuju level harga atas. Resistensi terlihat di 1,3686; 13755; 1,3791; 13846. Indikasi dari AO memberikan informasi divergensi bullish; sementara penyempitan pada BB, kemungkinan akan melahirkan lonjakan harga.

Lihat disini untuk mengakses Kalender Ekonomi

Ady Phangestu – Market Analyst

Disclaimer : Materi ini disediakan sebagai informasi semata dan bukan sebagai riset investasi independen. Kami tidak menyarankan maupun merekomendasikan investasi atau permintaan untuk membeli atau menjual instrumen keuangan apa pun. Semua informasi yang disajikan berasal dari sumber yang terpercaya dan bereputasi baik. Segala informasi tentang indikasi kinerja masa lalu, bukan merupakan jaminan atau indikator atas kinerja masa depan yang bisa diandalkan. Pengguna harus menyadari, bahwa segala jenis produk investasi dengan leverage memiliki tingkat ketidakpastian tertentu dan melibatkan risiko tinggi yang kewajiban dan tanggung jawabnya semata-mata ditanggung oleh pengguna. Kami tidak bertanggung jawab atas kerugian yang timbul dari investasi apa pun yang dilakukan berdasarkan informasi yang disediakan dalam komunikasi ini. Dilarang produksi ulang atau mendistribusikan lebih lanjut komunikasi ini tanpa izin tertulis sebelumnya dari kami.

Peringatan Risiko : Perdagangan Produk dengan Leverage seperti Forex dan Derivatif mungkin tidak cocok bagi semua investor karena mengandung risiko tingkat tinggi atas modal Anda. Sebelum melakukan perdagangan, harap pastikan bahwa Anda memahami sepenuhnya kandungan risiko yang terlibat, dengan mempertimbangkan tujuan investasi dan tingkat pengalaman Anda dan bila perlu carilah saran dan masukan dari pihak independen