Laporan CPI AS di bawah anggaran pada bulan Ogos, dengan kenaikan 0.3% untuk tajuk utama dan 0.1% untuk inti, meninggalkan kenaikan yang lebih sederhana dalam dua bulan terakhir setelah empat bulan kenaikan besar, menunjukkan ia mungkin mengubah sudut rantaian bekalan gangguan. Kenaikan Ogos dibulatkan dari kenaikan masing-masing 0.274% dan 0.102%. Kenaikan harga kenderaan dan tambang yang tinggi pada bulan Julai dan arah aliran terbalik pada bulan Ogos, setelah kenaikan tiga bulan yang besar yang mendorong kenaikan besar. Kami melihat kenaikan berterusan dalam kebanyakan komponen yang tinggal, jadi masih terdapat tekanan harga yang besar. Secara purata bergerak, kenaikan utama CPI masih meningkat. Kami memperoleh keuntungan harga purata 6 bulan sebanyak 0.615% untuk tajuk utama dan 0.550% untuk teras, berbanding keuntungan purata 12 bulan masing-masing 0.424% dan 0.326%. Untuk indeks harga rantaian PCE Ogos, kami mengandaikan kenaikan 0.2% untuk tajuk utama dan 0.1% untuk teras. Ini akan menjadikan metrik tajuk y / y merosot kepada 4.1% daripada 4.2% pada bulan Julai, sementara metrik teras y / y PCE jatuh ke 3.4% dari 3.6%.

CPI utama AS menyokong jangkaan Fed bahawa kenaikan bersifat “sementara” kerana tekanan pembukaan semula ekonomi semakin berkurang.

FOMC dijangka mengekalkan polisi pada minggu depan, mempertahankan postur kadar sifarnya dan tidak membuat pengumuman mengenai penurunan QE. Itulah pandangan kami dan ini telah diperkuat oleh optik kelemahan dalam laporan pekerjaan bulan Ogos dan penurunan CPI. Pengerusi Powell baru-baru ini mengatakan bahawa walaupun pasaran buruh telah meningkat dengan baik dan prospeknya semakin cerah, tetapi “kekurangan besar” masih ada. Dan varian Delta menambah risiko penurunan. Sementara itu, harga menurun dari beberapa sektor pembukaan tekanan, pembatasan penawaran, seperti yang diharapkan, termasuk harga penerbangan dan harga kendaraan bekas. Tetapi pandangannya tidak jelas.

Ketidakpastian mengenai jalan harga dilihat pada minit FOMC bulan Jun di mana beberapa peserta menyatakan bias penurunan inflasi masih merupakan kemungkinan yang nyata. Gabungan ketidakpastian ini harus terus menahan dasar dan panduan.

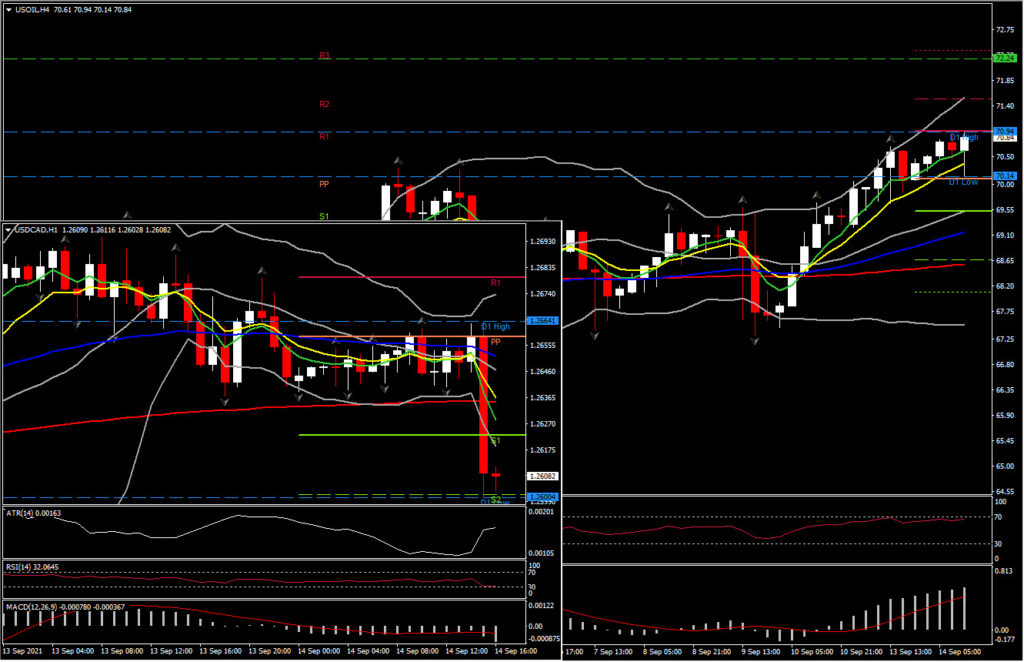

Dolar AS jatuh berikutan hasil CPI yang lebih sejuk daripada yang dijangkakan. USDJPY turun dari paras tertinggi dalam hari 110.15 ke 109.87, sementara EURUSD naik ke tahap 1.1846 dari hampir 1.1805. USDCAD turun ke paras terendah 1,2600 dari 1,2655 berikutan gabungan data, yang membantu membawa USOIL ke paras tertinggi lebih dari 1 bulan, tambah nilai CAD. Cetakan penghantaran pembuatan Kanada Julai yang sebaris, yang merangkumi hasil Jun yang disemak secara mendadak dan meningkat, turut membantu para loonie. Rendah 1,2583 pada hari Jumaat menandakan Sokongan penurunan seterusnya untuk USDCAD, sementara penembusan di bawahnya dapat membuka pintu ke tahap 1,2500 dan 1,2420.

Harga USOIL juga tetap disokong dan diperdagangkan sekitar $ 71 setong, setelah ribut lain mengancam hab tenaga AS di Teluk Mexico. ‘Nicholas’ mendarat di Texas setelah ditingkatkan menjadi taufan dan akan menambah masalah yang ada untuk kilang pesisir dan kemudahan petrokimia. IEA menekankan bahawa bekalan minyak global turun sebanyak 540k tong sehari pada bulan Ogos kerana gangguan yang tidak dijangka dan dengan itu menghapuskan bekalan tambahan dari OPEC +. Tinjauan keseluruhan untuk USOIL kekal positif dengan tahap Rintangan seterusnya pada $ 72.24 (garis BB Harian atas), dan $ 74.00- $ 74.55 (puncak 21 Jun dan tahap Fib 88.6%.) Sokongan diadakan pada tahap Fib 61.8%, pada $ 70.55.

Walau bagaimanapun, niaga hadapan ekuiti bergerak lebih tinggi selepas data, dengan kontrak indeks utama menunjukkan sekitar 0.3% Wall Street dibuka lebih tinggi. Hasil perbendaharaan sedikit lebih rendah, dengan bahagian depan dan perut lekukan melebihi.

Belajar Berdagang Secara Percuma Setiap Isnin dan Selasa

Klik Di Sini Untuk Sertai

Andria Pichidi

Market Analyst

Penafian: Bahan yang digunakan dalam pembentangan ini adalah untuk kegunaan pemasaran umum sahaja. Ia tidak melibatkan sebarang kajian perlaburan. Ianya tidak boleh dianggap sebagai nasihat perlaburan, cadangan perlaburan atau nasihat jual-beli sesuatu instrument kewangan. Sila ambil maklum bahawa informasi mengenai data yang lalu tidak boleh dianggap jaminan untuk data akan datang. Anda juga mengakui bahawa sebarang perlaburan dalam produk berleverage mempunyai risiko yang tinggi terhadap modal anda. Sila pastikan anda memahami sepenuhnya risiko yang terlibat dan Pihak kami tidak bertanggungjawab di atas sebarang kerugian atau keuntungan daripada perlaburan yang diambil berasaskan informasi dalam pembentangan ini. Informasi yang terkandung dalam pembentangan ini tidak dibenarkan diterbitkan atau disebarkan tanpa kebenaran bertulis daripada pihak kami.